Thanh khoản giảm

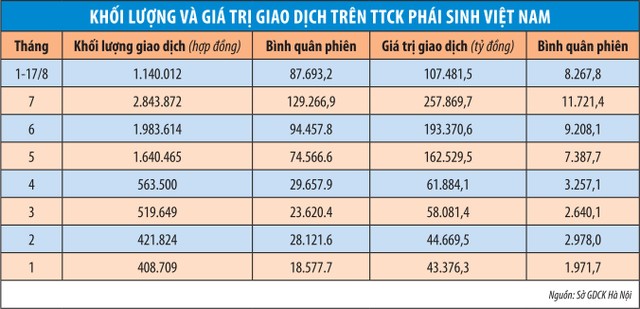

Kể từ khi đi vào hoạt động ngày 10/8/2017, khối lượng và giá trị giao dịch trên TTCK phái sinh liên tục tăng (xem bảng). Từ tháng 5 đến giữa tháng 7/2018, thanh khoản trên thị trường này tăng vọt, diễn ra cùng thời điểm với sự lao dốc của TTCK cơ sở.

Sau một tháng tăng tỷ lệ ký quỹ ban đầu, thanh khoản của TTCK phái sinh bình quân mỗi phiên là 95.788 hợp đồng, giá trị danh nghĩa 8.966 tỷ đồng, giảm 22,7% về khối lượng và 24,7% về giá trị so với bình quân 1 tháng trước đó.

Thận trọng khi quản phái sinh

TTCK phái sinh được nhận định sẽ sớm quay trở lại quỹ đạo tăng trưởng về khối lượng và giá trị giao dịch, tiếp tục thu hút nhà đầu tư.

Tất nhiên, thanh khoản trên thị trường này tăng cao sẽ “hút” một phần nguồn vốn trên thị trường cơ sở, nhưng không nhiều đến mức phải quan ngại.

Bởi lẽ, dòng vốn thực đổ vào thị trường phái sinh không nhiều do tỷ lệ ký quỹ thấp, đặc biệt là đa số nhà đầu tư liên tục mua - bán trong phiên nhằm hưởng chênh lệch giá, tức vốn đầu tư nhỏ cũng có thể tạo ra khối lượng và giá trị giao dịch lớn.

Do đó, ý kiến từ giới chuyên gia cho rằng, nhà quản lý, vận hành thị trường cần cân nhắc kỹ lưỡng trước khi có thêm động thái mang tính “siết” thị trường như tăng tỷ lệ ký quỹ.

Với TTCK phái sinh non trẻ như Việt Nam, việc thực hiện các giải pháp “hãm” thị trường không phù hợp, không đúng thời điểm không chỉ đưa ra tín hiệu xấu đối với nhà đầu tư, nhất là nhà đầu tư nước ngoài, mà có thể gây nên những “phản ứng phụ” khó lường. Kinh nghiệm của Trung Quốc là một ví dụ.

Theo một số chuyên gia, trong giai đoạn TTCK cơ sở của Trung Quốc sụt giảm, ví dụ năm 2015, thanh khoản trên thị trường phái sinh, đặc biệt là khối lượng giao dịch hợp đồng tương lai tăng đột biến.

Khi đó, có những ý kiến cho rằng, thị trường phái sinh là nguyên nhân chính gây ra sụt giảm của thị trường cơ sở. Theo các chuyên gia quốc tế và nhà nghiên cứu, đó là một quan điểm sai lầm.

Tuy nhiên, cơ quan quản lý TTCK Trung Quốc vẫn thực hiện các biện pháp can thiệp nhằm hạn chế sự phát triển “nóng” của thị trường phái sinh. Sau đó, thị trường rơi vào tình trạng “nguội”.

Đến năm 2017, cơ quan quản lý nước này đã có những biện pháp kích thích thị trường phái sinh phát triển trở lại, nhưng thị trường chưa hồi phục như mong muốn.

Hiện khối lượng giao dịch hợp đồng tương lai chỉ số CSI300 chỉ đạt 1,9 triệu hợp đồng/tháng, trong khi tháng 6/2015 đạt gần 1,8 triêu hợp đồng/ngày.

Bài học từ Trung Quốc cho thấy, các biện pháp can thiệp của cơ quan quản lý đối với sự phát triển của TTCK phái sinh cần được cân nhắc cẩn trọng về thời điểm và liều lượng triển khai trước khi áp dụng, để tránh những ảnh hưởng làm nguội lạnh sự phát triển của thị trường, nhất là thị trường còn non trẻ như Việt Nam.