Tiến sĩ Trần Đình Thiên cho rằng mấu chốt không nằm ở vay dài để giãn nợ mà cần cấu trúc lại chi tiêu.

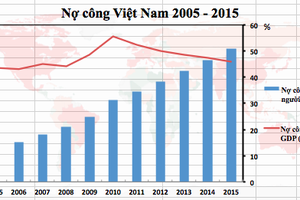

Số liệu nợ Chính phủ được Bộ Tài chính công bố đến hết năm 2014 đã ghi nhận con số khoảng 86 tỷ USD và tăng rất nhanh trong những năm gần đây. Ông đánh giá như thế nào về thực trạng này?

Xu hướng nợ tăng nhanh một phần do Việt Nam thay đổi cấu trúc nợ, khi chuyển từ vay nợ nước ngoài về vay trong nước. Không chỉ đóng vai trò chủ yếu mà số nợ vay trong nước cũng đã tăng gần gấp 3 lần trong vòng 4 năm, từ gần 19 tỷ USD năm 2010 lên gần 48 tỷ USD vào năm 2014. Điều đáng lo và rủi ro chính ở việc gia tăng vay nợ trong nước.

Vì sao ông cho rằng vay nợ trong nước rủi ro hơn?

Vay trong nước thì lãi suất phải trả cao hơn nước ngoài. Chưa kể khối lượng nợ tăng nhanh, thời gian vay nợ ngắn… tạo ra áp lực trả nợ lớn đối với ngân sách Nhà nước. Thông thường, thời hạn vay nợ nước ngoài là 10-15 năm, giúp chúng ta giãn thời gian trả nợ. Nnhưng khi vay trong nước, thời gian rút ngắn còn một nửa, dù đàm phán gần đây đã kéo lên 6-8 năm thì vẫn là thời hạn ngắn.

Cả ba biến số: tốc độ tăng nợ, mức lãi suất vay cao và thời hạn vay ngắn sẽ tạo áp lực rất lớn lên ngân sách Nhà nước. Đây thực sự là vấn đề và cũng là điểm rủi ro chính mà chúng ta không thể lơ là.

Khi định hướng lại nguồn vốn, quan điểm được đưa ra là Việt Nam sắp “tốt nghiệp” ODA, khiến vay ưu đãi nước ngoài khó khăn hơn trước, nên vay trong nước sẽ chủ động hơn. Ông nghĩ sao về điều này?

Tôi không biết chủ động hơn ở khía cạnh nào. Tuy nhiên, vấn đề ở chỗ là nếu không trả được nợ cho dân là sẽ mất uy tín. Ngay cả điều kiện vay, mức lãi suất khi vay nợ trong nước cũng đều cao hơn. Người dân dễ dàng quyết định cho vay, có nghĩa điều kiện vay cũng khắt khe hơn. Quy luật vay trả thôi, anh trả giá cao thì người ta mới sẵn sàng bán.

Nhiều người hay lấy ví dụ và so sánh chuyện vay nợ trong nước của Việt Nam và Nhật Bản, nhưng chúng ta ở vào hoàn cảnh khác họ. Vì sao họ chỉ vay nợ trong nước mà không sụp đổ? Bởi lẽ mức lãi suất vay trong nước ở Nhật là 0%, thời hạn vay nợ dài và quá trình kiểm soát tăng nợ của họ cũng rất chặt chẽ.

Tôi muốn nhấn mạnh rằng, vấn đề không phải là việc hướng vào vay trong nước sẽ dễ dàng hơn như nhiều người vẫn hiểu, mà phải là kiểm soát quá trình tăng nợ và bảo đảm cơ cấu nợ hợp lý .

Nhưng số tiền trả nợ nước ngoài cũng đã tăng gần 1,4 lần những năm qua. Việc này cần được đánh giá như thế nào?

Trả nợ nước ngoài tăng gần 1,4 lần ngân sách đương nhiên sẽ tạo ra áp lực rất lớn cho chi ngân sách Nhà nước. Trong khi chúng ta đang rất cần nguồn vốn đầu tư phát triển, nhưng phải dành một khoản chi bắt buộc hằng năm để trả nợ lãi.

Nhưng tỷ lệ trả nợ nước ngoài so với trong nước cũng có chênh lệch khá lớn. Nếu tỷ lệ trả nợ trong kỳ (2010 – 2014) đối với vay nước ngoài chỉ tăng 1,4 lần thì trong nước tăng gần 3 lần, từ 3,6 tỷ USD lên 9,8 tỷ USD. Đây chính là hệ quả của việc chuyển vay nợ nước ngoài về trong nước.

Như ông vừa đề cập thì việc vay nợ trong nước nhiều đang tạo ra gánh nặng và rủi ro lớn cho ngân sách. Kế sách nào để giảm bớt rủi ro này?

Theo tôi, việc chuyển cấu trúc nợ vay nước ngoài, quay sang tận dụng vay trong nước với hàm ý vay trong nước an toàn hơn, tiện hơn là không hoàn toàn chính xác. Nên nhớ, thay đổi kỳ hạn vay nợ là tốt nhưng chúng ta đang vay để trả nợ. Có nghĩa là có thay đổi cấu trúc vay thì khối lượng nợ vẫn đang tăng lên, rủi ro tăng lên và kéo theo đó điều kiện vay cũng nghiệt ngã hơn. Tôi vẫn nhắc lại rằng, không phải vay nợ trong nước sẽ dễ dàng mãi.

Chưa kể, khi Chính phủ tăng nguồn vay trong nước, vô tình sẽ trở thành nguồn lực cạnh tranh vốn với doanh nghiệp tư nhân. Trong lúc Chính phủ đang muốn vực khu vực doanh nghiệp này lên, lớn mạnh hơn thì lại cản đường họ.

Điểm then chốt không phải mẹo vay dài để giãn nợ, mà phải cấu trúc lại chi tiêu, cơ chế thực hiện chi tiêu ngân sách và đầu tư công phải thay đổi mới mong kiểm soát được nợ công. Cứ “giăng” món chi ra, rồi thiếu thì lại đi vay, không ổn. Bài toán chi tiêu ngân sách quốc gia cũng giống như chi tiêu gia đình, phải dựa vào nguồn thu nhập, trên cơ sở đó tính toán có nên vay hay không, mức vay bao nhiêu và thỏa thuận điều kiện vay phải là tối thiểu.