Có 3 nhà đầu tư được lựa chọn tham gia đợt đấu giá là CTCP Việt- Pháp sản xuất thức ăn gia súc (Proconco), CTCP Dinh dưỡng nông nghiệp quốc tế (Anco) và Công ty CJ Cheiljedang (CJ) của Hàn Quốc - nhà đầu tư trúng giá cao nhất tại đợt IPO của Vissan vừa qua.

Tuy nhiên, một diễn biến đầy bất ngờ xảy ra trước cuộc đấu giá là Proconco vừa có văn bản gửi UBND TP. HCM và Ban chỉ đạo cổ phần hóa Công ty Vissan “tố” CJ không đủ điều kiện tham gia.

CJ Cheiljedang Corporation là ai?

CJ CheilJedang Corporation là công ty hoạt động trong lĩnh vực chế biến thực phẩm, nguyên liệu thực phẩm, thức ăn gia súc và chăn nuôi… thuộc CJ Group của Hàn Quốc.

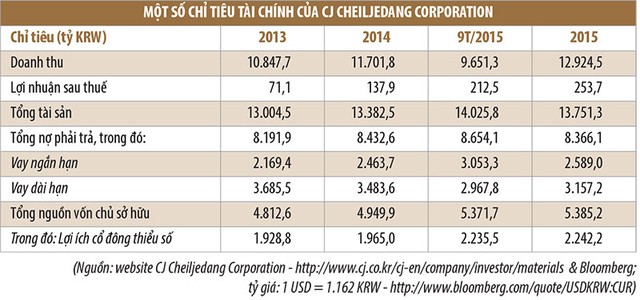

Theo số liệu do công ty này công bố trên website, doanh số hợp nhất của Tập đoàn này là 10.847,7 tỷ KRW (tương đương 9,3 tỷ USD) năm 2013, 11.701,8 tỷ KRW (10,1 tỷ USD) năm 2014 và 9.651,3 tỷ KRW (8,3 tỷ USD) cho 9 tháng 2015; lợi nhuận sau thuế 71,1 tỷ KRW (61,2 triệu USD) năm 2013, 137,9 tỷ KRW (118,7 triệu USD) năm 2014 và 212,5 tỷ KRW (182,9 USD) cho 9 tháng 2015, tương ứng mức tỷ suất lợi nhuận trên doanh thu khoảng 0,7% năm 2013 và 1,2% năm 2014 và 2,2% 9 tháng 2015.

Về cơ cấu nợ, tại thời điểm 30/9/2015, CJ CheilJedang Corporation có khoản nợ vay 6.021 tỷ KRW (5,2 tỷ USD), trong đó vay ngắn hạn 3.053,3 tỷ KRW và khoản vay dài hạn 2.967,8 tỷ KRW.

Hệ số tổng nợ phải trả/vốn chủ sở hữu, trong trường hợp vốn chủ sở hữu có bao gồm lợi ích cổ đông thiểu số, lần lượt là 1,7 lần, 1,7 lần và 1,61 lần cho năm 2013, 2014 và 9T/2015; còn trong trường hợp loại trừ lợi ích cổ đông thiểu số khỏi vốn chủ sở hữu, tỷ lệ này thậm chí cao hơn, lần lượt 2,85 lần, 2,83 lần và 2,77 lần cho các năm 2013, 2014 và 9T/2015.

Về việc đầu tư tại Việt Nam, ở lĩnh vực thức ăn chăn nuôi, CJ thành lập Công ty TNHH CJ Vina Agri với 3 nhà máy chế biến ở Long An, Vĩnh Long, Hưng Yên và trang trại nuôi heo ở Bình Dương.

Trong bảng xếp hạng của ngành này, CJ Vina Agri chỉ đứng sau vị trí của CP Vietnam, Proconco, Anco hoặc Hùng Vương.... cho dù họ ra đời từ sớm. CJ còn được biết đến tại Việt Nam ở một số thương vụ như mua Megastar (sau đó đổi tên thành CGV), mua cao ốc Gemadept Tower của Gemadept…

Gần đây, trên báo chí, Tập đoàn CJ công bố sẽ chi 500 triệu USD vào hoạt động M&A tại Việt Nam trong năm 2016, đặc biệt là lĩnh vực thực phẩm.

Theo tìm hiểu của ĐTCK, khoảng 5 năm trước, ngay khi TP. HCM có chủ trương cổ phần hoá Vissan, CJ đã từng tiếp xúc và đề nghị hợp tác kinh doanh với Vissan, nhưng khi đó không được chấp nhận, vì những điều kiện mà CJ đặt lên bàn cho Vissan không phù hợp. Tuy nhiên, CJ không từ bỏ tham vọng theo đuổi Vissan.

Trước ngày Vissan IPO, CJ đã tỏ ra vô cùng quan tâm đến việc hợp tác đầu tư vào Vissan thông qua nhiều buổi gặp gỡ với lãnh đạo UBND TP. HCM, Tổng Công ty Thương mại Sài Gòn (Satra - công ty mẹ của Vissan) và Công ty Vissan.

CJ cũng chấp nhận bỏ giá cao nhất (102.000 đồng/CP, cao hơn 36% so với nhà đầu tư trả giá cao thứ 2 và cao gấp 6 lần giá khởi điểm là 17.000 đồng/CP) để mua 4,18% cổ phần Vissan tại đợt IPO hôm 7/3/2016, tương đương số tiền bỏ ra 336,6 tỷ đồng.

CJ có đủ điều kiện làm đối tác chiến lược của Vissan?

Bỏ ra khoảng 15 triệu USD để sở hữu 4,18% cổ phần Vissan, giả sử CJ mua thêm 14% cổ phần cho nhà đầu tư chiến lược với mức giá 102.000 đồng/CP trong đợt đấu giá sắp tới, thì số tiền đầu tư thêm cho 14% cổ phần này là 52 triệu USD.

Như vậy, định giá 100% vốn chủ sở hữu Vissan tính ra khoảng 370 triệu USD, xấp xỉ tổng mức đầu tư của CJ tại Việt Nam trong gần 20 năm qua. Với giá trị đó, P/E của cổ phiếu Vissan đang ở mức 83 lần lợi nhuận 2016 của Vissan (99 tỷ đồng). Tuy nhiên, câu hỏi đang được dư luận hoài nghi là liệu CJ có đủ điều kiện tham gia đợt đấu giá cạnh tranh để chọn đối tác chiến lược của Vissan sắp tới?

Trong văn bản gửi UBND TP. HCM và Ban chỉ đạo cổ phần hóa Công ty Vissan ngày 17/3/2016, phía Proconco cho rằng, Công ty CJ Cheiljedang không thỏa mãn tiêu chí lựa chọn nhà đầu tư chiến lược mua cổ phần tại Vissan.

Cụ thể, căn cứ Công văn 7995/UBND-CNN ngày 21/12/2015 của UBND TP. HCM về việc phê duyệt tiêu chí lựa chọn nhà đầu tư chiến lược mua cổ phần tại Công ty Vissan khi thực hiện cổ phần hóa, một trong những tiêu chí quan trọng về năng lực tài chính để lựa chọn đối tác chiến lược là tổng số nợ phải trả trên vốn chủ sở hữu tại thời điểm 30/9/2015 không vượt quá 1,5 lần.

Tuy nhiên, đối chiếu với báo cáo tài chính hợp nhất năm 2015 của CJ, hệ số tổng nợ trên vốn chủ sở hữu của CJ đến cuối tháng 9/2015 là 1,61 lần; trong trường hợp loại trừ lợi ích cổ đông thiểu số khỏi vốn chủ sở hữu, hệ số nợ này vào thời điểm trên còn cao hơn, tới 2,77 lần.

Như vậy, so với quy định, phía Proconcon cho rằng, CJ không đủ điều kiện để tham gia đợt đấu giá cạnh tranh lựa chọn đối tác chiến lược của Vissan ngày 24/3/2016 sắp tới. Tuy nhiên, trong danh sách 3 nhà đầu tư chiến lược được lựa chọn tham gia đợt đấu giá (theo Văn bản 1049/ UBND- CNN do Phó chủ tịch UBND TP. HCM Lê Thanh Liêm ký ngày 15/3/2016) vẫn có tên Công ty CJ CheilJedang.

Việc CJ có tên trong danh sách 3 nhà đầu tư chiến lược làm dư luận dấy lên một câu hỏi, liệu có phải để đáp ứng đủ tiêu chí về năng lực tài chính, CJ đã chỉ nộp báo cáo tài chính riêng lẻ, mà cố tình không nộp đủ báo cáo tài chính hợp nhất cho cơ quan chức năng?

Theo thông lệ chung đối với công ty mẹ - con và theo quy định tại Điều 191, Luật Doanh nghiệp năm 2014, vào thời điểm kết thúc năm tài chính, ngoài báo cáo và tài liệu theo quy định của pháp luật, công ty mẹ còn phải lập báo cáo tài chính hợp nhất.

Theo quy định của Luật Chứng khoán, Khoản 2, Điều 16 cũng quy định, trường hợp tổ chức phát hành là công ty mẹ thì tổ chức phát hành phải nộp báo cáo tài chính hợp nhất theo quy định của pháp luật về kế toán. Bởi lẽ, báo cáo tài chính mới phản ánh đầy đủ tình hình tài sản, nợ, vốn và hiệu quả hoạt động của toàn công ty.

Trong văn bản gửi cơ quan chức năng, phía Proconco khẳng định: “Việc đánh giá năng lực tài chính của một công ty nói chung và CJ Cheiljedang Corporation nói riêng chỉ có thể được thực hiện một cách chính xác, toàn diện và đầy đủ dựa trên cơ sở của báo cáo tài chính hợp nhất của CJ Cheiljedang Corporation”. Vì vậy, Proconco đề nghị Ban chỉ đạo cổ phần hóa Vissan xem xét làm rõ để có câu trả lời thỏa đáng cho các nhà đầu tư.

Ai sẽ là đối tác chiến lược của Vissan còn tùy thuộc vào kết quả đấu giá ngày 24/3/2016. Có hay không việc CJ mập mờ tiêu chí để lọt qua vòng sơ tuyển trong khi chưa đủ điều kiện? Liệu CJ có bị loại khỏi danh sách trong đợt đấu giá sắp tới?

Nếu trở thành đối tác chiến lược, liệu CJ sẽ mang lại giá trị gì cho Vissan khi tình hình hoạt động của Tập đoàn này không mấy sáng sủa với tỷ suất lợi nhuận trên doanh thu chỉ 1,2% và cơ cấu nợ vay trên vốn cao… đang là những câu hỏi hoài nghi của dư luận về Tập đoàn này.

- Theo quy chế đấu giá bán cổ phần cho NĐT chiến lược của Vissan (ban hành theo Quyết định 109/QĐ-BCĐCPH ngày 15/3/2016), buổi đấu giá chỉ tiến hành khi có ít nhất 2 NĐT tham dự.

Như vậy, nếu giả sử CJ bị loại thì có 2 khả năng xảy ra: (1) Vẫn tổ chức đấu giá giữa 2 NĐT Anco và Proconco (tuy hai đơn vị này đều thuộc Masan, nhưng khi nộp hồ sơ, Proconco và Anco vẫn là 2 pháp nhân độc lập);

(2) Anco hoặc Proconco sẽ rút hồ sơ và như vậy chỉ còn lại 1. Trong trường hợp này, Ban chỉ đạo cổ phần hóa Vissan sẽ bán thỏa thuận trực tiếp với một NĐT này, với điều kiện giá không được thấp hơn giá thành công thấp nhất của cuộc đấu giá công khai (IPO), tức 80.100 đồng/cổ phần (Khoản 3, Điều 6, Nghị định 59).

- NĐT chiến lược không được chuyển nhượng số cổ phần mua trong thời hạn tối thiểu 5 năm, kể từ ngày công ty cổ phần được cấp giấy chứng nhận đăng ký doanh nghiệp lần đầu hoạt động theo Luật Doanh nghiệp. Trường hợp đặc biệt cần chuyển nhượng số cổ phần này trước thời hạn trên thì phải được ĐHCĐ chấp thuận.

- Cơ cấu sở hữu Vissan sau cổ phần hóa: NĐT bên ngoài 14%, NĐT chiến lược 14%, người lao động và công đoàn 7%, Nhà nước 65%.