Theo đó, trong 95 CEO doanh nghiệp bảo hiểm tới từ 39 quốc gia tham gia Khảo sát CEO ngành bảo hiểm lần thứ 20 năm 2017 của PwC, hơn 1/3 (35%) rất tự tin rằng có thể đạt được mức tăng trưởng doanh thu mục tiêu đặt ra cho năm tiếp theo và hơn 80% ít nhất cũng phần nào đó thể hiện sự tự tin.

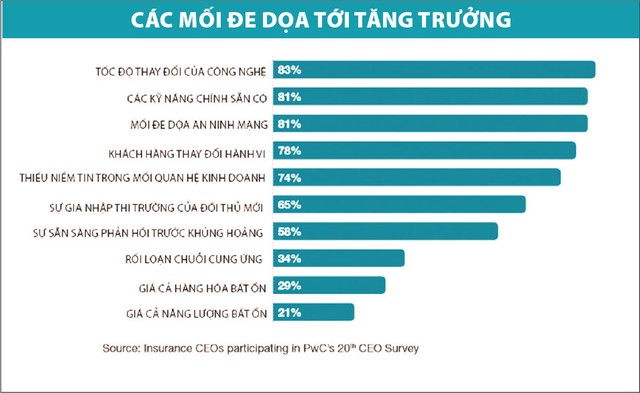

Tuy nhiên, các CEO doanh nghiệp bảo hiểm cũng nhận thức rõ những thay đổi và khó khăn mà lĩnh vực này phải đối mặt. Đó là các mối lo ngại về bước tiến mạnh mẽ của công nghệ, thói quen của khách hàng chuyển biến, thay đổi quy định quản lý và sự gia nhập thị trường của các đối thủ mới.

Nhận diện thách thức

Những thay đổi về công nghệ và các diễn biến liên quan tới việc người tiêu dùng thay đổi thói quen là các vấn đề đe dọa lớn nhất tới khả năng tăng trưởng của các doanh nghiệp bảo hiểm.

28% CEO các doanh nghiệp bảo hiểm tin rằng, công nghệ sẽ định hình lại hoàn toàn bức tranh cạnh tranh trên thị trường bảo hiểm trong 5 năm tới và khoảng 58% CEO cho rằng, nó mang lại tác động lớn.

Để đối mặt với những thách thức này, vấn đề không chỉ là công nghệ mới, mà còn là sáng tạo và phát triển như thế nào để đáp ứng nhu cầu thay đổi nhanh chóng của khách hàng, đồng thời vẫn phải hạ thấp các chi phí. Bên cạnh đó, áp lực còn gia tăng bởi sự gia nhập thị trường của đối thủ đáng gờm là InsurTech, khi các doanh nghiệp này có thể dễ dàng tiến gần hơn tới người tiêu dùng, trong khi vẫn đủ sức giảm thiếu được chi phí của việc thiết lập hoạt động kinh doanh, từ đó giảm giá thành sản phẩm.

May mắn rằng, rất nhiều doanh nghiệp bảo hiểm đã thức thời, chấp nhận những thách thức này và sẵn sàng vươn lên. Sự sẵn sàng đối diện với thử thách của khối doanh nghiệp bảo hiểm được thể hiện một cách rõ ràng khi 67% lãnh đạo các doanh nghiệp bảo hiểm nhìn nhận, sáng tạo và cải tiến là vấn đề rất quan trọng đối với công ty, cao hơn nhiều so với doanh nghiệp tại các lĩnh vực dịch vụ tài chính khác.

Sáng tạo chính là công cụ, đồng thời là chiến lược mà các doanh nghiệp bảo hiểm theo đuổi để củng cố sức mạnh trên thị trường và mở rộng hơn nữa.

Chưa kể, CEO các doanh nghiệp bảo hiểm cũng dẫn đầu trong việc nhận thức và từng bước có chiến lược để tận dụng lợi ích từ việc con người và máy móc hợp tác trong công việc (61%), cân nhắc tác động của trí thông minh nhân tạo (AI) trong tương lai (49%). Chính các yếu tố này sẽ tạo nên khả năng thích nghi để tăng trưởng, trở thành chìa khóa chính để mở rộng hơn nữa khả năng, sức sáng tạo và mối quan hệ gắn kết với khách hàng.

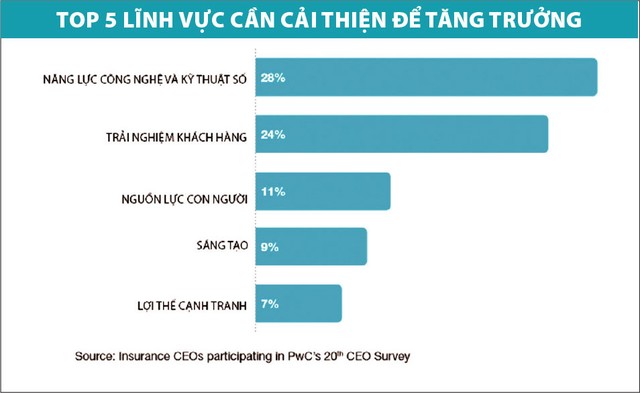

Vậy, các doanh nghiệp bảo hiểm trang bị gì cho mình để đối diện với các thử thách? Khi CEO các doanh nghiệp bảo hiểm được hỏi, đâu là khu vực mà họ muốn củng cố, cải thiện bậc nhất để tạo thêm cơ hội tăng trưởng trong thời gian tới, câu trả lời hàng đầu là nâng cao khả năng về công nghệ và kỹ thuật số, tiếp theo đó là cải thiện trải nghiệm khách hàng.

Tập trung vào những xu hướng chính

Sau khi nhận diện được thách thức và chuẩn bị công cụ để “tự vũ trang” cho mình, các doanh nghiệp ngành bảo hiểm cần dành sự chú ý cho những vấn đề, xu hướng đã và đang có tác động mạnh tới lĩnh vực này.

Báo cáo “Tổng quanh ngành công nghiệp bảo hiểm” năm 2017 do KPMG thực hiện nhận định, 2017 là một năm lạc quan đối với các doanh nghiệp bảo hiểm khi lợi nhuận, mức phí cao hơn, trong khi chi phí bồi thường và chi phí tổ chức đều giảm so với năm 2016.

Nhìn chung, 2017 được đánh giá là năm khởi đầu cho chu kỳ đi lên của ngành bảo hiểm mà các doanh nghiệp bảo hiểm đã chờ đợi từ lâu. Do đó, trong báo cáo nào, KPMG đã tập trung nhấn mạnh vào các yếu tố tác động tới màn biểu diễn của các doanh nghiệp bảo hiểm trong suốt năm 2017 và trong tương lai gần.

InsurTech: Trong năm 2017, cũng như 2 năm tới, InsurTech sẽ là thế lực nổi trội trên thị trường, tác động mạnh tới quá trình phát triển của các doanh nghiệp bảo hiểm. Một số công ty InsurTech sẽ trở thành đối thủ cạnh tranh trực diện với doanh nghiệp bảo hiểm truyền thống, trong khi một số khác sẽ theo phương hướng tìm đối tác kết hợp.

Kỹ thuật số: Công nghệ là yếu tố cơ bản không chỉ thay đổi cách người tiêu dùng tiếp nhận và phản ứng với các sản phẩm bảo hiểm, mà còn đóng vai trò quan trọng đối với vấn đề bảo hiểm trong cuộc sống hàng này.

Blockchain: Công nghệ blockchain đang đổi lên với những tiềm năng to lớn đáng kinh ngạc. Doanh nghiệp bảo hiểm nào nhận ra và sớm “làm chủ” công nghệ này sẽ có khả năng bứt phá trong bối cảnh cạnh tranh khốc liệt hiện tại tại thị trường bảo hiểm.

Trí thông minh nhân tạo (AI): Theo khảo sát hơn 100 CEO doanh nghiệp bảo hiểm trên toàn cầu do KPMG International thực hiện, hơn ¼ lãnh đạo doanh nghiệp bảo hiểm cho rằng, tự động hóa, chìa khóa chính tới việc sử dụng người máy, là câu trả lời cho việc lấp đầy khoảng trống về kỹ năng hiện tại đối với người lao động và gia tăng thêm giá trị cho sản phẩm. 15% cho rằng, họ có kế hoạch đầu tư đáng kể vào các vấn đề điện toán nhận thức (cognitive computing), máy học (machine learning) và AI trong 3 năm tới.

An ninh mạng: 96% lãnh đạo cấp cao tại các doanh nghiệp lớn như ngân hàng, bảo hiểm, năng lượng, bán lẻ, dược phẩm và tự động hóa cho biết, doanh nghiệp của họ từng trải qua các vụ tấn công qua mạng. Chi phí cho hoạt động an ninh mạng trên toàn cầu được sự báo sẽ đạt khoảng 170 tỷ USD vào năm 2020. Ngành công nghiệp bảo hiểm mạng hiện tại có giá trị khoảng 2 tỷ USD, trong khi chi phí cho an ninh mạng toàn cầu đã đạt tới khoảng 445 tỷ USD.

Điều này dẫn tới việc các doanh nghiệp bảo hiểm phải tiếp tục tập trung phát triển các sản phẩm bảo hiệm mạng, đồng thời củng cố khả năng quản lý và sẵn sàng ứng phó với các cuộc tấn công mạng nhằm vào chính mình.

Phân tích dữ liệu: Các nhà bảo hiểm có một lợi thế rất lớn trong việc có thể thâm nhập vào rất nhiều các thông tin có giá trị của khách hàng. Khám phá, phân tích các dữ liệu này là chìa khóa để chinh phục thị trường và tận dụng các cơ hội mà công nghệ mới mang lại. Với việc phân tích dữ liệu, các sản phẩm bảo hiểm sẽ trở nên hấp dẫn hơn, khả năng trúng đích tốt hơn, đồng nghĩa với việc doanh thu của doanh nghiệp bảo hiểm sẽ gia tăng.

Tập trung vào khách hàng: Các doanh nghiệp bảo hiểm sẽ trở nên tập trung vào khách hàng hơn nữa, coi đây là động lực tăng trưởng và nâng cao giá trị doanh nghiệp. Tại Australia, KPMG đã chứng kiến mức độ gia tăng tập trung vào khách hàng ngày càng cao trong thời gian gần đây. Chẳng hạn, tháng 8/2017, Allianz thông báo sẽ bổ nhiệm thêm vị trí giám đốc quản lý thị trường để đảm bảo việc quan tâm tới trải nghiệm của khách hàng là ưu tiên hàng đầu trong mọi hành động của doanh nghiệp. Hay trước đó, trong tháng 7/2017, QBE đã bổ nhiệm vị trí giám đốc khách hàng với nỗ lực đảm bảo công ty ngày càng tập trung hơn vào khách hàng. Suncorp và IAG cũng đã có động thái tương tự vào năm 2016.

Giảm nhẹ rủi ro: Các thảm họa tự nhiên trong năm 2017 đã khiến các doanh nghiệp bảo hiểm chịu mức phí tổn hàng trăm tỷ USD. Chẳng hạn, tại Mỹ, theo JPMorgan, các cơn bão trong quý III/2017 đã khiến ngành công nghiệp bảo hiểm chịu thiệt hại lớn hơn hoặc bằng 100 tỷ USD. Trong bối cảnh này, một số doanh nghiệp bảo hiểm đã bắt đầu đầu tư vào các chương trình hỗ trợ sáng kiến giúp chi phí bảo hiểm trở nên phù hợp hơn với nhiều đối tượng, đồng thời tập trung hơn vào các sản phẩm bảo hiểm thiên tai.

Chẳng hạn, công ty Suncorp sẽ chiết khấu 20% mức phí bảo hiểm cho chủ các căn hộ nếu nâng cấp sản phẩm bảo hiểm cho bất động sản của mình chống lại thảm họa lốc xoáy.

Thay đổi quy định: Cùng với sự phát triển của thị trường, các quy định, yêu cầu đối với lĩnh vực bảo hiểm cũng ngày càng trở nên hoàn thiện và khắt khe hơn. Điển hình, tại Australia, các doanh nghiệp bảo hiểm đang đứng trước một chương mới của yêu cầu pháp lý về vấn đề: cung cấp dịch vụ, sản phẩm bảo hiểm cho khách hàng dù chỉ mang lại một chút hoặc không hề có lợi ích cho người tiêu dùng.

Trong bối cảnh này, với những thay đổi của quy định pháp luật, chiến lược 3C “đạo đức, văn hóa và khách hàng” (conduct, culture và customer) phải được đưa vào hoạt động kinh doanh và bắt đầu thực hiện đối với các doanh nghiệp bảo hiểm.