HVG: Thị giá tăng 100% dù tiếp tục lỗ lớn

Cổ phiếu HVG của Công ty cổ phần Hùng Vương là một trong những mã có mức tăng giá mạnh nhất trên Sở Giao dịch chứng khoán TP.HCM (HOSE) từ giữa tháng 10/2019 đến nay, khi tăng từ 2.720 đồng/cổ phiếu phiên 15/10 lên 5.450 đồng/cổ phiếu phiên 1/11, tương ứng mức tăng 100%.

Đáng chú ý, đợt tăng giá của HVG diễn ra trong bối cảnh Công ty thua lỗ thêm gần 240 tỷ đồng trong quý III/2019.

Theo báo cáo tài chính hợp nhất, trong quý III/2019, HVG đạt 687,2 tỷ đồng doanh thu, giảm 58,6% so với cùng kỳ năm 2018.

Giá vốn vượt doanh thu hơn 36 tỷ đồng cùng với doanh thu tài chính giảm mạnh do không còn hoạt động thoái vốn như cùng kỳ, trong khi chi phí tài chính, nhất là chi phí quản lý tăng 67%, khiến Công ty lỗ sau thuế 239,7 tỷ đồng.

Với niên độ tài chính bắt đầu từ 1/10 năm trước đến 30/9 năm sau, niên độ tài chính 2018/2019 của HVG đã khép lại với 3.952 tỷ đồng doanh thu, giảm 48,8% so với niên độ trước, lợi nhuận sau thuế âm 496,5 tỷ đồng, nâng tổng số lỗ lũy kế đến 30/9/2019 lên 891,9 tỷ đồng.

Niên độ 2018/2019 là niên độ đầu tiên sau khi HVG đẩy mạnh tái cấu trúc thông qua việc bán một loạt tài sản là bất động sản và công ty con như Thực phẩm Sao Ta (FMC), Thức ăn chăn nuôi Việt Thắng (VTF)…, giúp cấu trúc tài chính được cải thiện.

Thị trường xuất khẩu cá tra thuận lợi cả về sản lượng và giá bán trong nửa cuối năm 2018 và đầu năm 2019, nên HVG được kỳ vọng sẽ đạt kết quả kinh doanh khả quan.

Tuy nhiên, tình hình thay đổi theo hướng tiêu cực khi sản lượng xuất khẩu giảm sút, trong khi giá cá tra, cá basa trên thị trường sụt giảm trong quý II và III/2019, khiến hoạt động sản xuất - kinh doanh của HVG gặp nhiều khó khăn do tồn kho giá cao từ trước.

Bên cạnh đó, HVG bị Bộ Thương mại Hoa Kỳ (DOC) áp thuế chống bán phá giá cá tra, cá basa kỳ POR14 cho giai đoạn từ ngày 1/8/2016 đến 31/7/2017.

Lưu ý, con số lỗ trong quý III/2019 vừa qua là báo cáo tự lập, HVG có tối đa 90 ngày để hoàn tất báo cáo tài chính kiểm toán. Trong những năm trước, số liệu tài chính của HVG thường chênh lệch không nhỏ giữa trước và sau kiểm toán, với xu hướng bị điều chỉnh giảm lợi nhuận.

Vậy nhưng, trên sàn chứng khoán, giá cổ phiếu HVG ngày 2/11 vẫn tăng, sau chuỗi tăng trần trước đó.

TTF: Âm vốn chủ sở hữu gần 127 tỷ đồng

Báo cáo tài chính hợp nhất quý III/2019 của Công ty cổ phần Tập đoàn Kỹ nghệ Gỗ Trường Thành (TTF) cho thấy, Công ty tiếp tục thua lỗ.

Trong quý III vừa qua, TTF đạt doanh thu 122,6 tỷ đồng, giảm 63,3% so với cùng kỳ năm ngoái, do các công trình của Tập đoàn Vingroup và các công ty con của Vingroup đi vào giai đoạn hoàn tất, khiến doanh thu hoạt động thi công, lắp đặt giảm mạnh.

Lãi gộp của TTF âm 115,4 tỷ đồng. Đóng góp chủ yếu trong số này là do TTF phải trích lập dự phòng giảm giá thêm 97,8 tỷ đồng đối với hàng tồn kho nguyên vật liệu, nhưng nếu loại trừ khoản dự phòng, giá vốn của Công ty vẫn vượt doanh thu.

Bên cạnh đó, doanh thu tài chính (chủ yếu là lãi tiền gửi) của TTF giảm mạnh, chi phí bán hàng và chi phí quản lý cùng tăng và Công ty không còn ghi nhận thu nhập bất thường khoản chênh lệch sau khi dùng tài sản cố định cấn trừ nợ vay như quý III/2018. Kết quả, TTF lỗ sau thuế 177,8 tỷ đồng.

Lũy kế 9 tháng đầu năm 2019, TTF đạt doanh thu 422,2 tỷ đồng, giảm 34,8% so với cùng kỳ năm ngoái, lỗ sau thuế 497,6 tỷ đồng. Thời điểm cuối quý III/2019, TTF có tổng số lỗ lũy kế 2.603,5 tỷ đồng, vốn chủ sở hữu âm 126,9 tỷ đồng.

Được biết, tháng 5/2019, TTF đã phát hành hơn 95,6 triệu cổ phiếu cho 62 cá nhân và tổ chức, tăng vốn điều lệ lên 3.146 tỷ đồng, nhằm giúp Công ty thoát nguy cơ lỗ lũy kế vượt vốn điều lệ.

Với tình trạng âm vốn chủ sở hữu, ảnh hưởng đến hồ sơ năng lực tài chính khi tìm kiếm các gói thầu mới, trong khi thị trường bất động sản và xây dựng đang có dấu hiệu trầm lắng, TTF được dự báo vẫn gặp nhiều khó khăn trong quý cuối năm.

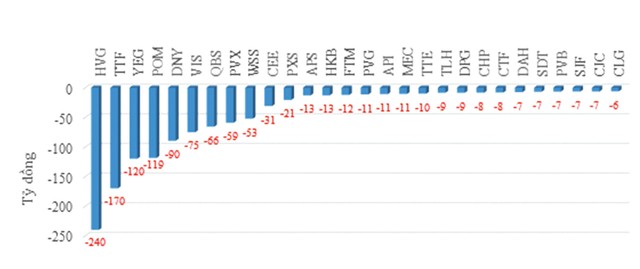

Một số doanh nghiệp niêm yết thua lỗ trong quý III/2019.

YEG: Nặng gánh dự phòng khoản phải thu

Công ty cổ phần Tập đoàn Yeah1 (YEG) lỗ sau thuế 127,9 tỷ đồng trong quý III/2019, nâng lỗ lũy kế đến 30/9/2019 lên 213,8 tỷ đồng, chiếm 68% vốn điều lệ. Đây là quý thứ hai liên tiếp, YEG ghi nhận mức lỗ trên 100 tỷ đồng.

Bên cạnh doanh thu giảm, giá vốn vượt doanh thu, nguyên nhân chính dẫn đến số lỗ khủng của YEG trong quý III là việc trích lập dự phòng cho khoản phải thu từ bán lại ScaleLab LLC (công ty có trụ sở tại Mỹ được YEG mua hồi đầu năm) cho chủ cũ với giá trị tương đương 100% giá mua, sau khi YEG xảy ra sự cố với YouTube (YouTube chấm dứt thỏa thuận lưu trữ nội dung).

Ngày 21/10/2019, Hội đồng quản trị YEG đã công bố nghị quyết trích lập dự phòng 2,4 triệu USD cho khoản phải thu trên, tương đương 20% giá trị khoản phải thu tính đến 30/9/2019.

Như vậy, triển vọng lợi nhuận của YEG trong quý IV vẫn khó khăn, khi tiếp tục chịu gánh nặng dự phòng.

POM: Áp lực lãi vay

Trong ngành thép, Công ty cổ phần Thép Pomina (POM) báo lỗ 119 tỷ đồng trong quý III/2019. Trong khi doanh thu giảm 14,5% so với quý III/2018 với sự sụt giảm cả ở mảng tiêu thụ nội địa và xuất khẩu, thì giá vốn chỉ giảm 11,8%, khiến lợi nhuận gộp thu về vỏn vẹn 9,3 tỷ đồng.

Chiều ngược lại, chi phí bán hàng, chi phí quản lý và nhất là chi phí lãi vay tăng 79%, khiến Công ty thua lỗ quý thứ 3 liên tiếp, với giá trị ngày càng tăng. Lũy kế 9 tháng đầu năm, POM lỗ 251,6 tỷ đồng.

Mức lỗ này chưa ảnh hưởng nhiều đến bức tranh tài chính chung, do POM đang có 658 tỷ đồng lợi nhuận chưa phân phối.

Tuy nhiên, bối cảnh kém lạc quan của ngành xây dựng, bất động sản đang tạo sức ép lên triển vọng kinh doanh của nhóm doanh nghiệp ngành thép.

Hiện tại, POM đang triển khai dự án tôn Pomina và dự án lò cao, với tổng chi phí xây dựng dở dang đến 30/9/2019 là 2.732,6 tỷ đồng, chiếm 24,1% tổng tài sản.

Việc đẩy mạnh đầu tư khi kinh doanh khó khăn, dòng tiền về kém dẫn đến nợ vay của Công ty tăng hơn 520 tỷ đồng trong 9 tháng qua, lên 6.622 tỷ đồng, chiếm 58,3% tổng nguồn vốn.

Áp lực lãi vay không còn được vốn hóa, khấu hao hạch toán khi các dự án này đi vào hoạt động, khiến triển vọng phục hồi lợi nhuận của POM khó có thể đến sớm.