Thoái vốn nhà nước: Tâm điểm HVN

Theo thông tin từ Sở Giao dịch chứng khoán Hà Nội (HNX) và Sở Giao dịch chứng khoán TP.HCM (HOSE), dự kiến sẽ có 6 doanh nghiệp tổ chức đấu giá bán cổ phần trong tháng 5/2018.

Cụ thể, tại HNX sẽ diễn ra 3 phiên đấu giá, bao gồm đợt đấu giá cổ phần của CTCP Dịch vụ bưu chính viễn thông Sài Gòn, CTCP Phốt pho Apatit Việt Nam và đấu giá quyền mua của Tổng công ty Hàng không Việt Nam (HVN).

Trong khi đó, tại HOSE, 3 đợt đấu giá dự kiến được tổ chức bao gồm chào bán cổ phần của CTCP In Trần Phú và CTCP Du lịch dịch vụ dầu khí Việt Nam do Bộ Văn hóa thể thao và du lịch sở hữu, UBND tỉnh Long An chào bán cổ phần tại CTCP Giao thông Long An.

Trong các đợt đấu giá này, đáng chú ý nhất là đợt đấu giá quyền mua của HVN trong lộ trình giảm sở hữu Nhà nước, tiến tới việc HVN có lượng sở hữu của cổ đông đại chúng rộng hơn, đủ điều kiện niêm yết trong năm 2018.

Theo Quyết định số 1232/QĐ-TTg ngày 17/8/2017, HVN nằm trong danh sách giảm sở hữu Nhà nước xuống 51% vốn điều lệ đến năm 2020. Để thực hiện lộ trình này, HVN dự kiến sẽ tăng vốn thông qua chào bán riêng lẻ hoặc chào bán cho cổ đông hiệu hữu nhưng Nhà nước không tham gia hoặc chuyển nhượng quyền mua. Mặt khác, Nhà nước cũng thực hiện bán bớt vốn để giảm tỷ lệ sở hữu.

Với đợt tăng vốn đầu tiên trong năm 2018, HVN dự kiến chào bán 191,2 triệu cổ phần (15,57% vốn điều lệ) cho cổ đông hiện hữu nhằm huy động vốn đầu tư mua máy bay và bổ sung vốn lưu động. Sau tăng vốn, vốn điều lệ của HVN sẽ đạt 14.000 tỷ đồng.

Trong số 1,05 tỷ quyền mua mà Bộ Giao thông vận tải được nhận, 371,5 triệu quyền (tương ứng được mua 57,8 triệu cổ phiếu) sẽ được đem ra đấu giá vào ngày 22/5 với giá khởi điểm 6.026 đồng/quyền mua. Đấu giá thành công, Nhà nước dự kiến thu về khoảng 2.239 tỷ đồng, tỷ lệ sở hữu qua đó cũng sẽ giảm xuống 82,1%.

HVN hiện là một trong hai doanh nghiệp hàng không có thị phần lớn nhất cả nước, với vốn điều lệ 12.275 tỷ đồng, trong đó Bộ Giao thông vận tải là cổ đông lớn nhất, nắm giữ 86,16%, cổ đông lớn thứ hai là ANA Holdings Inc (Nhật Bản) với 8,771%.

Sau năm 2017 khá thành công với doanh thu và lợi nhuận trước thuế hợp nhất tăng 18,3% và 21,3% so với 2016; tỷ suất lợi nhuận sau thuế/vốn chủ sở hữu (ROE) tăng 2,3%, vào ngày 10/5 tới, HVN dự kiến trình Đại hội đồng cổ đông kế hoạch vận chuyển hành khách và hàng hóa tăng 10,9% và 8,6% trong 2018, doanh thu mục tiêu tăng 14,3%.

Trong quý I/2018, HVN cho biết đã đạt doanh thu hợp nhất gần 25.500 tỷ đồng, lợi nhuận trước thuế hợp nhất gần 1.460 tỷ đồng, trong đó lợi nhuận trước thuế công ty mẹ đạt 875 tỷ đồng, tăng trên 30% so với cùng kỳ.

Việc thị trường chứng khoán điều chỉnh mạnh đang tác động khá tiêu cực đến thị giá HVN khi đến cuối tháng 4/2018, thị giá HVN chỉ còn 37.600 đồng/cổ phiếu, giảm 38% so với đỉnh cuối tháng 1/2018.

Dù thị giá đang thấp hơn mức giá chào bán quyền mua (là 38.700 đồng/cổ phiếu), nhưng triển vọng thành công của đợt đấu giá quyền mua sắp tới của HVN vẫn được đánh giá cao, bởi với vị thế dẫn đầu ngành hàng không trong nước và triển vọng tăng trưởng tích cực nhưng P/E hiện ở mức 19 lần.

Hàng loạt doanh nghiệp chờ gọi vốn

Song song với hoạt động chào bán cổ phần thoái vốn nhà nước, hoạt động phát hành gọi vốn của doanh nghiệp đang diễn ra sôi động.

Trong tháng 5 này, CTCP Nhựa và khoáng sản An Phát - Yên Bái (HII) - doanh nghiệp chuyên sản xuất phụ gia hạt nhựa sẽ tiến hành đợt phát hành tăng 105% vốn điều lệ so với mức vốn hiện tại là 136 tỷ đồng; trong đó, chào bán cho cổ đông hiện hữu với tỷ lệ 100% (sở hữu 1 cổ phiếu, cổ đông có quyền mua thêm 1 cổ phiếu) và phát hành cổ phiếu ưu đãi cho cán bộ nhân viên (ESOP) 5%. Kế hoạch này đã được Đại hội đồng cổ đông HII thông qua hồi tháng 2 năm nay.

HII vừa có một năm 2017 rất thành công, với doanh thu hợp nhất đạt 1.331,8 tỷ đồng, tăng gấp 6,87 lần, lợi nhuận sau thuế hợp nhất đạt 61,57 tỷ đồng, tăng hơn 5,3 lần so với 2016. Năm 2018, HII lên kế hoạch tăng trưởng mạnh với doanh thu và lợi nhuận sau thuế lần lượt đạt 3.000 tỷ đồng và 130 tỷ đồng, tăng 125% và 111% so với mức thực hiện 2017.

Dù tỷ lệ phát hành thêm khá lớn, nhưng với giá chào bán 14.000 đồng/cổ phần (tương đương 58% thị giá vào ngày 2/5/2018) cùng tiềm năng tăng trưởng tốt, đợt tăng vốn này của HII được dự báo sẽ không gặp nhiều khó khăn.

Cũng trong tháng 5 này, Công ty mẹ của HII - CTCP Nhựa và môi trường xanh An Phát (AAA) phát hành 83,6 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 1:1 để tăng vốn điều lệ lên gấp đôi hiện tại. Đợt phát hành nếu thành công sẽ mang về hơn 1.200 tỷ đồng cho Công ty.

Mức giá chào bán cho cổ đông hiện hữu được xác định là 14.000 đồng/cổ phiếu, trong khi thị giá của AAA trên sàn (2/5) là 19.900 đồng/cổ phiếu. Là doanh nghiệp đầu ngành trong lĩnh vực sản xuất bao bì nhựa tự phân huỷ với hướng đi tập trung vào xuất khẩu, AAA đã phát triển khá nhanh trong những năm qua với tỷ lệ tăng trưởng doanh thu bình quân giai đoạn 2013 - 2017 đạt 28,61%, tăng trưởng lợi nhuận đạt 32,38%.

Một doanh nghiệp khác cũng đang tiến hành tăng vốn và dự kiến hoàn tất trong tháng 5/2018 là CTCP Địa ốc Sài Gòn Thương Tín (SCR). SCR hiện đang chào bán 48,8 triệu cổ phiếu cho cổ đông với thời hạn thực hiện là 18/5/2018 và tiến hành chào bán thêm 24,4 triệu cổ phiếu riêng lẻ cho đối tác chiến lược nhằm huy động vốn để M&A, tái cấu trúc nguồn vốn, nợ vay.

Đáng chú ý, đây mới là phương án tăng vốn theo Nghị quyết Đại hội đồng cổ đông bất thường 2017. Tại Đại hội đồng cổ đông thường niên 2018 (diễn ra ngày 24/4 vừa qua), SCR cũng thông qua phương án phát hành 212 triệu cổ phiếu cho cổ đông. Sau khi hoàn tất, vốn điều lệ của SCR sẽ tăng lên hơn 5.660 tỷ đồng, gấp hơn 2 lần hồi đầu năm.

Việc huy động vốn “khủng” của SCR được chia sẻ là bước chuẩn bị nền tảng cho giai đoạn tăng trưởng mạnh, nhằm tận dụng cơ hội phát triển từ thị trường bất động sản. Thế nhưng, khá nhiều cổ đông của SCR cũng bày tỏ lo ngại về áp lực pha loãng khi mà kế hoạch lợi nhuận trước thuế 2018 của SCR chỉ tăng 24%.

Lo ngại bội cung

Thị trường chứng khoán từng trải qua giai đoạn dài tăng trưởng mạnh cả về điểm số và thanh khoản, tạo điều kiện cho hoạt động IPO, bán vốn Nhà nước và huy động vốn của doanh nghiệp sôi động, đạt hiệu quả cao.

Trong 4 tháng đầu năm 2018, đã có 17 phiên đấu giá được thực hiện qua HNX với 99,3% khối lượng được chào bán thành công, trong đó có 13 phiên tỷ lệ chào bán đạt 100%, giá trị cổ phần trúng giá đạt 9.771,6 tỷ đồng.

Tại HOSE, có 16 phiên đấu giá được tổ chức trong cùng thời gian với hàng loạt tên tuổi lớn được IPO, bán vốn thành công như Công ty Lọc hóa dầu Bình Sơn (BSR), Tổng công ty Dầu Việt Nam (PV Oil)… Giá đấu bình quân cao hơn giá khởi điểm hàng chục phần trăm, tỷ lệ đăng ký mua gấp nhiều lần chào bán.

Hoạt động phát hành cổ phiếu, trái phiếu huy động vốn của doanh nghiệp cũng được thị trường hấp thụ khá tốt. Báo cáo ngày 17/4 của CTCP Chứng khoán VNDirect (VND) cho biết, trong đợt chào bán tháng 3/2018, tỷ lệ thực hiện quyền mua lên đến 99,6%. Trong khi đó, báo cáo ngày 23/4 của CTCP Đầu tư Nam Long (NLG) cho biết, tỷ lệ thực hiện của đợt chào bán tháng 2/2018 đạt 100%.

Năm 2018, theo Quyết định số 1232/QĐ-TTg, có tới 181 doanh nghiệp trong danh sách Nhà nước dự kiến thoái vốn, tương ứng bình quân 15 doanh nghiệp/tháng, chưa bao gồm số doanh nghiệp thuộc Tổng công ty Đầu tư và kinh doanh vốn Nhà nước (SCIC) phải thoái vốn.

Những doanh nghiệp dự kiến sớm tiến hành trong thời gian tới có thể kể đến như Bộ Xây dựng sẽ thoái vốn tại Tổng công ty Viglacera (VGC) xuống 36% từ mức 53,97% hiện tại, hay hoạt động thoái vốn của SCIC tại CTCP Nhựa Tiền Phong (NTP), CTCP Xuất nhập khẩu y tế Domesco (DMC), CTCP FPT kỳ vọng sớm khởi động.

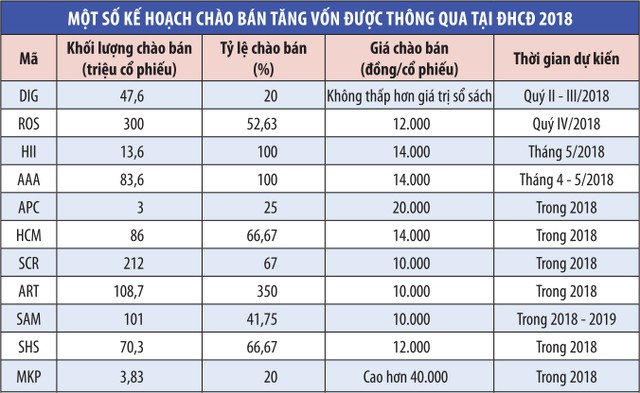

Với hoạt động phát hành của các doanh nghiệp, ngoài HII, AAA hay SCR, trong mùa ĐHCĐ 2018, nhiều doanh nghiệp như Công ty Chứng khoán TP.HCM (HSC), NLG, ROS, Tổng công ty Đầu tư phát triển xây dựng (DIG), CTCP Thiên Nam (TNA), hay nhiều ngân hàng… cũng lên kế hoạch tăng vốn thông qua phát hành cổ phiếu, trái phiếu.

Cụ thể, HSC thông qua phương án chào bán 86 triệu cổ phiếu cho cổ đông hiện hữu với tỷ lệ 3:2 và phát hành 6,5 triệu cổ phiếu ESOP, nhằm huy động 1.266 tỷ đồng bổ sung cho hoạt động cho vay ký quỹ và tự doanh, nhằm duy trì cơ cấu tài chính an toàn và tăng sức cạnh tranh trên thị trường.

Trước đó, HSC thông qua phương án phát hành 1.200 tỷ đồng trái phiếu riêng lẻ có thời hạn 2 năm trong thời gian từ tháng 4 - 12/2018 nhằm mục đích tăng quy mô vốn đầu tư và kinh doanh trái phiếu chính phủ.

Ngày 22/4 vừa qua, NLG đã trình và được cổ đông thông qua kế hoạch đấu giá tối đa 40 triệu cổ phiếu ra công chúng (tương đương 21,2% vốn điều lệ). Phương án tăng vốn của NLG được thông qua ngay khi vừa tiến hành chào bán tăng vốn vào tháng 2/2018.

Như vậy, sau khi chững lại trong tháng 3 - 4 do ảnh hưởng của mùa đại hội cổ đông, hoạt động bán vốn nhà nước, chào bán của doanh nghiệp dự báo sẽ tiếp tục sôi động trở lại. Tuy nhiên, trong bối cảnh thị trường chứng khoán đang điều chỉnh sau giai đoạn tăng nóng và thị trường dội cung, để đợt phát hành thành công, lãnh đạo doanh nghiệp cũng cần tính toán kỹ hơn thời điểm phát hành để đạt hiệu quả thoái vốn, bán vốn cho Nhà nước và chính doanh nghiệp.