PVD

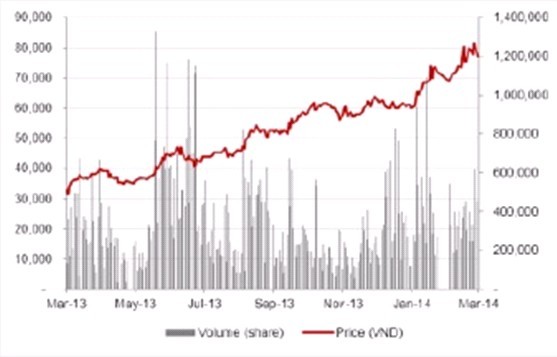

Diễn động giá PVD trong 1 năm qua

Công ty này đang thể hiện một nền tảng tăng trưởng cực tốt, tài chính lành mạnh và định giá hợp lý ở mức PE 9.4 lần so với mức thu nhập dự báo 2014.

Năm 2013, sau khi đạt mức tăng trưởng doanh thu và thu nhập cho cổ đông tăng ấn tượng lần lượt là 25% và 42% so với năm 2012, tạo ra EPS 6.822 đồng/CP, PVD tiếp tục dự kiến sẽ tăng trưởng EPS 20% lên 8.186 đồng/CP trong năm 2014.

Những yếu tố thúc đẩy sự tăng trưởng này là: (i) cổ tức 2013 là 3.000 đồng/cp ,PVD có thể phát hành cổ phiếu thưởng, (ii) tăng số ngày cho thuê trung bình lên 14% so với 2013, (iii) Nợ vay giảm 48% so với cuối năm 2013 nhờ đã trả khoản vay cho dàn khoan PV Drilling 1 và (iv) phần lớn thu nhập PVD sẽ đến trong nửa đầu năm 2014.

Theo biểu đồ, cổ phiếu PVD đang gặp ngưỡng cản tâm lý 80.000 đồng/cp. Cuối tuần rồi, PVD rơi trở lại mức giá 78.000 đồng. Nếu kết hợp những yếu tố tăng trưởng, khả năng chia thưởng cổ phiếu, cùng với định giá thấp so với thị trường và các công ty cùng ngành trong khu vực, PVD có thể trở lại mức giá 95.000 đồng/cp đã đạt được trong năm 2009.

Đáng chú ý là công ty cùng ngành với PVD là PVS cũng đã tăng gần chạm mức giá 30.000 đồng/cp mà cổ phiếu này đã đạt được vào tháng 12/2011.

DCL

Diễn biến giao dịch của DCL từ đầu tháng 3/2014

Năm 2013, DCL tạo ra doanh thu và thu nhập tăng trưởng mạnh lần lượt là 14,27% và 86,32% so với năm 2012. DCL là công ty dược duy nhất có nhà máy sản xuất vỏ viên năng Capsule (con nhộng) tại Việt Nam. Sản phẩm này chiếm 40% thị phần cả nước với mức lợi nhuận biên rất cao lên đến 45%.

Chiến lược 2014, DCL tập trung vào phát triển những sản phẩm có lợi nhuận biên cao sẽ thúc đẩy EPS tăng trưởng 18,9% so với năm 2013 đạt 4.201 đồng/cp.

Cổ phiếu DCL đang trong xu hướng tăng giá và giao dịch dưới mức định giá khá cao. DCL kỳ vọng đạt 46.900 đồng và P/E 11.1 lần trong năm 2014.

Trong ngắn hạn, DCL chạm ngưỡng cản tâm lý 32.000 đồng, nhưng mức hỗ trợ 30.400 đồng rất mạnh sẽ hỗ trợ giá cho DCL trước một kỳ tăng giá mới.

BCI

So sánh tăng trưởng của BCI với VN-Index

BCI đã chuyển đổi diện tích những căn hộ có sẵn để bán tại Dự án Nhất Lan 3 từ 70 - 80 m2 xuống 60 m2 và giãn thời gian thanh toán linh hoạt hơn cho khách hàng. Cụ thể, khách hàng chỉ cần trả 50% để nhận nhà, phần còn lại thanh toán không lãi suất trong 4 năm.

Năm 2013, BCI đạt lợi nhuận 95 tỷ đồng, vượt kế hoạch 105% và thu nhập này được tạo ra từ ngành kinh doanh chính - bất động sản chiếm đến 90% trong tổng doanh thu 246 tỷ đồng.

Năm 2014, BCI sẽ tập trung phát triển Dự án An Lạc Plaza và Nhất Lan 5. Các nhà phân tích tại SSI dự báo, doanh thu và lợi nhuận năm 2014 tăng lần lượt 56,3% và 40% so với năm 2013.

Giá cổ phiếu BCI đang giao dịch ở thấp hơn đỉnh trong vòng 3 tháng gần nhất là 6%. BCI là một trong số rất ít công ty bất động sản tăng trưởng đều đặn qua các năm, duy trì mức cổ tức bằng tiền trung bình 10%/năm và có xu hướng tăng vượt ngưỡng cao nhất trong 3 năm gần đây là 27/9.

HAG

So sánh tăng trưởng của HAG với VN-Index

Trong năm 2013, thủy điện, bất động sản và sản phẩm từ gỗ đem lại lợi nhuận cao, chiếm đến 2/3 tổng lợi nhuận của Hoang Anh Gia Lai.

HAG hiện đang giao dịch tại P/E 16.6 so với thu nhập dự báo năm 2014 và đến năm 2015, HAG được dự báo sẽ tiếp tục tạo ra lợi nhuận tăng 65,5% nhờ sản lượng cao su và mía đường khai thác tăng mạnh. Dự án bất động sản khổng lồ tại Myanmar sẽ thúc đẩy lợi nhuận từ năm 2016 trở đi.

Những ai ưa thích cổ phiếu tăng trưởng có nền tảng cơ bản từ nông nghiệp và bất động sản có thể lựa chọn HAG. Cổ phiếu này có thanh khoản tốt (6 triệu đơn vị/phiên) và trong xu hướng tăng giá dựa trên triển vọng lợi nhuận tăng trưởng bền vững. Ngoài ra, có đến 80% nhà phân tích đánh giá Tích cực (Outperform) đối với HAG ở thời điểm hiện tại.

HPG

So sánh tăng trưởng của HPG với VN-Index

CTCP Tập đoàn Hòa Phát (HPG) là công ty sản xuất thép duy nhất có dây chuyền sản xuất khép kín từ chế biến quặng. Năm 2013, HPG đạt doanh thu và lợi nhuận vượt kế hoạch lần lượt 14,8% và 95,7%. Lợi nhuận có sự tăng trưởng mạnh nhờ lợi nhuận được ghi nhận từ Dự án Mandarin Garden, khoảng 190 tỷ đồng, chiếm 26% tổng lợi nhuận của dự án này trong năm 2013.

Ngay trong quý I/2014, lợi nhuận của công ty này sẽ tiếp tục thăng hoa nhờ ghi nhận doanh thu từ Dự án Mandarin Garden, mặc dù lợi nhuận từ sản xuất thép suy giảm, bởi chi phí khấu hao cao từ Khu phức hợp sản xuất Thép số 2 bắt đầu hoạt động.

Giá cổ phiếu HPG đang giao dịch với mức P/E 9.9 lần so với thu nhập dự báo năm 2014. Doanh thu và lợi nhuận được dự báo tăng trưởng 31% và 9,6% trong năm 2014 so với 2013 nhờ đóng góp đáng kể từ 74% lợi nhuận chưa ghi nhận từ Dự án Mandarin Garden.

Trong ngắn hạn, giá cổ phiếu HPG có thể suy yếu do có khả năng bị loại ra khỏi Quỹ Van Eck Market Vector (VNM). Van Eck hiện đang nắm giữ 5,2 triệu cổ phiếu HPG, chiếm 2,52% tổng tài sản của Quỹ. Nếu điều này thực sự xảy ra, tích lũy cổ phiếu HPG khi giá suy yếu là một hành động hợp lý trước tiềm năng tăng trưởng, định giá hấp dẫn, tài chính lành mạnh và kế hoạch cổ tức cao (tiền mặt+cổ phiếu) trong năm 2014 của công ty này.