Trên 50% số cổ phiếu niêm yết giao dịch với P/E thấp hơn 10 lần

Kết thúc 9 tháng đầu năm 2018, bối cảnh thị trường thuận lợi cả về nhu cầu tiêu thụ và giá bán của ngành cá tra đã giúp CTCP Đầu tư và Phát triển Đa quốc gia I.D.I (IDI) đạt lợi nhuận sau thuế (LNST) lên đến 462 tỷ đồng, gấp 2,06 lần cùng kỳ năm 2017. Trong đó, LNST thu về cho cổ đông công ty mẹ đạt 455 tỷ đồng.

Kết quả này giúp thu nhập trên mỗi cổ phần (EPS) của cổ phiếu IDI trong 9 tháng đạt 2.500 đồng/cổ phần, gấp đôi cùng kỳ năm 2017. Lũy kế 4 quý gần nhất, EPS đạt 3.210 đồng/cổ phần.

Thu nhập trên mỗi cổ phần tăng mạnh nhưng trên thị trường, giá cổ phiếu IDI lại không có sự phản ánh tương xứng với mức tăng trưởng kết quả kinh doanh mang lại. Đóng cửa phiên 5/12, IDI chốt giá tại 10.250 đồng/cổ phần, tức là mới tăng 4% trong vòng 1 năm trở lại đây, tương đương mức P/E trailing chỉ 3,8 lần. Ở định giá này, IDI có P/E thấp hơn khá xa so với mức bình quân của VN-Index, đồng thời cũng thấp hơn nhiều doanh nghiệp thủy sản khác như ANV (13 lần), TS4 (11 lần)…

Cổ phiếu giao dịch với P/E traling thấp hoặc quá thấp so với thị trường chung hay mức bình quân ngành không phải là câu chuyện riêng của IDI. Thống kê gần 750 cổ phiếu đang giao dịch trên sàn niêm yết (HNX và HOSE) tính đến phiên 5/12/2018 cho thấy, ngoại trừ 88 cổ phiếu có hoạt động kinh doanh thua lỗ trong 4 quý gần nhất (tổng LNST 4 quý âm), có đến 359 cổ phiếu đang giao dịch với mức P/E tralling chưa đến 10 lần, chiếm trên 50% số cổ phiếu niêm yết. Ở mức dưới 5 lần, con số này là 97 cổ phiếu, tương đương 13%.

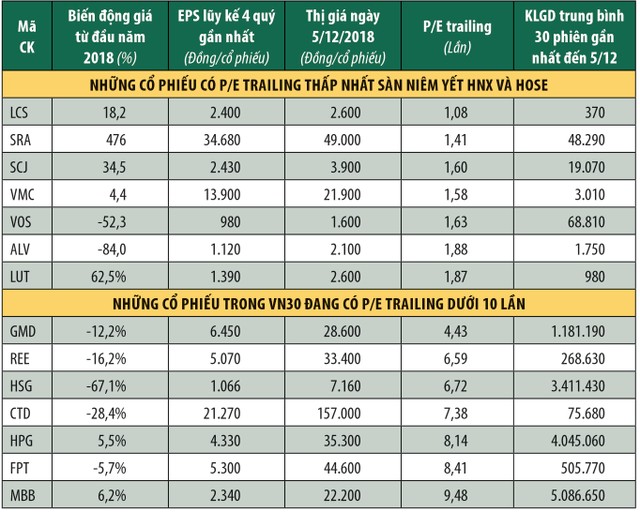

Trong trường hợp cổ phiếu VMC của CTCP Vimeco, LCS của CTCP Licogi 166, SRA của CTCP Sara Việt Nam hay VOS của CTCP Vận tải biển Việt Nam, ALV của CTCP Đầu tư và Phát triển Hạ tầng ALV, mức P/E traling thậm chí hiện được giao dịch chỉ từ 1 đến 2 lần, tức thị giá cổ phiếu gần như tương đương với lợi nhuận thu được tính trên mỗi cổ phần trong vòng 1 năm qua.

Câu chuyện P/E trailing thấp không chỉ diễn ra với các cổ phiếu nhóm vốn hóa vừa và nhỏ. Ngay với cổ phiếu được coi là bluechip trên sàn HOSE như CTCP Tập đoàn Hòa Phát (HPG), doanh nghiệp đứng đầu ngành thép Việt Nam cả về quy mô năng lực sản xuất cũng như thị phần tiêu thụ ở nhiều lĩnh vực và nằm trong nhóm VN30, cũng chỉ đang giao dịch ở mức P/E Trailing 8,14 lần, thấp hơn rất nhiều so với P/E của VN-Index và nhiều cổ phiếu khác cũng thuộc danh mục VN30.

Nhiều cổ phiếu trong danh mục VN30 khác đang giao dịch với mức P/E trailing rất thấp như CTCP Gemadept, mức P/E trailing đang được giao dịch chỉ hơn 4 lần hay cổ phiếu REE của CTCP Cơ điện lạnh chỉ 6,6 lần, FPT của CTCP FPT cũng đang ở mức 8,4 lần…

Cơ hội cụ thể

Bội số giá trên thu nhập là phương pháp định giá so sánh phổ biến được nhiều nhà đầu tư và chuyên viên phân tích sử dụng để xác định giá trị hợp lý của một cổ phiếu và xem xét mức thị giá trên thị trường đang đắt hay rẻ bằng cách so sánh giá thị trường đang trả cho cổ phiếu (P) và thu nhập trên mỗi cổ phiếu (EPS) thu được với bình quân của thị trường chung hoặc các doanh nghiệp cùng ngành.

Quan sát các cổ phiếu đang được giao dịch ở mức P/E thấp cho thấy, có hai lý do chính dẫn đến tình trạng này.

Thứ nhất là các doanh nghiệp có kết quả kinh doanh tốt nhưng cơ cấu cổ đông quá cô đặc và chủ yếu nắm giữ để nhận cổ tức khiến cho cổ phiếu không có thanh khoản, không có giao dịch, thị giá không phản ánh hết giá trị doanh nghiệp. Trường hợp này xảy ra với các nhóm doanh nghiệp ngành điện, nước…

Thứ hai, các cổ phiếu bị thị trường trả giá thấp nhiều trường hợp do doanh nghiệp đại diện đang có vấn đề hoặc kém minh bạch.

Chẳng hạn, trường hợp của cổ phiếu VOS, một trong những cổ phiếu có P/E traling thấp nhất thị trường (1,63 lần tính đến hết phiên 5/12/2018), EPS cao của VOS chủ yếu đến từ lợi nhuận đột biến do thanh lý tài sản và được ngân hàng khoanh nợ trong quý IV/2017, còn thực tế hoạt động kinh doanh chính trong quý này vẫn lỗ 122 tỷ đồng.

Sang năm 2018, 9 tháng đầu năm, VOS lỗ thêm 104,3 tỷ đồng, nâng tổng lỗ lũy kế đến 20/9/2018 lên đến 896 tỷ đồng, ăn mòn gần 2/3 vốn chủ sở hữu. Với kết quả thua lỗ và triển vọng kinh doanh còn mù mịt, cơ cấu tài chính nhiều rủi ro, rõ ràng rất khó để nhà đầu tư có thể tin tưởng và trả mức giá với P/E tương đương thị trường cho VOS.

Trong trường hợp của ALV, mặc dù kết quả kinh doanh không đến mức thua lỗ nhưng doanh nghiệp lại liên tục vi phạm các nghĩa vụ công bố thông tin, cổ phiếu bị đưa vào diện cảnh báo và hạn chế giao dịch… Khi doanh nghiệp kém minh bạch và sai phạm thường xuyên thì không thể mong nhà đầu tư trả giá tốt cho cổ phiếu. Nghi ngại về chất lượng lợi nhuận cũng là câu chuyện được nhà đầu tư nhắc đến với SRA suốt từ đầu năm đến nay.

Đặc điểm chung của nhóm cổ phiếu bị nghi ngại về chất lượng lợi nhuận, tính minh bạch này là thị giá chỉ vài ba nghìn đồng/cổ phiếu. Khi nhà đầu tư đã kém thiện cảm với các mã như vậy, việc doanh nghiệp thông báo lợi nhuận đột biến có thể tạo nên chút sóng tăng trong ngắn hạn, nhưng cũng nhanh chóng hạ nhiệt về vùng giá ban đầu.

Tuy vậy, trong nhóm cổ phiếu đang bị định giá P/E thấp so với mặt bằng chung, có không ít khoản đầu tư tiềm năng với kỳ vọng sinh lời tốt khi thị trường định giá lại và trả giá cổ phiếu về mức hợp lý hơn. Đây là nhóm cổ phiếu có nền tảng cơ bản, triển vọng tăng trưởng doanh thu, lợi nhuận tốt..., nhưng trong một giai đoạn cụ thể đã hoặc đang bị ảnh hưởng bởi yếu tố bên ngoài, khiến thị giá cổ phiếu giảm sâu so với mặt bằng chung thị trường.

Trở lại với câu chuyện của HPG. Việc nhà đầu tư nước ngoài liên tục bán ra cổ phiếu trong thời gian qua đã tạo áp lực mạnh lên thị giá trong bối cảnh thanh khoản của thị trường chung suy yếu. Lực bán này có một lượng lớn từ Quỹ PENM - một đối tác chiến lược của HPG từ 2007, do Quỹ này thực hiện điều khoản quỹ, không phải vì đánh giá yếu tố cơ bản của doanh nghiệp yếu đi.

11 tháng của năm 2018, HPG ước đạt 8.100 tỷ đồng lợi nhuận, hoàn thành kế hoạch cả năm trước 1 tháng. Bên cạnh đó, triển vọng từ nhà máy tôn mạ Hưng Yên, dự án Thép Dung Quất - Hòa Phát đi vào hoạt động, lợi thế thị phần, mạng lưới phân phối cùng triển vọng hưởng lợi từ chính sách cắt giảm công suất các nhà máy thép và đóng cửa các nhà máy công nghệ lạc hậu của Trung Quốc… là những yếu tố khiến nhiều công ty chứng khoán khuyến nghị tích cực với cổ phiếu HPG.

Cổ phiếu FPT và GMD cũng là những câu chuyện thú vị. Dù mức P/E thấp hiện nay của 2 mã này có một phần không nhỏ đến từ việc ghi nhận những khoản lợi nhuận đột biến từ bán phần vốn tại các công ty con cuối năm 2017 và đầu 2018, nhưng không vì thế cơ hội đầu tư tại đây đáng… bỏ qua.

Với chiến lược kinh doanh rõ ràng, nền tảng tài chính tốt, hoạt động kinh doanh chính duy trì tăng trưởng…, GMD và FPT có triển vọng tương lai sáng sủa và vì thế, khi các mã được định giá thấp là cơ hội tốt để nhà đầu tư nội xem xét giải ngân.

Thực tế các nhà đầu tư nước ngoài luôn giữ kín room tại các cổ phiếu này, trong đó có nhiều quỹ lớn chọn đầu tư lâu dài như là minh chứng cho niềm tin vào triển vọng dài hạn của doanh nghiệp.