Xem toàn bộ Chuyên đề của Báo Đầu tư Chứng khoán xuất bản ngày 16/12/2013 tại:

>> Bảo hiểm Việt Nam 2013 - Dấu mốc trưởng thành

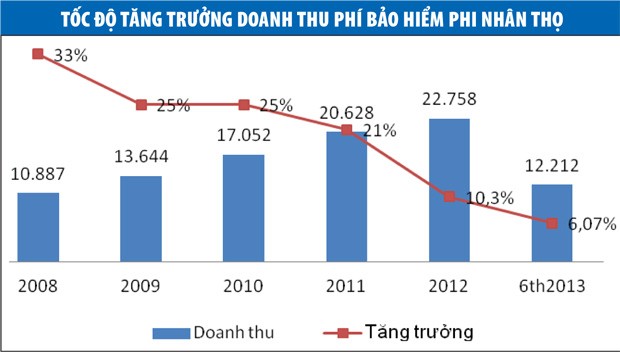

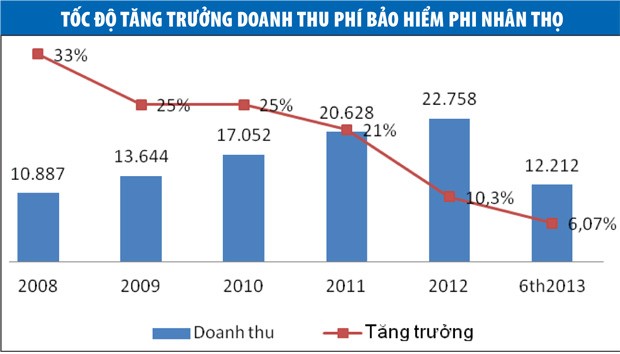

9 tháng đầu năm 2013, tăng trưởng doanh thu toàn thị trường bảo hiểm phi nhân thọ ước đạt trên 6%. Với những chuyển biến trong các tháng cuối năm, người lạc quan nhất cũng chỉ dám dự báo thị trường cả năm tăng khoảng 10%. Nếu như vậy, 2013 sẽ là năm thị trường có tốc độ tăng trưởng thấp nhất trong 3 năm vừa qua.

Tăng trưởng thấp kỷ lục

Lý giải về tốc độ tăng trưởng thụt lùi, ông Phùng Đắc Lộc, Tổng thư ký Hiệp hội Bảo hiểm Việt Nam nhìn nhận: “Các tài sản mới trong năm 2013 không tăng, nên nhu cầu bảo hiểm cho những tài sản mới bị hạn chế nhất định, còn những tài sản tham gia bảo hiểm từ năm 2012 chuyển sang năm 2013 đương nhiên bị giảm 10% theo khấu hao bình quân”.

Đây là lý do khiến các nghiệp vụ tài sản và thiệt hại, một trong các nghiệp vụ có tỷ trọng doanh thu lớn nhất có mức độ tăng doanh thu thấp hơn hẳn so với các năm trước, ước chỉ tăng trên 8% so với cùng kỳ. Trong khi đó, một nghiệp vụ cũng có tỷ trọng lớn là bảo hiểm thân tàu lại chịu ảnh hưởng từ khó khăn của ngành vận tải biển và có tốc độ tăng trưởng giảm 3% so với cùng kỳ 2012.

Khó khăn của các nghiệp vụ vốn mang lại nguồn doanh thu lớn nói trên đã thúc đẩy nhiều doanh nghiệp lấn sân sang lĩnh vực bán lẻ, vốn còn mới mẻ và nhiều tiềm năng. Kết quả, tính tới hết quý II/2013, các nghiệp vụ bán lẻ có tốc độ tăng trưởng vượt trội: nghiệp vụ bảo hiểm xe cơ giới tiếp tục chiếm vị trí dẫn đầu về tỷ trọng doanh thu phí bảo hiểm và tăng trưởng gần 10%.

Các nghiệp vụ bảo hiểm con người như bảo hiểm tai nạn, sức khỏe, bảo hiểm du lịch… tăng trưởng ấn tượng 26% và chiếm thứ ba về thị phần.

Đồng thời, để tăng doanh thu từ bán lẻ, nhiều chiêu thức mới được các doanh nghiệp tận dụng. Thậm chí, đối với dịch vụ vốn được Bộ Tài chính quy định và quản lý chặt chẽ về phí như bảo hiểm trách nhiệm dân sự của chủ xe cơ giới cũng được các doanh nghiệp bảo hiểm tận dụng tâm lý đối phó của khách hàng để tăng doanh thu.

Năm 2013 có thể coi là năm “được mùa” của bảo hiểm xe máy giá rẻ, doanh thu từ sản phẩm này góp phần không nhỏ vào tăng trưởng của nghiệp vụ bảo hiểm xe cơ giới nói chung. Cho đến tận những tháng cuối năm 2013, các điểm bán bảo hiểm xe máy giá rẻ vẫn tràn lan trên vỉa hè, lòng đường, ngã ba các tuyến phố ở Hà Nội và TP. HCM với các chiêu “né phạt” tinh vi.

Bên cạnh các chiêu thức, những giải pháp thúc đẩy kinh doanh lành mạnh cũng được nhiều doanh nghiệp sử dụng như liên kết bảo hiểm - ngân hàng để mở rộng kênh phân phối (PTI, MIC, BIC…), đầu tư nguồn lực khai thác kênh bán hàng qua website (MIC, PVI, BIC…) hay các chương trình chăm sóc khách hàng, khuyến mại được tung ra rầm rộ, hấp dẫn của Liberty, PJICO, BIC...

Đã đầu tư cho hiệu quả

Một số chuyên gia có nhận định khác về tốc độ tăng trưởng thụt lùi của thị trường bảo hiểm phi nhân thọ thì cho rằng, các doanh nghiệp đã qua thời kỳ “tham bát, bỏ mâm”, hiện đã chú trọng hiệu quả kinh doanh hơn là quy mô.

Một minh chứng điển hình là 3 năm trở lại đây, tỷ lệ bồi thường chỉ dao động xung quanh 39%, cho thấy các doanh nghiệp đã quan tâm với vấn đề quản lý rủi ro và kiểm soát tỷ lệ bồi thường ở mức độ an toàn. Bên cạnh đó, các doanh nghiệp bảo hiểm đã có đánh giá hiệu quả từng nghiệp vụ và có chính sách thúc đẩy các nghiệp vụ hiệu quả, hạn chế các dịch vụ rủi ro, mở các trung tâm dịch vụ khách hàng, đường dây nóng để tiện chăm sóc và giải đáp khiếu nại của khách hàng…

Đây là lý do khiến thị trường tăng trưởng chậm hơn so với các năm trước, nhưng tỷ lệ bồi thường đã dần giảm.

Để đầu tư cho bài toán hiệu quả, các doanh nghiệp bảo hiểm xác định năm 2013 là năm tái cấu trúc hoạt động, cải thiện bộ máy, nâng cao năng lực quản trị, điều hành.

Một số điển hình trong làn sóng này là: thay đổi tổng giám đốc; thay đổi cơ cấu sở hữu của AAA với việc IAG mua lại 30% cổ phần; thực hiện định hạng tín nhiệm (Bảo Việt, VinaRe, BIC, MIC, PVI và PVI Re đã được nâng mức định hạng từ “ổn định” lên “tích cực”); thúc đẩy hợp tác chiến lược (MIC với MB, Viettel Post…)…

Nhưng bài toán lợi nhuận còn nan giải

Dù đã chú trọng hơn tới hiệu quả, nhưng lợi nhuận từ kinh doanh bảo hiểm vẫn tiếp tục là một bài toán chưa có lời giải đối với các doanh nghiệp bảo hiểm.

Trong bối cảnh hoạt động đầu tư gặp nhiều khó khăn, tỷ suất sinh lời từ hoạt động đầu tư thấp, nhiều doanh nghiệp đặt mục tiêu có lợi nhuận từ hoạt động kinh doanh bảo hiểm.

Tuy nhiên, đối với thị trường bảo hiểm phi nhân thọ Việt Nam hiện nay, phần lớn doanh nghiệp sẽ khó đạt lợi nhuận từ hoạt động kinh doanh bảo hiểm bởi nhiều nguyên nhân:

Thứ nhất, ngoại trừ các doanh nghiệp thuộc nhóm dẫn đầu, đa số chưa đáp ứng đủ quy luật số đông trong lĩnh vực kinh doanh bảo hiểm.

Thứ hai, tình trạng cạnh tranh không lành mạnh vẫn còn phổ biến khiến chi phí khai thác của các doanh nghiệp bảo hiểm tăng cao trong khi phí thu được giảm và rủi ro tăng lên.

Thực tế, hiện toàn thị trường có 29 công ty bảo hiểm phi nhân thọ, mỗi công ty lại có mạng lưới hoạt động trên các tỉnh, thành, nên việc cạnh tranh sẽ không chỉ là giữa 29 công ty mà thực chất là giữa 600 chi nhánh/công ty thành viên.

Khi thị trường càng khó khăn, sức ép tăng trưởng khiến các doanh nghiệp càng cạnh tranh dữ dội. Các chiêu thức cũ nhưng vẫn có hiệu quả như giảm phí, mở rộng điều kiện điều khoản, tăng mức khấu trừ để giành dịch vụ vẫn phổ biến.

Các chiêu thức mới như tăng chi phí khai thác, tung các chiêu khuyến mại, lôi kéo bằng hoa hồng cũng được các doanh nghiệp bảo hiểm sử dụng.

Thứ ba, trục lợi bảo hiểm vẫn là một vấn nạn đối với doanh nghiệp bảo hiểm. Đặc biệt, trục lợi trong lĩnh vực bảo hiểm xe cơ giới và bảo hiểm con người có xu hướng gia tăng với nhiều thủ đoạn mới, khiến tỷ lệ bồi thường của hai nghiệp vụ này rất cao, thậm chí nhiều doanh nghiệp phải chấp nhận lỗ nghiệp vụ để có khách hàng và thị trường.

Cuối cùng nhưng không kém phần quan trọng, quyền lợi của người mua bảo hiểm và người được bảo hiểm không gắn liền với nhau nên thực tế người mua bảo hiểm chỉ quan tâm đến hoa hồng chứ không quan tâm đến chất lượng dịch vụ, dẫn đến chi phí khai thác của thị trường bảo hiểm Việt Nam có xu hướng ngày càng tăng cao.