Những tháng đầu năm, dòng tiền dịch chuyển mạnh vào chứng khoán, bất động sản

Dòng tiền đi đâu?

Phó thống đốc Ngân hàng Nhà nước, ông Đào Minh Tú, trong phiên họp Thường trực mở rộng của Ủy ban Kinh tế cuối tuần qua đã phát biểu tới 28 phút, trong khi thời gian dành cho ông là 7 phút. Đó là bởi, có quá nhiều vấn đề được các vị đại biểu đặt ra trước đó liên quan đến điều hành chính sách tiền tệ, cần người đại diện Ngân hàng Nhà nước có câu trả lời. Cụ thể là, tín dụng tăng 4,67% đi vào đâu, trong khi thực tế cho thấy, có sự dịch chuyển của dòng tiền bất thường vào chứng khoán, bất động sản.

Số liệu từ Ủy ban Kinh tế cho thấy, 5 tháng đầu năm, thị trường chứng khoán liên tiếp lập kỷ lục về thanh khoản và chỉ số, đã thu hút sự tham gia mạnh mẽ của các nhà đầu tư mới.

Trong tháng 5, nhà đầu tư trong nước đã mở mới 113.674 tài khoản chứng khoán - con số mở mới kỷ lục từ trước tới nay. Lũy kế 5 tháng đầu năm, nhà đầu tư trong nước mở mới 480.490 tài khoản, vượt 20% số lượng tài khoản mở mới trong cả năm 2020.

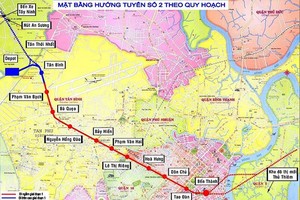

Bên cạnh đó, thị trường bất động sản tại nhiều địa phương xảy ra tình trạng sốt đất, đầu cơ đất, nhiễu loạn thông tin quy hoạch đất, nhất là các khu vực vùng ven các đô thị lớn, theo đánh giá của Thường trực Ủy ban Kinh tế.

Khẳng định những diễn biến trên là không bình thường, đại biểu Hoàng Văn Cường, Ủy viên Ủy ban Kinh tế phân tích, rõ ràng thị trường chứng khoán, bất động sản tăng không phải do tăng trưởng kinh tế.

“Thị trường chứng khoán tăng 1,4 lần so với lúc bình thường nhất của năm 2019. Chỉ số chứng khoán là chỉ báo ‘sức khỏe’ của nền kinh tế, vậy ‘sức khỏe’ nền kinh tế tăng gấp 1,4 lần năm 2019 chăng? Hoàn toàn không phải. Rõ ràng ở đây có cảnh báo về yếu tố bong bóng tài sản. Điều đó rất là nguy hiểm, nếu không thận trọng sẽ dẫn đến các hệ lụy. Nếu như nền kinh tế suy thoái, thì bong bóng bất động sản này sẽ nổ, còn nếu nền kinh tế phục hồi, thì tiền rút ra để đầu tư cho sản xuất lại cũng bị ảnh hưởng, sẽ tạo ra sự bất ổn, đây là cảnh báo về kinh tế vĩ mô”, ông Cường nhấn mạnh.

Nhiều ý kiến khác từ cả chuyên gia và đại biểu Quốc hội đều cho rằng, cần đánh giá về dòng vốn từ khu vực kinh tế phi chính thức cũng như dòng vốn tín dụng vào lĩnh vực chứng khoán, bất động sản và những rủi ro có thể xảy ra.

Đáp lại những băn khoăn trên, Phó thống đốc Đào Minh Tú cho rằng, nếu thị trường tiền tệ, thị trường bất động sản và thị trường chứng khoán không thông nhau, thì không còn là nền kinh tế thị trường. Nhưng, ông Tú cũng nhấn mạnh yêu cầu tiền tệ chạy sang chứng khoán, bất động sản ở mức độ nào để đảm bảo an toàn, không bong bóng, bởi bong bóng vỡ thì chỉ còn trơ lại nợ xấu của ngân hàng.

“Đây là bài học của năm 2007 - 2008. Khóa trước phải xử lý mười mấy phần trăm nợ xấu chính là tồn tại dai dẳng từ ngày đó”, ông Tú cho biết và khẳng định, Ngân hàng Nhà nước đã điều hành chính sách tiền tệ rất chặt chẽ, hài hòa.

Chỉ mặt, vạch tên các ngân hàng vượt rào

Vậy tín dụng tăng 4,67%, đi vào đâu? Có vào chứng khoán, bất động sản hay không? Nhắc lại băn khoăn này, ông Tú khẳng định là có, nhưng thấp hơn rất nhiều so với các năm trước.

Cụ thể, tốc độ tăng trưởng tín dụng vào bất động sản 3 năm gần đây có xu hướng giảm: từ 26,76% vào năm 2018 xuống 11,89% vào năm 2020, thấp hơn tỷ lệ tăng trưởng tín dụng chung là 12,17%. Tỷ trọng tín dụng bất động sản trong tổng dư nợ nền kinh tế duy trì khá ổn định trong khoảng 18 - 20% tổng dư nợ. Tổng dư nợ 10 triệu tỷ đồng, thì dư nợ tín dụng bất động sản khoảng 1,887 triệu tỷ đồng, tính đến ngày 30/4/2021. “Tỷ lệ này không tăng, kể cả thời điểm hiện nay cũng không tăng so với trước đây”, ông Tú khẳng định.

Vẫn theo Phó thống đốc, tăng trưởng tín dụng bất động sản là khoảng 4,83% so với cuối năm 2020, tăng cao hơn tăng trưởng tín dụng chung của nền kinh tế là 4,14% và nợ xấu của lĩnh vực tín dụng này là 1,89%. Tỷ trọng tín dụng bất động sản tăng lên 19,71%, tức là vẫn nằm trong giới hạn 20%.

Phó thống đốc phân tích kỹ hơn, tín dụng bất động sản chia làm 2 phần. Điểm đáng quan tâm là, tiền đổ vào các dự án nghỉ dưỡng cao cấp, dự án mang tính chất đầu cơ của các đại gia, khu du lịch bất động sản lớn có dư nợ 662.863 tỷ đồng, tăng 4,56%, chiếm 35,13% tổng dư nợ cho vay bất động sản. Tín dụng phục vụ tiêu dùng (phục vụ nhu cầu mua nhà của người dân hoặc nhà giá rẻ) chiếm 64,18%, với 1,224 triệu tỷ đồng.

“Theo chúng tôi tính toán là có tăng, nhưng vẫn nằm trong ngưỡng kiểm soát được, và nó cũng giúp cho tăng trưởng của thị trường bất động sản. Nhưng nếu có dấu hiệu bong bóng, thì phải dừng lại”, ông Tú nói.

Phó thống đốc cho biết, có những ngân hàng có hiện tượng tăng tín dụng vào bất động sản rất cao và cuối tháng 4/2021, Ngân hàng Nhà nước đã phải “chỉ mặt, vạch tên” những ngân hàng cho vay bất động sản quá lớn, yêu cầu dừng ngay, thậm chí có biện pháp cưỡng chế, nếu ngân hàng tiếp tục tăng tín dụng bất động sản, Ngân hàng Nhà nước sẽ giảm tỷ lệ dư nợ trong năm nay xuống, dứt khoát không cho nợ nữa. Những biện pháp này, theo ông Tú, là “hơi mạnh mẽ, thô bạo, mang tính chất can thiệp hành chính, nhưng cũng có tính cảnh báo bong bóng bất động sản”.

Về chứng khoán, Phó thống đốc chỉ ra sự khác biệt giữa thị trường chứng khoán Việt Nam và các nước. Ở các nước, cổ phiếu lên khi doanh nghiệp hoạt động rất hiệu quả, còn tại thị trường chứng khoán Việt Nam, có những cổ phiếu “xanh rờn”, trong khi doanh nghiệp “trong người đầy mụn nhọt”. “Đây là vấn đề không ổn”, ông Tú nói.

Ngoài ra, ông Tú cũng chia sẻ cái khó của công tác điều hành. Khi thắt lại thị trường chứng khoán, Ngân hàng Nhà nước cũng chịu rất nhiều sức ép. Một số ý kiến cho rằng, Ngân hàng Nhà nước sử dụng biện pháp phi kinh tế, không góp phần tăng trưởng thị trường chứng khoán, nhưng vì vấn đề nhạy cảm, nên không thể đưa thông tin ra bên ngoài...

Những câu hỏi xuyên nhiệm kỳ

Bên cạnh quan ngại về dòng tiền, không ít chuyên gia kinh tế và thành viên Ủy ban Kinh tế còn tỏ ra hết sức sốt ruột với tiến độ xử lý 12 dự án thua lỗ ngàn tỷ và tái cơ cấu các ngân hàng mua lại bắt buộc.

“Bao giờ xử lý xong 12 đại dự án thua lỗ, không thể để kéo dài từ nhiệm kỳ này sang nhiệm kỳ khác, người vi phạm cũng bắt rồi, còn tài sản nhà nước càng để càng hỏng, phải có cấp giải quyết, nếu Chính phủ không được xử lý được, thì có cần đưa ra Quốc hội để cho phép vượt qua luật mà xử lý không”, ông Đỗ Văn Sinh, Ủy viên thường trực Ủy ban Kinh tế nêu vấn đề.

Ông Sinh còn đặt câu hỏi rằng, việc tái cơ cấu 3 ngân hàng mua lại bắt buộc có vướng luật không, đến bao giờ sẽ hoàn thành, Ngân hàng Phát triển cũng đang “ủ bệnh” rất nặng, càng để thì hệ lụy ngày càng nặng hơn.

“Những vấn đề này biết hết rồi, cần phải nói thẳng, Quốc hội có cần vào cuộc không, chúng tôi cứ nghe, cứ nghe như vậy thôi”, ông Sinh sốt ruột.

Ý kiến của ông Sinh nhận được sự đồng tình của các vị đại biểu khác.

“12 đại dự án thế nào, thì tôi cũng nói luôn, chúng tôi có 20.200 tỷ đồng nằm ở đấy (hơn 16.000 tỷ đồng ngắn hạn và hơn 4.000 tỷ đồng trung hạn), mong từng ngày cho 12 dự án này thoát ra. Tôi là thành viên Ban Chỉ đạo, họp mười mấy cuộc rồi, nhưng rất khó. Bao giờ xong, thì câu trả lời chắc vẫn của Ban Chỉ đạo và của cấp cao hơn”, Phó thống đốc Đào Minh Tú trả lời.

Với tiến độ xử lý 3 ngân hàng mua lại bắt buộc, ông Tú cho biết, đã có nhiều phương án đặt ra: bán, hay là sáp nhập, hợp nhất, bán cổ phần cho nước ngoài, bán cả đều đã được đặt ra.

“Hy vọng trong thời gian rất ngắn nữa, có thể tháng này hoặc cuối quý này được phê duyệt đề án tái cơ cấu 3 ngân hàng này và Ngân hàng Đông Á (đang bị kiểm soát đặc biệt). Nếu được phê duyệt đề án, thì sẽ triển khai gắn với rất nhiều giải pháp, chứ không chỉ một giải pháp là vốn của ngân hàng ném vào đây”, Phó thống đốc cho biết.

Thẩm tra sơ bộ đánh giá kết quả thực hiện Kế hoạch Phát triển kinh tế - xã hội 6 tháng đầu năm 2021 và giải pháp chủ yếu những tháng cuối năm, Thường trực Ủy ban Kinh tế của Quốc hội đề nghị Chính phủ giám sát, kiểm soát dòng vốn có xu hướng dịch chuyển sang các lĩnh vực tiềm ẩn rủi ro như bất động sản, chứng khoán để giảm thiểu nguy cơ bong bóng tài sản và bảo đảm chất lượng tín dụng.

Cơ quan thẩm tra cũng đề nghị Chính phủ xử lý hài hòa, hợp lý mối quan hệ giữa lợi nhuận của các ngân hàng với khó khăn của doanh nghiệp, theo dõi, dự báo tình hình nợ xấu có khả năng phát sinh trong thời gian tới để có giải pháp phù hợp, đặc biệt là nợ được cơ cấu lại, sớm xử lý dứt điểm hiện tượng nghẽn lệnh giao dịch chứng khoán tại Sở Giao dịch chứng khoán TP.HCM (HoSE).