Từ cuối năm 2013, nhà đầu tư nước ngoài đã liên tục mua vào cổ phiếu DQC, nâng tỷ lệ sở hữu nước ngoài từ 5,06% (thời điểm 30/6/2013) lên 13,76%, cho thấy sức hút của cổ phiếu này. Bên cạnh thuận lợi về thị trường, về sản phẩm, DQC còn tiềm ẩn rủi ro từ khoản công nợ 32 triệu USD với Cuba và việc Công ty chỉ chú trọng khai thác, không chú trọng đầu tư, có thể dẫn đến việc giảm khả năng cạnh tranh trong dài hạn.

Thị trường phía Nam: Là một trong hai DN dẫn đầu thị trường sản xuất - kinh doanh sản phẩm thiết bị điện chiếu sáng tại Việt Nam, thương hiệu Điện Quang đã có mặt tại 63 tỉnh thành trên cả nước và xuất khẩu tới hơn 30 quốc gia trên thế giới, với hệ thống phân phối chuyên nghiệp, cung cấp dịch vụ, sản phẩm đến tận tay người tiêu dùng, các công trình, dự án… Đặc biệt, tại thị trường phía Nam, DQC chiếm thị phần khá lớn.

Thị trường xuất khẩu: Viet-Ven là một dự án nổi bật ở nước ngoài của DQC. Dự án có công suất thiết kế hơn 74 triệu bóng đèn/năm, gồm 7 giai đoạn kéo dài từ năm 2010 đến năm 2017, với tổng vốn đầu tư 300 triệu USD, trong đó Tập đoàn Công nghiệp Dầu khí Venezuela đóng góp 70%. Hiện DQC đã hoàn thành một số hạng mục quan trọng trong hợp đồng tổng thầu để đưa nhà máy đi vào hoạt động. Trong năm 2013, DQC ghi nhận khoảng 8 triệu USD doanh thu từ việc tổng thầu Dự án và là yếu tố tạo đột biến trong kết quả kinh doanh năm 2013 và có thể mang lại một nguồn doanh thu ổn định trong các năm tới.

Sản phẩm: Với những quy định về việc cấm sản xuất và lưu thông các sản phẩm tiêu hao nhiều điện năng như đèn sợi đốt, DQC đã tập trung vào nhóm sản phẩm an toàn, tiết kiệm, đáp ứng được các yêu cầu trong nước và quốc tế. Công ty chú trọng vào việc đa dạng hóa sản phẩm với những tính năng khác biệt trên thị trường. Trong đó, một số sản phẩm như đèn LED, bộ đèn Doublewing 24Wx2, đèn Compact chống ẩm… đã được người tiêu dùng sử dụng rộng rãi. Hiện Điện Quang đang cung ứng ra thị trường trên 300 sản phẩm các loại, quy mô khoảng 100 triệu sản phẩm/năm.

Khoản công nợ từ Cuba: Tính đến cuối tháng 12/2013, khoản phải thu từ đối tác này còn khoảng 32 triệu USD so với khoản gốc 56,4 triệu USD hồi cuối năm 2010 (khách hàng Cuba cam kết thanh toán 819.429 USD mỗi tháng cho đến hết năm 2016). DQC cũng ghi nhận khoản lãi chênh lệch tỷ giá khoảng 47,5 tỷ đồng từ khoản phải thu này trong năm 2013. Để thực hiện hợp đồng với khách hàng Cuba, DQC đã phải vay Ngân hàng Phát triển Việt Nam với mức lãi suất 7,5%/năm. Nếu trừ đi lãi và gốc khoản vay (khoảng 8,95 tỷ đồng/tháng), mỗi năm, DQC sẽ được bổ sung thêm khoảng 98 tỷ đồng doanh thu tài chính.

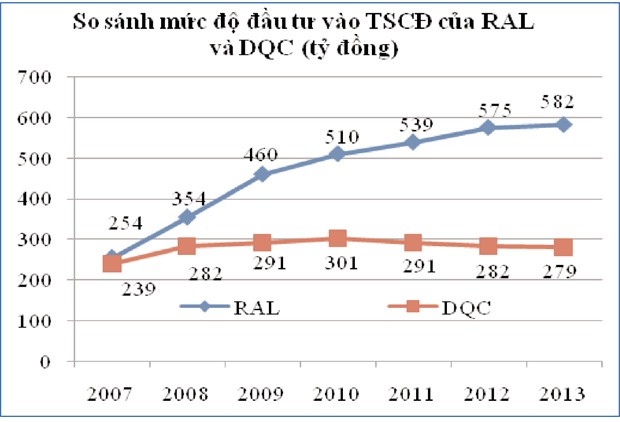

Đầu tư: Một điểm đáng lưu ý khác là trong những năm gần đây, Công ty chưa chú trọng đầu tư, mà chỉ tập trung vào việc khai thác dây chuyền hiện có. Nguyên nhân một phần bắt nguồn từ khoản công nợ với đối tác Cuba, dẫn đến lo ngại về rủi ro tài chính gia tăng. Nhưng điều này lại đang tiềm ẩn nhiều rủi ro khi thị trường bóng đèn tăng, quy mô sản xuất của DQC có thể sẽ không đáp ứng đủ nhu cầu của thị trường. So với đối thủ là Công ty Rạng Đông (RAL), tính đến năm 2013, nguyên giá tài sản cố định của DQC giảm nhẹ so với năm 2008, trong khi nguyên giá tài sản cố định của RAL tăng 1,7 lần.

Kết quả năm 2013: Kết thúc năm 2013, doanh thu của DQC đạt 817 tỷ đồng, tăng 29,6% so với năm 2012; tỷ lệ giá vốn hàng bán/doanh thu đạt 68,2%, giảm 10% và là nguyên nhân chính giúp lợi nhuận của doanh nghiệp tăng vọt (lợi nhuận sau thuế tăng 109,5%), đồng thời tạo cho DQC có lợi thế cạnh tranh về giá thành rất lớn (năm 2013 tỷ lệ này của RAL là 81%).

Khuyến nghị đầu tư: Chúng tôi ước tính DQC có thể đạt 1.062 tỷ đồng doanh thu và 118,6 tỷ đồng lợi nhuận sau thuế trong năm 2014, tăng trưởng lần lượt 30% và 21% so với năm 2013, nhờ việc phát triển thị trường và phát triển sản phẩm mới. Cổ phiếu DQC đang được giao dịch khá sôi động trên thị trường với thanh khoản tương đối cao, trung bình đạt 41.066 đơn vị/phiên. Với mục tiêu ngắn hạn, mức giá hiện nay của DQC là 39.000 đồng/CP, tương đương P/E 2014 dự báo ở mức 7,9 lần, là mức tương đối hấp dẫn. Về dài hạn, nếu khoản công nợ với đối tác Cuba được thu hồi, sẽ giúp Công ty có thể tiếp tục đầu tư mở rộng sản xuất. Do vậy, chúng tôi đánh giá triển vọng dài hạn của DQC là khá tích cực.