Tỷ trọng tiền gửi bằng ngoại tệ đã có xu hướng tăng lên từ năm 2015. Ảnh: Đức Thanh.

Đây được cho là một trong những công cụ nặng ký trong “cuộc chiến” của NHNN nhằm giảm và triệt tận gốc nạn đô la hóa ở Việt Nam.

Hơn nửa thập kỷ trôi qua, chúng ta cùng nhìn lại xem tình trạng đô la hóa trong nền kinh tế có được cải thiện như kỳ vọng hay không.

Trước tiên, để đo lường tình trạng đô la hóa trong quá khứ và hiện tại, cần hiểu rõ khái niệm đô la hóa. Đây là thuật ngữ chỉ tình trạng USD hay ngoại tệ thay thế một phần hay toàn bộ bản tệ của một nền kinh tế. Lưu ý là loại ngoại tệ gây ra tình trạng đô la hóa không nhất thiết chỉ là USD như cái tên gọi của nó.

Đo lường chính xác mức độ đô la hóa - mức độ mà người dân sở tại nắm giữ trái phiếu nước ngoài, tiền gửi ngân hàng bằng ngoại tệ và tiền mặt ngoại tệ gồm tiền giấy và tiền xu là điều khó khăn.

Thay vào đó, một phương pháp ước tính tình trạng đô la hóa do Quỹ Tiền tệ quốc tế (IMF) đề xuất đã được sử dụng rộng rãi, đó là dùng tỷ lệ tiền gửi bằng ngoại tệ trong hệ thống ngân hàng nội địa.

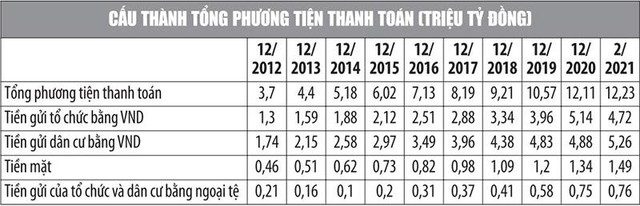

NHNN công bố định kỳ trên website số liệu hàng tháng về tổng phương tiện thanh toán gồm các cấu phần là tiền gửi của các tổ chức kinh tế và tiền gửi tiết kiệm của dân cư bằng tiền đồng, mới nhất là đến tháng 2/2021.

Đồng thời, NHNN cũng công bố tỷ lệ “tiền trong lưu thông” (tức là tiền mặt, nằm ngoài hệ thống ngân hàng) trong tổng phương tiện thanh toán hàng tháng. Ngoài ra, theo công thức tính tổng phương tiện thanh toán áp dụng ở Việt Nam:

Tổng phương tiện thanh toán = Tiền trong lưu thông + Tiền gửi tổ chức và dân cư bằng tiền đồng + Tiền gửi tổ chức và dân cư bằng ngoại tệ.

Do đó, tiền gửi bằng ngoại tệ của tổ chức và dân cư được tính bằng cách lấy tổng phương tiện thanh toán trừ đi tiền trong lưu thông và tiền gửi bằng VND của tổ chức và dân cư/cá nhân.

|

Dựa vào các dữ liệu đó, ta có bảng ở trên.

Theo đó, tỷ trọng tiền gửi bằng ngoại tệ đã có xu hướng tăng lên từ năm 2015, thời điểm ban hành Quyết định 2589 khống chế trần lãi vay USD là 0%. Tỷ trọng này đạt mức cao nhất là 6,2% vào cuối năm 2020 và duy trì sang đến tháng 2/2021. Nếu tính tỷ trọng tiền gửi bằng ngoại tệ trong tổng tiền gửi ngân hàng theo phương pháp xác định mức độ đô la hóa của IMF thì kết quả sẽ còn lớn hơn nữa, bởi tổng tiền gửi ngân hàng nhỏ hơn tổng phương tiện thanh toán.

Nói cách khác, tình trạng đô la hóa đã có xu hướng tăng trở lại kể cả sau khi lãi suất tiền gửi USD bị khống chế ở mức 0%.

Một số lý do cho tình trạng này có thể là:

Thứ nhất, tuy lãi suất tiền gửi USD là 0% trên danh nghĩa, nhưng thực tế người gửi vẫn có một số cách để làm cho lợi tức thực thu được từ khoản tiền gửi USD này lớn hơn 0%, làm cho việc nắm giữ USD vẫn có ý nghĩa, nhất là khi giá USD được kỳ vọng tăng.

Thứ hai, ngân hàng vẫn trả lãi dương cho các khoản tiền gửi bằng ngoại tệ khác ngoài USD, nên người gửi có thể chọn ngoại tệ khác để gửi tiết kiệm vào ngân hàng thay vì USD, làm cho con số thống kê về tiền gửi ngoại tệ không giảm đi như kỳ vọng.

Thứ ba, tâm lý phòng ngừa rủi ro vĩ mô thông qua nắm giữ ngoại tệ của người dân và doanh nghiệp vẫn còn đó, đặc biệt khi tổng phương tiện thanh toán (cung tiền) tăng mạnh như năm 2020 và đến đầu năm 2021, trong khi tăng trưởng GDP yếu hơn trước, tạo rủi ro lạm phát cao.

Trước thực trạng đô la hóa và tiền mặt đang tăng lên, NHNN cần xem xét sửa đổi và tốt nhất là xóa bỏ quy định trần lãi suất tiền gửi USD, bởi dù có trần 0% thì người dân và doanh nghiệp vẫn gửi USD và ngoại tệ khác.

Chuyển sang vấn đề thứ hai là kinh tế tiền mặt. Cũng bảng trên cho thấy, lượng tiền mặt nắm giữ trong dân và doanh nghiệp có xu hướng giảm nhẹ dần từ năm 2017 xuống 11,1% của tổng phương tiện thanh toán vào cuối năm 2020, nhưng lại đột ngột tăng mạnh lên vào các tháng đầu năm 2021.

Như vậy, có thể nói, người dân và/hoặc doanh nghiệp đột ngột trở nên ưa thích nắm giữ tiền mặt hơn là gửi vào ngân hàng.

Ứng với sự tăng lên của tiền mặt này là sự sụt giảm mạnh tiền gửi bằng VND của các tổ chức kinh tế và sự tăng mạnh của tiền gửi bằng VND của dân cư.

Cụ thể, doanh nghiệp và các tổ chức kinh tế đã rút vốn mạnh khỏi hệ thống ngân hàng tính đến cuối tháng 2/2021 so với cuối năm 2020 (giảm gần 430.000 tỷ đồng) để chuyển một phần thành tiền mặt tăng lên (tăng gần 150.000 tỷ đồng so với cuối tháng 12/2020) và một phần khác thành tiền gửi cá nhân/dân cư (tăng gần 390.000 tỷ đồng).

Trong khi khó có thể tìm được lý do chính xác cho việc rút vốn khỏi hệ thống ngân hàng của các tổ chức kinh tế, nhưng liệu điều này có liên quan đến cơn sốt chứng khoán và bất động sản hiện nay, đã xui khiến doanh nghiệp rút bớt vốn ra để kinh doanh chứng khoán và bất động sản để rồi doanh thu/lợi nhuận thì được phân bổ cho cá nhân (cổ đông, đối tác...) và giữ dưới dạng tiền mặt để tiếp tục quay vòng kinh doanh (mà không gửi vào ngân hàng, dù chỉ là tạm thời, với lý do như nói ở phần cuối bài)?

Trước thực trạng đô la hóa và tiền mặt đang tăng lên, NHNN cần xem xét sửa đổi và tốt nhất là xóa bỏ quy định trần lãi suất tiền gửi USD, bởi như đã nói, dù có trần 0% thì người dân và doanh nghiệp vẫn gửi USD và nhất là ngoại tệ khác.

Hơn nữa, chỉ quy định trần tiền gửi USD 0% mà không quy định trần lãi suất cho các ngoại tệ khác thì không khác gì coi đô la hóa chỉ liên quan đến USD chứ không phải cả các ngoại tệ khác, như nói ở đầu bài.

Giải pháp hiệu quả và căn cơ nhất vẫn phải là làm cho lòng tin vào tiền đồng liên tục cải thiện để người dân và doanh nghiệp không còn nhu cầu tích trữ ngoại tệ (gồm USD) và khi cần để thanh toán cho các nhu cầu chính đáng thì có thể dễ dàng mua từ ngân hàng.

Về hiện tượng tiền mặt trong lưu thông đang tăng lên, nếu điều này kéo dài trong các quý tới thì đây là một chỉ báo không mấy tốt lành, nhất là khi xét đến sự phổ cập ngày càng rộng rãi của các phương tiện thanh toán phi tiền mặt.

Nghịch lý này có khả năng liên quan đến chuyện trốn thuế và/hoặc lo ngại về tính riêng tư và bảo mật sẽ không được đảm bảo bởi quy định mới đây của Bộ Tài chính buộc các ngân hàng phải chia sẻ dữ liệu về tài khoản và các giao dịch của người gửi tiền.

Vì quy định này đã bị phản đối rộng rãi, nên có lẽ Bộ Tài chính cũng cần tiếp thu để sửa đổi cho phù hợp với thông lệ quốc tế.