Bức tranh tổng quan

Thương chiến Mỹ - Trung chính thức diễn ra từ tháng 3/2018 khi chính quyền Tổng thống D.Trump ký biên bản ghi nhớ, lên kế hoạch thực thi một loạt hành động nhắm vào Trung Quốc, bao gồm: đệ đơn kiện Trung Quốc lên WTO về việc vi phạm quyền sở hữu trí tuệ; (2) hạn chế đầu tư vào Trung Quốc ở những lĩnh vực công nghệ chính và (3) cảnh báo sẽ áp thuế tự vệ đối với các loại sản phẩm có xuất xứ từ quốc gia này.

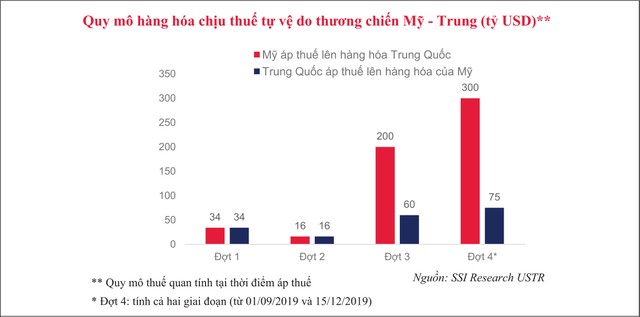

Tính đến tháng 10/2019, Chính phủ Mỹ đã tiến hành áp thuế tự vệ đối với 10.072 mặt hàng nhập khẩu từ Trung Quốc. Thuế suất áp dụng là 15% đối với các mặt hàng bắt đầu áp thuế từ tháng 9/2019 và 25% đối với toàn bộ hàng hóa đã áp thuế trước thời điểm đó. Theo kế hoạch ban đầu, sẽ có thêm 540 mặt hàng sẽ chịu thuế 15% bắt đầu từ ngày 15/12/2019.

Phía Bắc Kinh đưa ra các biện pháp đáp trả tương tự đối với các mặt hàng có xuất xứ từ Hoa Kỳ. Cụ thể, Trung Quốc áp dụng các mức thuế suất khác nhau (5% - 10% - 25%) đối với 10,251 mặt hàng nhập khẩu từ Mỹ.

Nếu xét về giá trị áp thuế tự vệ tại thời điểm đánh thuế, hàng hóa Trung Quốc sẽ chịu tác động lớn hơn. Cụ thể, đối với đợt áp thuế lần thứ 3 (tháng 9/2018), quy mô áp thuế của Mỹ đối với hàng Trung Quốc là 200 tỷ USD, trong khi ở chiều ngược lại là 60 tỷ USD. Đối với đợt áp thuế lần thứ 4 (từ tháng 9 và tháng 12/2019) quy mô tương ứng của 2 quốc gia là 300 tỷ USD và 75 tỷ USD.

Căng thẳng thương mại Mỹ - Trung đang có dấu hiệu lắng xuống khi hai bên đang mong muốn tìm kiếm một thỏa thuận thương mại. Tuy nhiên, thương chiến khó có thể kết thúc trong một sớm một chiều do bản chất của cuộc chiến mà chính quyền D.Trump tạo ra là nhằm duy trì vị thế số 1 về kinh tế trên toàn cầu của Hoa Kỳ. Rào cản thương mại từ thị trường Mỹ đã và đang tạo ra khó khăn cho hoạt động tiêu thụ các sản phẩm đến từ “công xưởng của thế giới”. Số liệu vĩ mô năm 2019 của Trung Quốc đang dần phản ánh những tác động của thương chiến.

Kim ngạch xuất khẩu của Trung Quốc sang Mỹ trong 8 tháng đầu năm 2019 giảm 12,5% so với cùng kỳ năm ngoái. Nhìn rộng hơn ra toàn nền kinh tế, tăng trưởng GDP của Trung Quốc trong quý III/2019 chỉ đạt 6% so với cùng kỳ năm trước, giảm dần từ quý I/2018, đồng thời ghi nhận mức tăng trưởng thấp nhất kể từ năm 1992.

Thuế quan tăng lên làm giảm lợi ích của chính người tiêu dùng tại Mỹ khi họ phải chi trả giá cao hơn cho các mặt hàng nằm trong danh sách áp thuế. Nhu cầu đối với hàng hóa Trung Quốc từ đó giảm xuống và giảm xuống nhanh hơn nếu có sản phẩm thay thế phù hợp. Điều này là tiền đề cho xu hướng dịch chuyển đơn hàng từ Trung Quốc sang các quốc gia khác. Việt Nam là một trong các quốc gia được đánh giá hưởng lợi từ xu hướng nêu trên.

Là quốc gia nằm tại vị trí chiến lược của khu vực Đông Nam Á nói riêng và châu Á nói chung, Việt Nam có nhiều lợi thế cho phát triển giao thương. Quan sát theo thị trường xuất khẩu, Hoa Kỳ chính là đối tác thương mại lớn nhất của Việt Nam, điều này tạo ra kỳ vọng một số mặt hàng xuất khẩu của Việt Nam sẽ thay thế các sản phẩm của Trung Quốc, nhằm đáp ứng nhu cầu của người tiêu dùng Mỹ.

Nhóm mặt hàng dệt may và thủy sản là hai trong nhiều ngành hàng có cơ hội tăng trưởng sản lượng xuất khẩu sang thị trường Mỹ khi chiến tranh thương mại nổ ra.

Nhóm dệt may - phân hóa về cơ hội và rủi ro giữa các ngành hàng

Trước đợt áp thuế từ ngày 1/9/2019, Mỹ chỉ áp thuế đối với các mặt hàng sợi và vải của Trung Quốc (chiếm tỷ trọng 22,6% trên tổng kim ngạch xuất khẩu dệt may từ Trung Quốc sang Mỹ), phần còn lại là các sản phẩm may mặc chưa phải chịu thuế tự vệ. Tuy vậy, sau đợt áp thuế thứ 4 (tính cả hai danh mục: từ 1/9/2019 và 15/12/209), phần lớn các sản phẩm may mặc sẽ chịu thuế tự vệ 15%, giá trị hàng dệt may chịu ảnh hưởng từ thuế quan của Mỹ chiếm 92% tổng kim ngạch xuất khẩu sang thị trường này.

Chi phí gia tăng đối với các sản phẩm dệt may kéo theo khả năng thay đổi chiến lược đối với các nhà nhập khẩu hàng dệt may tại Hoa Kỳ. Cụ thể, các đơn hàng sẽ có xu hướng tìm đến các đối tác sản xuất với mức chi phí rẻ hơn và tạo ra các sản phẩm tương đương.

Ngành may mặc

Chuỗi giá trị của ngành dệt may bao gồm các lĩnh vực sợi - vải - may mặc, trong đó ngành may mặc đóng góp 85% số lượng doanh nghiệp và 80% tổng giá trị xuất khẩu hàng năm của Việt Nam. So với các đối thủ cạnh tranh như Ấn Độ, Bangladesh, Cambodia… Việt Nam có những lợi thế vượt trội để đón nhận xu hướng dịch chuyển đơn hàng nêu trên.

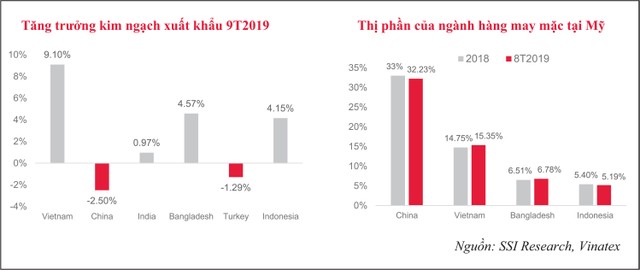

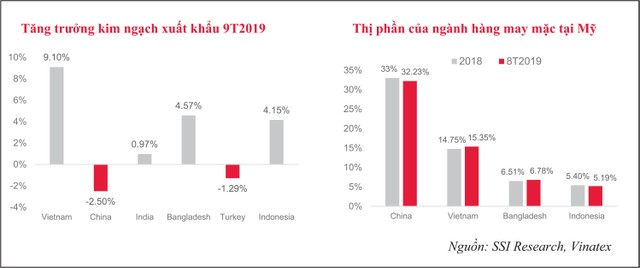

Thứ nhất là vị thế của dệt may Việt Nam. Tính đến hết tháng 8/2019, thị phần của ngành hàng may mặc Việt Nam đạt 15,35 %, chỉ đứng sau Trung Quốc (32,23%) và vượt trội so với các quốc gia khác, Bangladesh (6,78%), Indonesia (5,19%). Cần lưu ý, thị phần của Việt Nam đang tăng trưởng từ mức 14,75% (2018), trong khi thị phần của Trung Quốc đang giảm ở trong cùng giai đoạn. Thứ hai, chi phí nhân công giá rẻ. Năm 2018, thu nhập bình quân của lao động ngành dệt may Việt Nam đạt 235 USD/tháng, chỉ bằng 45% nếu so với Trung Quốc. Thứ ba, kinh nghiệm và trình độ tay nghề lao động, cùng với đó là vị trí địa lý thuận lợi. Số liệu 9 tháng đầu năm 2019 đang cho thấy ngành may mặc của Việt Nam có diễn biến tích cực hơn so với các đối thủ cạnh tranh. Tăng trưởng tốt của lĩnh vực may mặc giúp kim ngạch xuất khẩu toàn ngành dệt may tăng 9,1% so với cùng kỳ năm ngoái, vượt trội so với Trung Quốc (-2,5%), Ấn Độ (0,97%), Bangladesh (4,57%). Riêng thị trường Mỹ, tăng trưởng giá trị xuất khẩu của dệt may Việt Nam đạt 9,42% so với cùng kỳ.

Cần lưu ý, Trung Quốc là quốc gia có quy mô sản xuất dệt may lớn nhất toàn cầu, phương thức sản xuất áp dụng tại quốc gia này từ gia công đơn giản (CMT) đến các cách thức cao cấp hơn như ODM, OBM. Với thực trạng hiện tại của các doanh nghiệp Việt Nam, khả năng tiếp cận với xu hướng dịch chuyển các đơn hàng FOB sẽ hợp lý hơn so với các đơn hàng còn lại, do CMT sẽ gặp sự cạnh tranh với các quốc gia có chi phí rẻ hơn như Bangladesh, Pakistan… trong khi các đơn hàng yêu cầu cao về sự phát triển của chuỗi giá trị như ODM, OBM thì Trung Quốc vẫn chắc chắn là lựa chọn hàng đầu và khó có thể dịch chuyển trong ngắn hạn.

Được hưởng lợi về xu hướng dịch chuyển đơn hàng, nhưng ngành may mặc Việt Nam phải đối mặt với không ít rủi ro, bao gồm khả năng Mỹ xem xét áp thuế đối với các sản phẩm có nguồn gốc xuất xứ từ Trung Quốc. Cần lưu ý, hơn 60% vải nguyên liệu của Việt Nam nhập khẩu từ Trung Quốc, nhằm phục vụ sản xuất hàng may mặc. Tuy vậy, rủi ro này khó có thể diễn ra ngay, do Hoa Kỳ cần nguồn cung ứng thay thế cho lượng hàng may mặc chịu thuế của Trung Quốc đồng thời nhiều nhà sản xuất Việt Nam đang có xu hướng chuyển sang sử dụng nguồn vải có nguồn gốc nội địa để tận dụng thuế ưu đãi từ các hiệp định thương mại. Rủi ro cạnh tranh từ chính hàng dệt may Trung Quốc thâm nhập vào thị trường Việt Nam (do không tiêu thụ được tại thị trường Mỹ) cũng sẽ tạo ra những áp lực lên thị trường nội địa.

Ngành sợi tự nhiên

Trái ngược với ngành may mặc, ngành sợi tự nhiên gặp bất lợi từ chiến tranh thương mại Mỹ - Trung. Mảng vải của Trung Quốc chịu thuế tự vệ 25% kể từ năm 2018 và kéo dài cho đến thời điểm hiện tại, khiến sản xuất vải của Trung Quốc ngày càng đình trệ, kéo theo tiêu thụ đối với sợi nguyên liệu chậm lại. Đáng chú ý, Trung Quốc chiếm 70% cơ cấu tiêu thụ sợi tự nhiên xuất khẩu của Việt Nam. Nhu cầu từ Trung Quốc đi xuống đồng nghĩa với giá sợi xuất khẩu từ Việt Nam đối mặt với áp lực giảm giá.

Theo nghiên cứu từ Vinatex, để một nhà sản xuất sợi tự nhiên hoạt động bình thường thì chênh lệch giá đầu ra - giá đầu vào phải từ 1 USD/kg trở lên, tuy nhiên đến tháng 8/2019, mức chênh lệch bình quân chỉ đạt 0,64 USD/kg. Tình trạng hiện tại của ngành sợi phản ánh vào kết quả 6 tháng đầu năm 2019 sụt giảm mạnh của nhiều doanh nghiệp niêm yết như ADS, FTM.

Thương chiến Mỹ - Trung khiến ngành hàng may mặc có nhiều cơ hội để cải thiện đơn hàng. Tuy nhiên, mức độ hưởng lợi đối với các doanh nghiệp sẽ khác nhau, dựa trên tình hình hoạt động của mỗi đơn vị, bao gồm thị trường xuất khẩu mục tiêu, năng lực sản xuất và trình độ tay nghề... Ở chiều ngược lại, ngành sợi tự nhiên đã và đang gặp khó khăn về bài toán tiêu thụ tại thị trường Trung Quốc, đặt ra bài toàn cần chuyển hướng thị trường xuất khẩu trong tương lai.

Nhóm thủy sản - phụ thuộc chặt chẽ vào nhu cầu người tiêu dùng

Trong khi nhu cầu đối với các mặt hàng dệt may phụ thuộc vào giá, xu hướng thời trang, tính thẩm mỹ thì tiêu thụ đối với các mặt hàng thủy sản chịu tác động từ cơ địa con người, thói quen ăn uống, an toàn vệ sinh thực phẩm...

Với một đơn hàng dệt may theo phương thức CMT, công việc của đơn vị sản xuất là gia công theo bản thiết kế có sẵn với nguồn nguyên liệu được chuẩn bị trước, như vậy sản phẩm sẽ không có nhiều khác biệt giữa các đơn vị thực hiện. Nhưng, câu chuyện đối với các sản phẩm thủy sản sẽ rất khác. Chẳng hạn, một mặt hàng thủy sản có xuất xứ từ Trung Quốc tăng giá do thuế quan, nhưng người tiêu dùng chưa chắc sẽ chuyển đổi sang các thực phẩm khác do họ sẽ cân nhắc dựa trên các yếu tố như: sở thích, tác động tới sức khỏe, chế độ ăn kiêng…

Vì vậy, thương chiến Mỹ - Trung có thể giúp các sản phẩm thủy sản Việt Nam có nhiều cơ hội để tăng trưởng tại thị trường Mỹ, nhưng điều đó có diễn ra hay không vẫn phụ thuộc rất nhiều vào diễn biến phức tạp trong tâm lý và đánh giá của người tiêu dùng.

Cá rô phi - sản phẩm thủy sản xuất khẩu chủ lực của Trung Quốc tại Mỹ đang chịu thuế suất thuế tự vệ 25%, đồng thời sản lượng xuất khẩu mặt hàng này sang Mỹ giảm trên 30% trong giai đoạn 2014 - 2018. Trong bối cảnh như vậy, xuất khẩu các mặt hàng chủ lực của Việt Nam sang Mỹ như cá tra và tôm chưa cho thấy dấu hiệu khả quan.

Cụ thể, 9 tháng đầu năm 2019, kim ngạch xuất khẩu cá tra sang Mỹ đạt 208,3 triệu USD, giảm 43,6% so với cùng kỳ. Thị trường Mỹ từ thị trường lớn nhất của cá tra Việt Nam trong năm 2018 với tỷ trọng 24% hiện đang xếp thứ 2 sau Trung Quốc với tỷ trọng 14,3%. Ngành tôm có diễn biến khả quan hơn, kim ngạch xuất khẩu 9 tháng 2019 tăng nhẹ 1% so với cùng kỳ năm trước, đạt 476,9 triệu USD; riêng tháng 9 giá trị xuất khẩu giảm 18% so với cùng kỳ.

Số liệu 9 tháng đầu năm 2019 chưa chứng minh được việc ngành thủy sản thực sự nhận được lợi ích từ thương chiến Mỹ - Trung. Tuy vậy, trong giai đoạn tới, các mặt hàng chủ lực là tôm và cá tra có khả năng được hưởng lợi từ chính sách thương mại của Mỹ. Theo đó, thuế chống bán phá giá đối với tôm Việt Nam theo POR13 đã giảm về 0%, so với mức 4,58% mà nhiều doanh nghiệp đang phải áp dụng theo POR12; trong khi đó thuế CBPG sơ bộ theo POR15 đối với cá tra Việt Nam cũng giảm về 0 USD/kg.

Nhìn từ góc độ cạnh tranh, sản phẩm cá tra có những lợi thế nhất định về tính độc nhất của cá tra thịt trắng của đồng bằng sông Cửu Long, khác biệt so với cá tra của nhiều quốc gia đối thủ. Trong khi đó, các sản phẩm tôm luôn ở trong trạng thái cạnh tranh cao với các đối thủ truyền thống như Ấn Độ (chi phí thấp), Ecuador và Indonesia (thuế CBPG 0% tại thị trường Mỹ).

Nhiều ngành kinh tế của Việt Nam đang được cho rằng sẽ hưởng lợi từ thương chiến Mỹ - Trung. Tuy vậy, khi đi vào chi tiết thì có thể thấy vẫn còn nhiều rào cản, xuất phát từ năng lực sản xuất của doanh nghiệp Việt, nhu cầu tiêu thụ và chính sách bảo hộ của thị trường Mỹ, chưa kể một số ngành có thị trường tiêu thụ là Trung Quốc sẽ gặp thêm khó khăn. Việc đạt được thỏa thuận hoặc dịu bớt căng thẳng thương mại Mỹ - Trung cũng như tăng trưởng kinh tế toàn cầu chậm lại là hai biến số không thể bỏ qua khi nhìn nhận khả năng hưởng lợi của Việt Nam. Vì vậy, dù có hy vọng, chúng ta cũng không thể quá lạc quan về khả năng hưởng lợi từ thương chiến. Thay vào đó, cần cân nhắc những giải pháp hướng nội như thúc đẩy đầu tư công, phát triển doanh nghiệp tư nhân, bảo hộ sản xuất trong nước…. để tạo động lực tăng trưởng cho nền kinh tế.