Kỳ vọng tăng 8,5% so với cùng kỳ

Báo cáo Chiến lược đầu tư năm 2020 - Một năm hứa hẹn phía trước do CTCP Chứng khoán VNDIRECT vừa phát hành đưa ra ba yếu tố cơ bản sẽ thúc đẩy tăng trưởng tiêu dùng nội địa trong các năm tới, bao gồm: thu nhập thực tăng nhờ GDP danh nghĩa tăng trưởng ổn định và kỳ vọng lạm phát thấp; sự gia tăng của tầng lớp trung lưu và hiểu biết ngày càng cao về công nghệ của nhóm dân số trẻ và đô thị hóa gia tăng tiếp tục thúc đẩy nhu cầu tiêu thụ ở các đô thị lớn.

Đơn vị này đặt kỳ vọng tăng trưởng doanh thu bán lẻ ổn định ở mức 8,5% so với cùng kỳ trong năm 2020.

Tăng trưởng doanh thu bán lẻ và dịch vụ tiêu dùng từ 2018-2019.

Số liệu từ Tổng cục Thống kê cho thấy, doanh thu bán lẻ và dịch vụ tiêu dùng của Việt Nam tăng 11,8% so với cùng kỳ và đạt 212,7 tỷ USD trong năm 2019.

Nếu loại trừ yếu tố lạm phát, doanh thu bán lẻ tăng 9,2% so với cùng kỳ trong năm 2019 (cao hơn mức tăng 8,4% trong năm 2018).

Vay nợ của hộ gia đình Việt Nam tăng nhanh trong vài năm qua (trung bình tăng 66,3% trong năm 2015-2017, theo Fiin Group) nhưng tốc độ đã chậm lại kể từ nửa cuối năm 2018 khi Chính phủ bắt đầu kiểm soát cho vay tiêu dùng.

Theo thông tư 18/2019, các khoản cho vay tiền mặt không được vượt quá 70% tổng dư nợ cho vay của công ty tài chính kể từ năm 2021 và tỷ lệ này sẽ giảm xuống 60% vào năm 2022, 50% vào năm 2023 và 30% vào năm 2024.

Mặc dù các quy định về cho vay tiêu dùng được thắt chặt, nhưng VnDirect cho rằng dân số đô thị gia tăng cùng với tăng chi tiêu dùng và tỷ lệ người dân chấp nhận vay mua nhà ở cao hơn sẽ tiếp tục thúc đẩy nhu cầu vay tiêu dùng trong vài năm tới, đặc biệt là khi tỷ lệ nợ hộ gia đình/GDP hiện đang ở mức tương đối thấp so với các nền kinh tế khác ở châu Á.

Đơn vị này dự đoán, với mức độ niềm tin của người tiêu dùng duy trì ở mức cao và chi tiêu hộ gia đình tăng, doanh số bán lẻ của Việt Nam được kỳ vọng có thể duy trì tăng trưởng ở mức hai con số vào những năm tới.

Các chuỗi bán lẻ nội địa tiếp tục củng cố vị thế

Hiện có hai xu hướng chính của ngành bán lẻ, bao gồm: bán lẻ tạp hóa đang chuyển dịch thành các cửa hàng quy mô nhỏ (siêu thị mini/minimart và cửa hàng tiện lợi) và xu hướng mua sắm sản phẩm điện tử là sự kết hợp hài hòa giữa cửa hàng vật lý và cửa hàng online (nền tảng đa kênh).

Người tiêu dùng Việt Nam giảm dần thói quen mua sắm ở chợ truyền thống và chọn đến các cửa hàng tiện lợi hoặc minimart thường xuyên hơn.

Xu hướng này đã dẫn đến sự cạnh tranh khốc liệt giữa các chuỗi cửa hàng tiện lợi/minimart tại Việt Nam, bao gồm cả thương hiệu nội địa (Vinmart +, Bách Hóa Xanh, Co.op Food) và nước ngoài (Circle K, B’s mart, 7- 11).

Theo Báo cáo chiến lược 2020 của CTCP Chứng khoán Rồng Việt, thị trường tiêu dùng Việt Nam luôn hấp dẫn các nhà đầu tư nước ngoài nhờ đặc điểm cơ cấu dân số trẻ, thu nhập khả dụng tăng và tỷ lệ đô thị hóa cao.

Tuy nhiên, thị trường bán lẻ có giá trị 160 tỷ đô la Mỹ (theo ước tính năm 2019) vẫn bị chi phối bởi các kênh bán lẻ truyền thống.

Dù vậy, các nhà bán lẻ lớn với khả năng quản lý chuỗi và tài chính vượt trội đã bắt đầu tham gia các lĩnh vực mới để giành thị phần như CTCP Đầu tư Thế giới di động với thực phẩm và hàng tiêu dùng nhanh (FMCG), CTCP Bán lẻ Kỹ thuật số FPT (FRT) với dược và CTCP Vàng bạc Đá quý Phú Nhuận (PNJ) với trang sức thời trang.

Bên cạnh những thị trường chính này, việc bán chéo các sản phẩm phụ như đồng hồ đeo tay, mắt kính thời trang, các thực phẩm bổ sung và chăm sóc sắc đẹp cũng đem lại nhiều cải thiện trong biên lợi nhuận cho các nhà bán lẻ có thể tạo ra sức mạnh cộng hưởng.

Trong số các nhà bán lẻ đang theo đuổi chiến lược bán chéo, Thế giới di động hiện là doanh nghiệp được đánh giá thành công nhất bởi thương hiệu nổi tiếng, nhắm đến phân khúc đại chúng và có chiến lược giá hiệu quả.

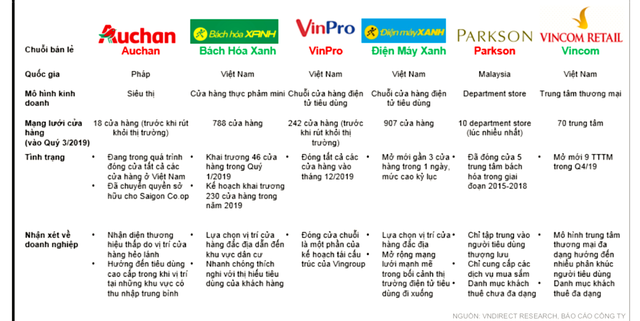

Tóm tắt về thương hiệu bán lẻ rút khỏi và trụ vững trong 2018-2019.

Mới đây, Vingroup tập đoàn lớn nhất tại Việt Nam, đã thoả thuận nguyên tắc về việc hoán đổi cổ phần công ty con trong mảng bán lẻ - VinCommerce và nông nghiệp - VinEco với nhà sản xuất tiêu dùng hàng đầu Masan để thành lập công ty hàng tiêu dùng và bán lẻ lớn nhất Việt Nam. Theo đó, Masan sẽ nhận 83,74% tổng số cổ phần phổ thông đang lưu hành của VCM.

Công ty mới sẽ kế thừa mạng lưới bán lẻ 2.600 cửa hàng VinMart & VinMart + tại 50 tỉnh thành với cơ sở dữ liệu khách hàng lớn và 14 trang trại nông nghiệp công nghệ cao của VinEco.

“Đây là một động thái chiến lược giúp thị trường bán lẻ Việt Nam tái cấu trúc theo hướng tập trung, sẵn sàng đối mặt với sự gia nhập của các nhà bán lẻ lớn nước ngoài. Do đó, chúng tôi cũng kỳ vọng thương vụ sát nhập này có thể tận dụng sự bùng nổ của thị trường để xác lập vị thế nhà bán lẻ hàng đầu trong nước”, theo báo cáo của VnDirect.

Không giống như mô hình Siêu thị/Đại siêu thị đang tràn ngập các tập đoàn bán lẻ nước ngoài (Central Group, Lotte, AEON), mô hình cửa hàng riêng lẻ vẫn hạn chế các tập đoàn ngoại qua quy định “Kiểm tra nhu cầu kinh tế” (ENT*).

ENT đã và đang hạn chế khả năng mở từ cửa hàng bán lẻ thứ hai trở đi của doanh nghiệp nước ngoài. ENT không áp dụng cho các cửa hàng bán lẻ dưới 500 m2, nằm trong các trung tâm thương mại và không được phân loại là minimart hoặc cửa hàng tiện lợi.

Theo Rồng Việt, các nhà bán lẻ Việt Nam như Thế giới di động, PNJ, FRT và Vinmart sẽ chưa vấp phải cạnh tranh đáng kể từ các tập đoàn bán lẻ ngoại cho đến năm 2024, khi ENT được dỡ bỏ (5 năm từ khi CPTPP có hiệu lực).