NIM tiếp đà giảm nhẹ

Một trong những mục tiêu trọng tâm của ngành ngân hàng Việt Nam là chuyển đổi mô hình kinh doanh theo hướng giảm bớt tỷ trọng của hoạt động tín dụng và tăng tỷ trọng thu nhập từ các hoạt động dịch vụ, đầu tư. Theo đó, tại Quyết định số 986/QĐ-TTg ngày 8/8/2018, Chính phủ đặt mục tiêu đến cuối năm 2020, tỷ trọng thu nhập từ phí dịch vụ đạt khoảng 12-13% và đến cuối năm 2025 tăng lên mức 16-17%.

Tuy nhiên, khi hoạt động bán chéo bảo hiểm (bancassurance) vẫn còn khó khăn, thị trường trái phiếu doanh nghiệp chưa khởi sắc, tỷ trọng thu nhập ngoài lãi của các ngân hàng thương mại (NHTM) nói chung đang thu hẹp lại so với giai đoạn 2021-2023. Trong bối cảnh đó, việc cải thiện biên lãi ròng (NIM) đóng vai trò hết sức quan trọng đối với các ngân hàng trong quá trình thực hiện mục tiêu lợi nhuận và nâng cao các chỉ số hiệu quả sinh lời.

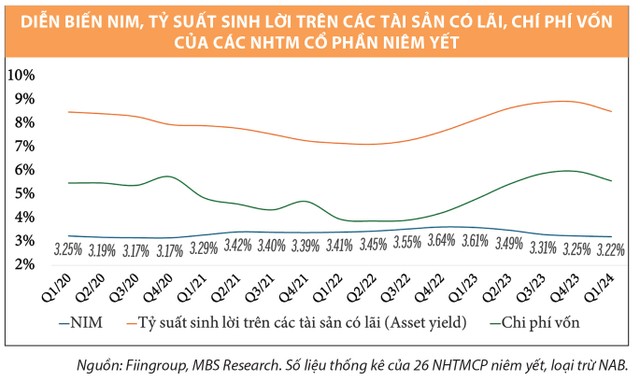

Theo số liệu thống kê của 26 NHTM cổ phần niêm yết (ngoại trừ NAB), NIM trung bình vẫn tiếp tục đà giảm nhẹ, chỉ đạt khoảng 3,22% trong quý I/2024, giảm 3 điểm cơ bản so với cuối năm 2023 và giảm 42 điểm cơ bản so với đỉnh trong quý IV//2022. Điều này xuất phát từ các nguyên nhân:

Một là, cầu tín dụng trong quý I/2024 còn khá chậm khi các doanh nghiệp sản xuất vẫn còn e ngại với triển vọng kinh doanh, thị trường bất động sản chưa khởi sắc. Tính đến cuối tháng 3, tín dụng mới chính thức tăng trưởng dương 0,26%, sau 2 tháng đầu năm tăng trưởng âm, thấp hơn nhiều so với con số 2,06% của quý I/2023. Vì vậy, các NHTM đều hạ lãi suất cho vay nhằm thúc đẩy tăng trưởng tín dụng. Theo Ngân hàng Nhà nước, tính đến ngày 31/3, lãi suất cho vay bình quân mới của các giao dịch phát sinh mới ở mức 6,5%/năm, giảm 0,6%/năm so với cuối năm ngoái.

Hai là, hàng loạt nỗ lực của Ngân hàng Nhà nước nhằm hạ lãi suất cho vay hỗ trợ cho các doanh nghiệp tiếp cận nguồn vốn, bao gồm: ban hành Thông tư 06/2023/TT-NHNN mở rộng quy định cho khách hàng trả nợ tại tổ chức tín dụng khác nhằm tạo điều kiện cho khách hàng tiếp cận thêm các vốn tín dụng ngân hàng khác; yêu cầu các NHTM công bố lãi suất các khoản vay mới… Các động thái này làm tăng sự cạnh tranh của thị trường tín dụng, dẫn đến việc lãi suất cho vay hạ nhiệt.

|

Tác giả cho rằng, NIM chung của ngành ngân hàng sẽ chưa thể cải thiện trong các quý còn lại của năm 2024, điều này xuất từ một số nguyên nhân:

Thứ nhất, lãi suất huy động đã hoàn thành chu kỳ giảm và sẽ tạo đáy trong nửa sau năm 2024. Động lực đến từ việc cầu tín dụng sẽ tiếp tục xu hướng tăng lên mạnh hơn từ giữa năm 2024 khi sản xuất và đầu tư tăng tốc mạnh hơn trong những tháng cuối năm. Lũy kế 4 tháng đầu năm, chỉ số sản xuất công nghiệp (IPP) tăng 6% so với cùng kỳ, chỉ số Quản trị người mua hàng (PMI) cũng quay trở lại trên ngưỡng 50 điểm, báo hiệu cho sự khởi sắc của hoạt động sản xuất, đầu tư khu vực công và khu vực tư nhân đều tăng 5,9%.

|

Thực tế, từ tháng 4 đã xuất hiện một vài NHTM quy mô vừa và nhỏ điều chỉnh tăng lãi suất huy động với mức tăng dao động trong khoảng 0,2-0,3% đối với kỳ hạn 12 tháng. Lãi suất tiết kiệm các ngân hàng tăng trở lại trong bối cảnh tiền gửi của người dân rút dần ra khỏi hệ thống ngân hàng (theo số liệu của Tổng cục Thống kê đến 25/3, huy động vốn (gồm dân cư và tổ chức) của các tổ chức tín dụng giảm 0,76% so với đầu năm, trong khi cùng kỳ năm ngoái tăng gần 1,2%. Nhìn chung, chúng tôi dự báo lãi suất huy động kỳ hạn 12 tháng của các NHTM lớn sẽ có thể nhích thêm 50 - 70 điểm cơ bản, quay về mức 5,1-5,3% trong nửa sau năm 2024.

|

Thứ hai, lãi suất đầu vào tăng song lãi suất cho vay sẽ chưa bắt nhịp với đà tăng mà sẽ vẫn duy trì ở mặt bằng hiện tại trong bối cảnh các cơ quan quản lý và ngân hàng nỗ lực hỗ trợ doanh nghiệp tiếp cận nguồn vốn.

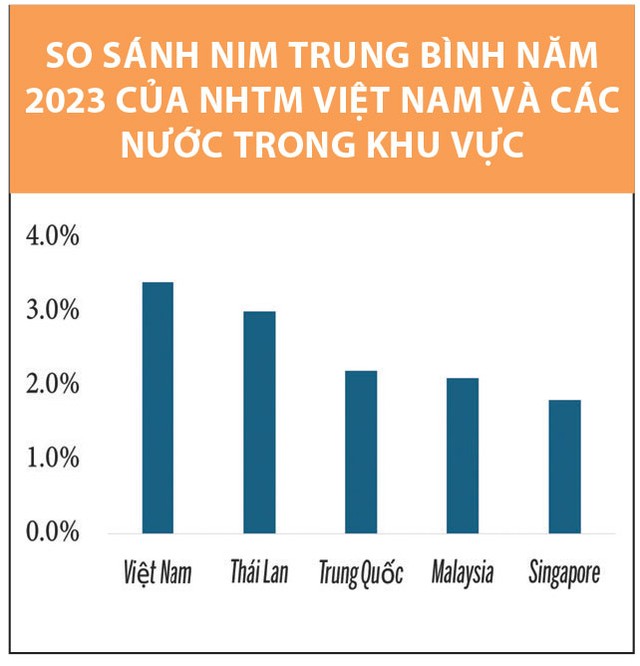

Nhìn dài hạn hơn, xu hướng NIM sẽ giảm trong tương lai khi các NHTM dần dịch chuyển mô hình kinh doanh từ cho vay truyền thống sang dịch vụ tài chính, lúc đó thu nhập ngoài lãi từ phí, dịch vụ, đầu tư … sẽ chiếm tỷ trọng lớn trong cơ cấu tổng thu nhập của ngân hàng. Ngoài ra, khi các NHTM Việt Nam bước sang Basel III thì việc nâng cao các tiêu chí về bộ đệm vốn và bộ đệm thanh khoản như: tỷ lệ an toàn vốn, tỷ lệ dự trữ bắt buộc, tỷ lệ đảm bảo khả năng thanh khoản… cũng sẽ làm giảm NIM. Xu hướng này có thể nhìn thấy rõ ở các NHTM các nước trong khu vực như Thái Lan (NIM trung bình từ 2,7 - 3%); Malaysia (2-2,1%); Trung Quốc (~2%); Singapore (~1,8%).

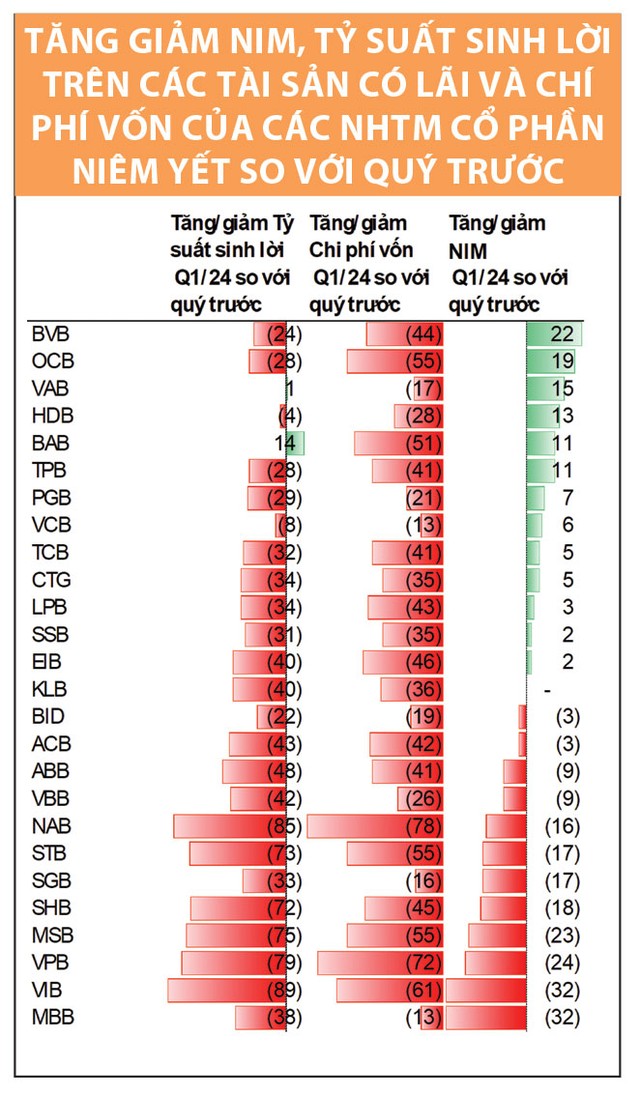

Nếu như nhìn vào dữ liệu của từng NHTM niêm yết thì việc giảm NIM có sự phân hóa thậm chí một vài NHTM quy mô nhỏ còn ghi nhận mức tăng NIM khá tốt. Theo thống kê của chúng tôi, có khoảng 13/26 ngân hàng niêm yết ghi nhận NIM quý I/2024 tăng so với quý trước đó, đa phần là các NHTM có quy mô nhỏ và có biên lãi ròng thấp trước đó, một số ít là ngân hàng lớn có ưu thế về chi phí vốn. Bên cạnh đó, có thể nói, hầu như không có ngân hàng có khả năng nâng tỷ suất sinh lời trên tài sản sinh lãi trong quý I/2024, mà việc cải thiện NIM chủ yếu đến từ ưu thế chí phí vốn giảm.

Vì vậy, có thể nói ưu thế cải thiện NIM sẽ thuộc về các NHTM có quy mô lớn, có chi phí huy động thấp nhờ tỷ lệ tiền gửi không kỳ hạn (CASA) cao. Hiện tại cũng là giai đoạn tương đối khó khăn để cải thiện NIM, các NHTM trước mắt chỉ có thể tăng tỷ lệ CASA, tuy nhiên việc tăng tỷ lệ này là ưu thế của các ngân hàng có tỷ trọng khách hàng doanh nghiệp lớn. Vì vậy, khả năng cải thiện NIM trong năm 2024 chủ yếu sẽ đến từ các NHTM cổ phần nhà nước, có chi phí vốn thấp và cũng như có nguồn vốn đa dạng.