Tổng quan về nâng hạng TTCK

Cùng với trình độ phát triển cao của kinh tế, vai trò của TTCK ngày càng trở nên quan trọng. Không chỉ thị trường phát triển, mà ngay cả tại các thị trường đang phát triển, tỷ trọng vốn huy động cho nền kinh tế từ TTCK ngày càng tăng lên, góp phần cùng với thị trường tiền tệ đáp ứng nhu cầu vốn cho nền kinh tế.

Năm 2020, quy mô của TTCK Việt Nam (bao gồm giá trị vốn hóa của thị trường cổ phiếu và dư nợ của thị trường trái phiếu) bằng 131,95% GDP và chiếm 47% tổng tài sản hệ thống tài chính, đồng thời gần ngang bằng quy mô tín dụng ngân hàng (146,2%).

Là một thể chế tài chính bậc cao, TTCK đã trở thành kênh huy động vốn trung - dài hạn không thể thiếu cho các doanh nghiệp. Đặc biệt, thông qua TTCK, các doanh nghiệp có thể huy động được nguồn vốn lớn từ các nhà đầu tư nước ngoài trên toàn cầu với thời gian nhanh và chi phí thấp. Điều này phụ thuộc vào nhiều yếu tố, trong đó sự đánh giá của các nhà đầu tư về “chất lượng” thị trường là một trong những yếu tố quan trọng nhất. Việc đánh giá về TTCK chưa bao giờ là vấn đề đơn giản với nhiều chỉ số, sự biến động, tác động thường xuyên, liên tục…, cho nên các nhà đầu tư có xu hướng dựa vào sự đánh giá của các tổ chức tài chính chuyên thực hiện việc xem xét, đánh giá, xếp hạng thị trường để ra quyết định đầu tư.

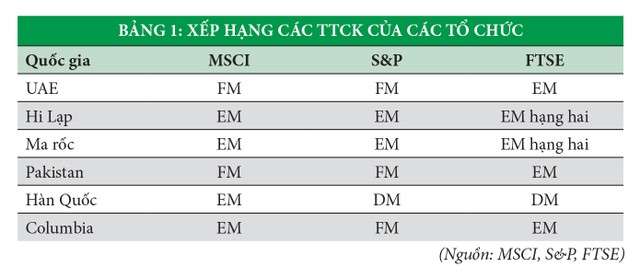

Hiện nay, việc xếp hạng TTCK được thực hiện bởi 3 tổ chức chính: MSCI (Morgan Stanley Capital International), FTSE Russell (Financial Times Stock Exchange) và S&P Dow Jones (Standard & Poor’s Global). Với mục tiêu hỗ trợ các nhà đầu tư trong việc đánh giá các cơ hội đầu tư trên phạm vi toàn cầu, hàng năm, các tổ chức này đưa ra đánh giá xếp hạng thị trường với các tiêu chí, nguyên tắc riêng và dựa vào kết quả khảo sát đối với các nhà đầu tư thế giới. Do vậy, việc xếp hạng thị trường thể hiện mức độ quan tâm của nhà đầu tư thế giới tới thị trường đó, cũng như mức độ phát triển của thị trường.

|

Nâng hạng được ví như cú “vượt vũ môn” của chứng khoán Việt Nam |

Báo cáo của các tổ chức xếp hạng trên được coi là “la bàn” cho các nhà đầu tư trong việc lựa chọn thị trường, cổ phiếu. Đặc biệt, hiện nay, nhiều quỹ đầu tư chứng khoán theo chỉ số (ETF) thường xuyên sử dụng những báo cáo xếp hạng này để đưa ra quyết định đầu tư. Tại thời điểm 30/6/2019, có tới 12.300 tỷ USD thuộc quyền quản lý của các quỹ được điểm chuẩn theo các chỉ số của MSCI, trong đó khoảng 1.600 tỷ USD tham chiếu đến chỉ số MSCI EM Index, quỹ tham chiếu theo FTSE EM Index là 65 tỷ USD.

Về cơ bản, các tổ chức phân chia TTCK tại các quốc gia thành 4 hạng, căn cứ vào mức độ phát triển và sự thuận lợi trong khả năng tiếp cận của các nhà đầu tư toàn cầu: (i) Thị trường phát triển (Developed Market - DM), chỉ những thị trường phát triển và mang lại khả năng tiếp cận cao nhất cho các nhà đầu tư nước ngoài; (ii) Thị trường mới nổi (Emerging Market - EM), chỉ những thị trường đã có những cải thiện về hạ tầng pháp lý, thanh khoản, quy mô vốn hoá và có sự cởi mở nhất định cho các nhà đầu tư nước ngoài; (iii) Thị trường cận biên (Frontier Market - FM), chỉ các thị trường đáp ứng được ở mức thấp nhu cầu của các nhà đầu tư nước ngoài; (iv) Thị trường đơn lập (Standalone Market - SM), là các thị trường không được xếp vào các nhóm trên. Đối với FTSE Russell, tổ chức này còn phân chia thị trường mới nổi thành 2 nhóm: Thị trường mới nổi cao cấp và thị trường hạng hai.

Về bản chất, xếp hạng là đạt được các thứ bậc, là sự thừa nhận của một tổ chức quốc tế như (MSCI, FTSE, S&P) về các tiêu chí cơ bản của một TTCK để các nhà đầu tư quốc tế ra quyết định đầu tư. Do vậy, tùy vào thời điểm, thực tế thị trường mà sẽ có việc nâng hạng, hạ hạng thông qua đánh giá của các tổ chức này, chứ không phải do sự cấp phép của một tổ chức nào.

Việc xếp hạng thị trường được các tổ chức thực hiện theo các tiêu chí khác nhau. Chẳng hạn, MSCI đưa ra 18 tiêu chí, tập trung vào 3 nhóm lớn (nhóm tiêu chí về sự phát triển kinh tế, nhóm tiêu chí về quy mô và thanh khoản, nhóm các tiêu chí về khả năng tiếp cận thị trường của các nhà đầu tư nước ngoài), còn FTSE đưa ra 6 tiêu chí chính (GNI trên đầu người, xếp hạng tín nhiệm, thị trường và môi trường pháp lý, lưu ký và thanh toán, giao dịch, TTCK phái sinh)...

Sự khác biệt đó dẫn đến kết quả phân loại thị trường của các tổ chức xếp hạng nhiều khi không giống nhau. Chẳng hạn, FTSE xếp hạng Các Tiểu vương quốc Ả Rập thống nhất (UAE) ở mức thị trường mới nổi, còn MSCI và S&P lại xếp thị trường này ở mức cận biên, hay như Hàn Quốc được S&P và FTSE xếp hạng thị trường phát triển, nhưng MSCI chỉ xếp ở nhóm mới nổi…

|

Tác động của việc nâng hạng đến TTCK

Kết quả xếp hạng TTCK có ảnh hưởng quan trọng đến TTCK của một nước, vì tác động đến dòng vốn mà nhà đầu tư quốc tế quyết định đưa vào hoặc rút ra khỏi thị trường đó. Đây cũng là yếu tố quan trọng để thiết lập các chỉ số do tác động trực tiếp đến việc lựa chọn thêm mới hoặc bỏ bớt các chứng khoán cấu phần của các chỉ số này.

Các báo cáo xếp hạng đóng vai trò hữu ích không chỉ với các nhà đầu tư quốc tế, mà còn với các nhà quản lý khi được cảnh báo về những lĩnh vực chưa đáp ứng được chuẩn mực quốc tế hoặc những lĩnh vực cần được cải thiện như nhận định, tiêu chuẩn quốc tế chung. Việc TTCK được nâng hạng sẽ mang lại nhiều lợi ích, đặc biệt là từ cận biên lên mới nổi, cụ thể:

Báo cáo của các tổ chức xếp hạng như MSCI, FTSE Russell và S&P Dow Jones được coi là “la bàn” cho các nhà đầu tư trong việc lựa chọn thị trường, cổ phiếu.

Thứ nhất, thu hút được dòng vốn lớn hơn và ổn định hơn. Thực tế, khi được nâng hạng lên thị trường mới nổi, dòng vốn đầu tư vào thị trường có tính ổn định cao hơn so với dòng tiền “nóng” đầu tư vào thị trường cận biên. Thông thường, nhà đầu tư ưu tiên phân bổ tỷ trọng đầu tư lớn vào thị trường phát triển và mới nổi vì các thị trường này có tính ổn định cao, sản phẩm đa dạng, quy mô giao dịch lớn hơn so với thị trường cận biên. Do đó, việc được nâng hạng lên thị trường mới nổi sẽ thu hút thêm một lượng lớn nguồn vốn đầu tư trung - dài hạn.

Đơn cử, TTCK của UAE và Qatar được nâng hạng lên thị trường mới nổi vào tháng 5/2014. Trong thời điểm chờ nâng hạng (từ tháng 5/2013 - 5/2014), các chỉ số chính của 2 thị trường này đều tăng mạnh, lần lượt đạt 47% với UAE và 46% với Qatar. Đồng thời, việc được xếp hạng vào nhóm mới nổi đã thu hút thêm hàng tỷ USD từ các nhà đầu tư quốc tế vào các thị trường này.

Hiện nay, các quỹ đầu tư theo phương pháp thụ động như ETFs (thường tập trung vào các thị trường mới nổi) sẽ tự động phân bổ một phần nguồn vốn vào các thị trường được nâng hạng. Thực tế, các quỹ đầu tư thụ động chỉ dành tối đa 2 - 3% nguồn vốn vào các thị trường cận biên.

Thứ hai, tạo cơ hội để hoàn thiện thị trường, thúc đẩy các doanh nghiệp phát triển. Để đáp ứng được yêu cầu nâng hạng, TTCK phải cải thiện nhiều điều kiện: Tính minh bạch thông tin, khung thể chế, cơ chế, điều kiện giao dịch thị trường… Bên cạnh đó, trong quá trình xem xét nâng hạng, sự tư vấn, hỗ trợ của các tổ chức xếp hạng cũng giúp các nhà quản lý khắc phục được những hạn chế, qua đó thúc đẩy sự hiệu quả trong hoạt động. Điều này về cơ bản sẽ làm cho TTCK vận hành tốt hơn, hội nhập sâu rộng hơn vào thị trường quốc tế.

Thứ ba, tác động lan tỏa mạnh mẽ. Cùng với việc dòng vốn nước ngoài chảy vào thị trường nhiều hơn, sự tham gia của các nhà đầu tư nước ngoài cũng giúp các doanh nghiệp nội địa có cơ hội tiếp xúc với trình độ, kinh nghiệm quản lý mới, hiện đại. Các doanh nghiệp và các tổ chức kinh doanh chứng khoán trong nước có động lực phải thay đổi để đáp ứng yêu cầu mới, qua đó năng lực hoạt động của doanh nghiệp và tổ chức trung gian thị trường được nâng cao.

Bên cạnh đó, các cổ phiếu không có trong rổ xem xét của các tổ chức xếp hạng cũng được hưởng lợi từ sự đi lên chung của thị trường, giúp việc huy động vốn trở nên thuận lợi hơn.

|

Liên hệ với TTCK Việt Nam

Đến nay, sau hơn 20 năm đi vào hoạt động, TTCK Việt Nam đã trở thành kênh huy động vốn dài hạn quan trọng cho đầu tư phát triển. Quy mô huy động vốn qua TTCK giai đoạn 2011 - 2020 đạt gần 2,9 triệu tỷ đồng, gấp gần 10 lần so với giai đoạn 2000 - 2010, đóng góp bình quân 19,5% tổng mức đầu tư toàn xã hội, góp phần cơ cấu lại hệ thống tài chính Việt Nam theo hướng cân đối, bền vững. Quy mô của TTCK Việt Nam tăng trưởng bình quân 28,5%/năm trong giai đoạn 2016 - 2021, đến cuối tháng 4/2023, giá trị vốn hóa thị trường đạt 7,3 triệu tỷ đồng, chiếm 76,54% GDP năm 2022 và hàng hóa ngày càng đa dạng với 2.118 doanh nghiệp niêm yết và đăng ký giao dịch chứng khoán (trong đó cổ phiếu là 1.594 doanh nghiệp, trái phiếu chính phủ là 394 trái phiếu, trái phiếu doanh nghiệp là 54 trái phiếu…).

Thị trường không ngừng hoàn thiện về cấu trúc thông qua việc hình thành các khu vực gồm thị trường cổ phiếu, thị trường trái phiếu và thị trường chứng khoán phái sinh. Hoạt động của thị TTCK ngày càng được công khai, minh bạch, phù hợp với các tiêu chuẩn và thông lệ về quản trị công ty, năng lực quản lý, giám sát, thanh tra và thực thi của các cơ quan quản lý nhà nước được tăng cường. TTCK Việt Nam cũng dành được sự quan tâm nhiều hơn của các nhà đầu tư nước ngoài, đặc biệt là sự xuất hiện ngày càng nhiều của các quỹ đầu tư theo chỉ số. Tính đến cuối năm 2022, các quỹ này đã đầu tư hơn 880 triệu USD vào TTCK Việt Nam, gấp 4,4 lần so với năm 2021.

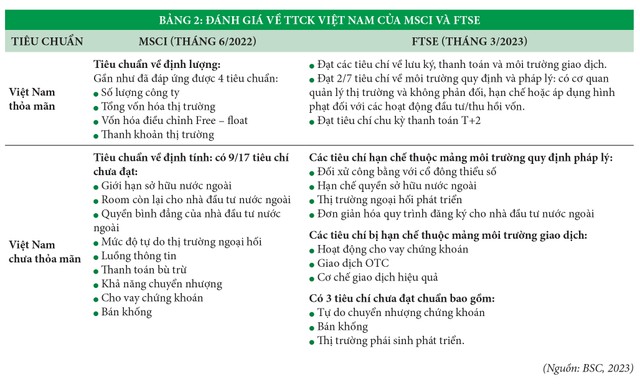

Năm 2018, FTSE Russell đã đưa TTCK Việt Nam vào danh sách chờ nâng hạng lên thị trường mới nổi hạng hai và đến kỳ đánh giá tháng 3/2023, tổ chức này vẫn giữ Việt Nam trong danh sách chờ nâng hạng. Trong khi đó, trong kỳ đánh giá tháng 6/2023, MSCI cũng chưa đưa Việt Nam vào danh sách xem xét nâng hạng với lý do các tiêu chí không có thay đổi so với kỳ đánh giá một năm trước đó. Hiện tại, Việt Nam đang là thị trường chiếm tỷ trọng cao nhất trong rổ chỉ số cận biên của MSCI khi cổ phiếu Việt Nam chiếm 27,3% danh mục của MSCI FM Index (được tính toán tại ngày 18/4/2023).

Có thể thấy, TTCK Việt Nam về cơ bản đã đáp ứng được phần lớn các tiêu chí của FTSE (7/9 tiêu chí) đối với xếp hạng thị trường mới nổi hạng hai (Secondary Emerging), nhưng mới đáp ứng 8/17 tiêu chí - tiêu chuẩn xếp hạng của MSCI vốn khắt khe và không linh hoạt như FTSE Russell.

Trong trường hợp được nâng hạng bởi MSCI và FTSE, dòng vốn đầu tư nước ngoài thông qua các quỹ mở, quỹ ETF được kỳ vọng sẽ chảy mạnh mẽ vào TTCK Việt Nam. Theo Bloomberg, tính đến hết ngày 31/3/2023, có 470 quỹ với tổng quy mô 890 tỷ USD, bao gồm 155 quỹ ETF (quy mô 338 tỷ USD) và 315 quỹ mở (quy mô 552 tỷ USD) đang đầu tư vào TTCK mới nổi theo xếp hạng của MSCI và FTSE. Các thị trường mới nổi trong khu vực ASEAN đã ghi nhận dòng vốn đầu tư lớn từ các quỹ này.

Theo đó, tại Philippines, tham chiếu theo bộ tiêu chí của FTSE hiện có 34 quỹ đầu tư với tổng quy mô 1,5 tỷ USD, theo MSCI là 185 quỹ với tổng quy mô 2,1 tỷ USD. Tại Malaysia, tổng quy mô đầu tư các quỹ hiện tại là 8,4 tỷ USD, trong đó theo tiêu chí FTSE là 42 quỹ, với quy mô 3,5 tỷ USD và MSCI là 196 quỹ với quy mô 4,8 tỷ USD. Tại Indonesia, mặc dù đang được FTSE xếp hạng thị trường mới nổi hạng hai, nhưng với tiềm năng tăng trưởng lớn, các quỹ ngoại đã rót 12 tỷ USD (tương đương với quy mô của TTCK Thái Lan - đã được FTSE xếp hạng thị trường mới nổi tiên tiến).

Theo ước tính của Công ty Chứng khoán BIDV (BSC), trong trường hợp MSCI và FTSE nâng hạng TTCK Việt Nam lên thị trường mới nổi, dự báo sẽ có khoảng 3,5 - 4 tỷ USD cổ phiếu Việt Nam được mua mới. Do vẫn chưa có trong danh sách nâng hạng của MSCI và đã trong danh sách theo dõi của FTSE, nên ở kịch bản gần nhất khi được FTSE chính thức nâng hạng lên thị trường mới nổi sơ cấp, TTCK Việt Nam dự kiến đón nhận khoảng 1,5 tỷ USD từ các quỹ mở/ETF tham chiếu theo bộ chỉ tiêu của FTSE - tương đương với quy mô TTCK Philippines hiện tại.

Để hướng tới mục tiêu nâng hạng, một số vấn đề chính cơ quan quản lý cần sớm hoàn thiện trong thời gian tới bao gồm: (i) Thành lập trung tâm thanh toán bù trừ (CCP) - điểm mấu chốt khi cả FTSE và MSCI đều coi đây là nút thắt trong việc nâng hạng thị trường; (ii) Nâng cao chất lượng cơ sở hạ tầng; (iii) Hoàn thiện cơ chế, chính sách, đặc biệt liên quan đến tỷ lệ sở hữu nước ngoài, (iv) Tăng cường các hoạt động bảo vệ quyền lợi cho nhà đầu tư và hoạt động thanh tra, kiểm tra, giám sát.

(*) Viện Chiến lược và Chính sách tài chính, Bộ Tài chính