Thị trường chứng khoán năm 2018 với biên độ dao động lớn, chịu tác động bởi những ẩn số khó dự đoán khiến nhà đầu tư cảm thấy “khó nhằn”, rụt rè trong việc tìm kiếm cơ hội cũng như giải ngân. Dòng tiền càng về cuối năm càng có tính chọn lọc cao hơn, kể cả ở những cổ phiếu lớn, doanh nghiệp hoạt động hiệu quả cũng có sự phân hóa.

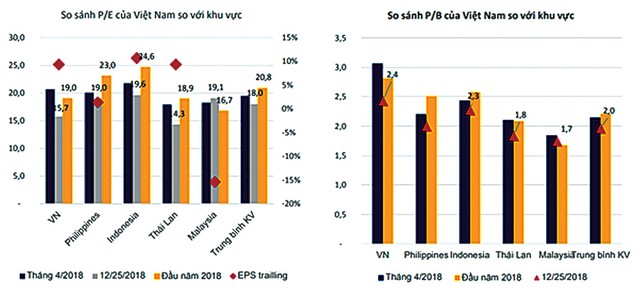

VN-Index đã có mức giảm đáng kể, đưa mặt bằng định giá xuống thấp hơn, P/E bình quân gần 16 lần, trong khi mức trung bình trong khu vực là 18 lần.

Theo đánh giá của Công ty Chứng khoán BSC, mức chiết khấu của VN-Index đã phản ánh phần nào các rủi ro trong năm 2019. Ngoài ra, tốc độ tăng trưởng lợi nhuận (EPS) nhanh nhất khu vực mới nổi (Emerging market) là điểm nổi bật của thị trường Việt Nam.

Tính đến tháng 9/2018, EPS lũy kế 12 tháng của VN-Index ước tăng 9,4% dựa trên số liệu của Bloomberg và lợi nhuận doanh nghiệp tăng khoảng 24% so với cùng kỳ 2017. BSC dự báo, EPS năm 2019 của nhóm các doanh nghiệp mà Công ty có phát hành báo cáo sẽ tăng khoảng 9,8% so với năm 2018.

Dù còn nhiều hoài nghi, nhưng rõ ràng khả năng nâng hạng thị trường từ MSCI vẫn đang là yếu tố hỗ trợ chắc chắn và sáng nhất năm 2019 đối với không ít nhà đầu tư và cả giới phân tích. BSC kỳ vọng, Luật Chứng khoán sửa đổi sẽ được xin ý kiến vào tháng 6/2019 và nếu được thông qua vào tháng 11/2019, thị trường Việt Nam có thể được MSCI đưa vào danh sách theo dõi nâng hạng từ tháng 6/2020, qua đó thu hút dòng tiền nước ngoài đầu tư. Nhóm cổ phiếu có mức vốn hóa lớn, tính thanh khoản cao, vẫn còn “room” sở hữu nước ngoài, đại điện ở đây là nhóm VN30, dự báo sẽ thu hút vốn ngoại.

So sánh P/E và P/B của một số thị trường trong khu vực

Tại hội thảo MBS talk 16 tổ chức chiều 16/1, ông Hoàng Công Tuấn, Trưởng bộ phận Nghiên cứu vĩ mô, Công ty Chứng khoán MB (MBS) cho rằng, triển vọng gia nhập thị trường mới nổi rất khả quan. Theo kịch bản tích cực của MBS, Việt Nam sẽ được đưa vào diện theo dõi nâng hạng của MSCI trong kỳ đánh giá tháng 6/2020 và chính thức được MSCI công bố nâng hạng lên thị trường mới nổi vào tháng 6/2021.

Chuyên gia MBS cho biết, tỷ trọng cổ phiếu Việt Nam trong rổ chỉ số MSCI sẽ phụ thuộc vào giá trị vốn hóa và thanh khoản thị trường tại thời điểm được xem xét nâng hạng. Do đó, hiện tại vẫn còn quá sớm để ước tính khối lượng vốn sẽ chảy vào thị trường khi MSCI quyết định nâng hạng.

Trên cơ sở dữ liệu và những tính toán sơ bộ của MBS tại ngày 28/12/2018, nếu được nâng hạng, với tỷ trọng 0,3%, thị trường Việt Nam thu hút khoảng 4,5 tỷ USD. Trong đó, những cổ phiếu được các quỹ đầu tư phân bổ vốn là cổ phiếu lọt vào rổ thị trường mới nổi như VNM, VIC, VHM, HPG…

Đối với ngành ngân hàng, MBS cho rằng, tỷ lệ tăng trưởng tín dụng trung bình trong năm 2018 - 2019 dự báo ở mức khiêm tốn, lần lượt là 16% và 15%, nhưng mặt bằng lãi suất có thể tăng.

Trong nhóm ngân hàng, một số ngân hàng nhiều khả năng có biên lợi nhuận cao hơn như MBB và VCB, có thể cạnh tranh về dòng vốn chi phí thấp nhờ vào những lợi thế huy động vốn riêng và tỷ trọng tiền gửi không kỳ hạn trên tổng tiền gửi khách hàng (CASA) cao. TCB cũng có biên thu nhập lãi thuần hấp dẫn nhờ nguồn vốn tiền gửi, đặc biệt nguồn vốn ngắn hạn từ hệ sinh thái của ngân hàng này.

Với bất động sản, ngành này được đánh giá hấp dẫn ở phân khúc khu công nghiệp khi Việt Nam đang là điểm sáng trong thu hút FDI, chủ đầu tư khu công nghiệp cũng kỳ vọng tăng trưởng nhờ hiệu ứng từ các tập đoàn cho thuê lớn. Nhà đầu tư có thể quan tâm các cổ phiếu như KBC, VGC LHG, NTC.

Ngoài ra, câu chuyện về thoái vốn nhà nước vẫn đang nhen nhóm nhiều cơ hội đầu tư, chẳng hạn, theo quan điểm của BSC, có nhóm thoái vốn của Vinachem (DRC, CSM, BFC, DGC, CSV…). Trong nhóm cổ phiếu hưởng lợi từ chiến tranh thương mại và các hiệp định thương mại tự do (CPTPP, EVFTA), đáng quan tâm là dệt may (TCM, TNG, VGT), thủy sản (VHC, MPC), gỗ (PTB), khu công nghiệp (KBC, NTC, LHG).

BSC cũng đánh giá cơ hội khả quan đối với nhóm vật liệu xây dựng (HT1) và đá xây dựng (KSB, CTI), nhóm xây dựng hạ tầng tham gia cung cấp nguyên liệu và tham gia xây dựng các dự án hạ tầng (CII, VCG), nhóm cổ phiếu phòng thủ với cổ tức cao và nhu cầu trong nước ổn định (điện, bán lẻ, tiêu dùng... như PNJ, MWG, FRT, DGW, VNM, MSN, SAB, GEX, PC1).