Định giá cổ phiếu ngân hàng nên nhìn vào P/B

Nguyên nhân theo MBKE là do đặc thù của ngành ngân hàng, lợi nhuận dễ bị điều chỉnh tuỳ theo mục đích của ban lãnh đạo, thông qua cách phân bổ, trích lập dự phòng.

Cụ thể, nếu so sánh 2 ngân hàng, một ngân hàng hoạt động cẩn trọng, trích lập dự phòng đầy đủ thì lợi nhuận sẽ tăng trưởng chậm hơn so với một ngân hàng trích lập vừa phải, nhất là trong giai đoạn họ đang muốn đẩy con số lợi nhuận để phục vụ kế hoạch nào đó, qua đó đẩy EPS lên. Do đó, nếu nhìn vào P/E thì chúng ta sẽ thấy chỉ số biến động khá mạnh, và sẽ đánh giá sai lệch đối với những ngân hàng trích lập cẩn trọng.

Thứ hai, đối với ngành ngân hàng, để tăng trưởng tài sản thì cần tăng vốn để đảm bảo tỷ lệ an toàn vốn (CAR) theo luật định. Như vậy, các ngân hàng sẽ thường có các đợt phát hành cho nhà đầu tư chiến lược với định giá tốt, mang lại nguồn thặng dư vốn. Phần thặng dư này không được phản ánh vào trong lợi nhuận hàng năm của ngân hàng, mà sẽ ghi nhận trong vốn chủ sở hữu (tức phán ánh trong giá trị sổ sách). Theo đó, chỉ số P/B mới phản ánh được phần giá trị này.

Ví dụ, có một số ngân hàng tăng trưởng lợi nhuận trong năm chỉ là 30%, nhưng giá trị sổ sách trong năm tăng đến 75 - 80% từ việc có thêm nguồn vốn mới, thì thị giá cổ phiếu có tăng 80 - 90%, cũng chưa hẳn là đắt nhìn theo định giá P/B.

|

Nguồn MBKE |

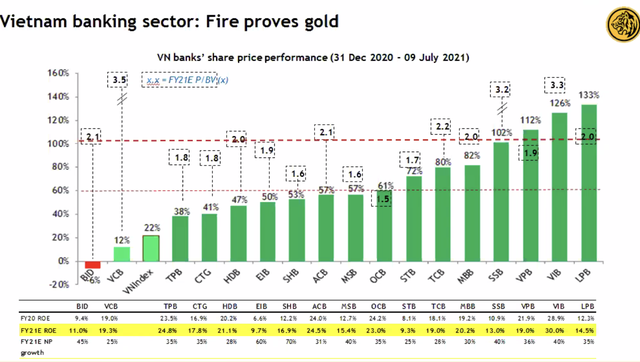

Nhìn vào chart định giá ngân hàng Việt Nam mà MBKE thống kê, tại thời điểm 9/7, định giá chung của ngành đã tăng lên mức P/B 2,1 lần, so với đầu năm là 1,5 lần. Với mức khả năng sinh lời (ROE) trung bình của ngành năm 2021 vào khoảng 18%, thì mức định giá P/B 2,1 lần là quá cao, đặc biệt nếu nhìn kỹ vào cổ phiếu của nhiều ngân hàng quy mô nhỏ, ROE 13 - 14% mà định giá P/B trên 3 lần, bằng và thậm chí cao hơn cả VCB, thì MBKE cho rằng tại thời điểm này đã có sự hưng phấn và kỳ vọng thái quá đối với hơn một nửa số cổ phiếu ngân hàng niêm yết.

Sau đó, thị trường đi vào điều chỉnh, và tất cả các cổ phiếu ngân hàng đồng loạt giảm. Lần này, MBKE nhận thấy cũng lại xuất hiện nhiều câu chuyện dựa trên cảm tính để đánh giá về ngành ngân hàng.

Theo MBKE, định giá chung của ngành ngân hàng đã giảm về khoảng 1.9x P/B tại thời điểm đầu tháng 8. Nếu loại bỏ Vietcombank (VCB) và Seabank (SBB) trong thống kê này, thì định giá chung giảm về 1,8 lần, so với ROE 18% thì đây là mức định giá phù hợp. Đặc biệt, nhiều ngân hàng có chất lượng thì định giá đã lùi về mức đầu năm 1,5 - 1,6 lần.

Theo đó, tại thời điểm hiện nay, MBKE nhìn nhận, định giá ngân hàng rất phù hợp để lựa chọn đầu tư.

Ngành ngân hàng Việt Nam đang ở trong chu kỳ 5 năm phục hồi và phát triển

Theo quan điểm của các chuyên gia MBKE, những lo lắng hiện nay về tăng trưởng lợi nhuận trong nửa cuối năm 2021 chậm đi, nợ xấu căng thẳng do Covid… là những đánh giá trong ngắn hạn và có một số sai lệch.

Ông Quản Trọng Thành, Giám đốc Phân tích CTCK MBKE cho rằng: "Thực sự nếu ngành ngân hàng - huyết mạch của nền kinh tế, chiếm tỷ trọng 1/3 vốn hoá toàn thị trường Việt Nam - gặp vấn đề nghiêm trọng nào, thì đó là lúc các nhà đầu tư (nhất là nhà đầu tư tổ chức, nhà đầu tư nước ngoài) sẽ rút mạnh khỏi cả thị trường, chứ không riêng gì ngành ngân hàng".

Thực tế, MBKE quan sát thấy dòng tiền đầu tư dài hạn của tổ chức và nhà đầu tư nước ngoài vẫn nắm giữ những cổ phiếu ngân hàng chất lượng và đầu ngành. Ông Thành tin rằng, ngành ngân hàng Việt Nam vẫn đang ở giai đoạn tăng trưởng và sinh lời tốt trong 5 năm tới, với những ngân hàng đầu ngành có đủ sức duy trì mức sinh lời hấp dẫn 18 - 20% ROE.

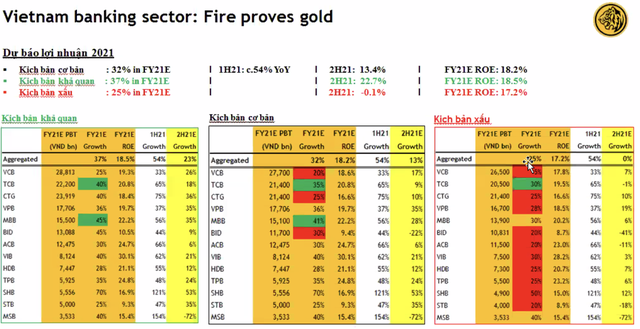

Về mặt tăng trưởng trong nửa cuối năm 2021, trong kịch bản bi quan, MBKE ước tính lợi nhuận ngành ngân hàng cả năm nay (nhờ nửa đầu năm đã tăng rất tốt) vẫn tăng 25%, so với mức dưới 5% ở giai đoạn khó khăn thực sự năm 2014 - 2015. Với mức tăng trưởng lợi nhuận 25% (trong kịch bản bi quan), ROE của ngành vẫn duy trì mức tốt 17,2%.

Trong kịch bản cơ sở (Covid được kiểm soát trong quý III/2021 cùng với tiến độ tiêm vacxin được đẩy nhanh), MBKE ước tính lợi nhuận của ngành ngân hàng sẽ tăng 33% trong năm 2021, và duy trì mức ROE khoảng 18,2%.

|

Khi so sánh Việt Nam với các thị trường khu vực, trên góc độ tăng trưởng vĩ mô, thì Việt Nam đang được xếp số 1, và ngành ngân hàng Việt Nam cũng được đánh giá là hấp dẫn nhất trong Asean, nhờ khả năng sinh lời mạnh do tăng trưởng tín dụng cao hơn, thu nhập phí tăng mạnh, và kiểm soát được trích lập dự phòng.

Ông Thành nhấn mạnh, ngành ngân hàng Việt Nam đang ở trong chu kỳ 5 năm phục hồi và phát triển với khả năng sinh lời tốt hơn so với các ngân hàng khu vực. Khả năng sinh lời trên tài sản (ROA) của các ngân hàng Việt Nam đang bắt đầu tiệm cận và vượt khu vực (khoảng 1,8 - 2%). Trong khi đó, các ngân hàng Việt Nam lại được duy trì mức độ đòn bẩy (Tài sản/vốn chủ sở hữu) cao hơn, tầm 8 - 10 lần (do thực tế Việt Nam mới chỉ đang áp dụng tiêu chuẩn Baseal II).

Do đó, mức độ sinh lời (ROE = ROA * Đòn bẩy) của các ngân hàng Việt Nam sẽ có thể duy trì ở mức cao hơn (tầm 18 - 20%) trong 5 năm tới. Với mức sinh lời này, thì sau 4 năm thôi, giá trị sổ sách của nhiều ngân hàng sẽ tăng hơn gấp đôi - đó là sự hấp dẫn của ngành ngân hàng Việt Nam.

Trong ngắn hạn, cổ phiếu ngân hàng có thể có nhiều biến động, do tâm lý thị trường và một số áp lực kỹ thuật do tính chất dẫn dắt chỉ số của ngành này. Nhưng nếu xác định đầu tư dài hạn hơn (ít nhất 12 tháng), MBKE tin rằng cơ hội để lựa chọn và tích lũy cổ phiếu ngân hàng chất lượng với định giá hợp lý đang mở ra rõ ràng cho các nhà đầu tư.

Lựa chọn ưa thích của MBKE là những cổ phiếu ngân hàng có khả năng sinh lời vững chắc, có định giá vừa phải, và tuyệt vời hơn nữa nếu có cả những câu chuyện cụ thể tăng để hỗ trợ giá cổ phiếu tăng trong ngắn và trung hạn.

3 cổ phiếu ngân hàng được lựa chọn cho nửa cuối năm

Ông Thành đưa ra lựa chọn Top 3 cổ phiếu ngân hàng gồm có TCB, VCB và VPB. Trong đó, TCB là ngân hàng đang được thị trường bắt đầu thừa nhận là ngân hàng vươn lên vị trí số 1 Việt Nam.

Với các chỉ số hoạt động cao nhất (như: an toàn vốn, NIM, khả năng tạo thu nhập từ phí; chất lượng tài sản tốt nhất với nợ xấu chỉ ở mức 0,4%), TCB là ngân hàng có nhiều dư địa để tăng trưởng mạnh và cải thiện ROE.

Về chất lượng tài sản, trong vòng 6 tháng tới, kể cả nợ xấu do Covid tăng lên gấp đôi, tỷ lệ nợ xấu của TCB giả sử tăng từ 0,4% lên 0,8% thì đây vẫn là chỉ số tốt trong hoạt động ngân hàng truyền thống.

TCB có khả năng sinh lời trên tài sản ROA là 3%. Với đòn bẩy hiện tại chỉ 6 lần, nên TCB có ROE khoảng 18%. Trong 2 - 3 năm tới, khi TCB nhận được tăng trưởng tín dụng nhiều hơn, đòn bẩy kích lên được 7 - 8 lần, thì việc đạt mức ROE trên 20% với TCB là rất khả thi.

Trong 3 - 4 năm tới, MBKE tin rằng TCB có thể đạt mức vốn hóa bằng mức VCB hiện tại và vượt một số ngân hàng lớn trong khu vực.

Với VCB, kết quả quý II/2021 không hấp dẫn, nhưng có vẻ thị trường phản ứng không tệ trước kết quả này. Ông Thành cho rằng, trong quý II/2021 VCB cố tình đẩy lợi nhuận xuống thấp theo yêu cầu của NHNN chính vì vậy họ nhận được mức tăng trưởng tín dụng 14% - cao hơn rất nhiều kỳ vọng ban đầu.

Bên cạnh đó, lợi nhuận quý II giảm vì VCB đã đẩy trích lập dự phòng lên rất cao, là 350%. Do đó, từ nay đến cuối năm, áp lực trích lập dự phòng của VCB sẽ giảm.

Ngoài ra, VCB còn 50% khoản thu từ phí bảo hiểm lần đầu sẽ được ghi nhận lại trong nửa cuối năm 2021. Do đó, ông Thành dự báo, tăng trưởng lợi nhuận của VCB sẽ không thể tệ hơn so với quý II vừa rồi, và khả năng VCB sẽ quay lại quỹ đạo tăng trưởng cao trong năm 2022.

VCB cũng là ngân hàng có room nước ngoài, khi nền kinh tế phục hồi, dòng vốn nước ngoài sẽ quay lại đều và nhiều hơn, thì VCB sẽ là cổ phiếu hưởng lợi. Trong trung hạn (6 tháng tới), việc chia cổ tức tiền mặt 8% và cổ phiếu 27% sẽ là động lực hỗ trợ cho cổ phiếu VCB.

Với VPB, ông Thành cho rằng đây là cổ phiếu sẽ có khả năng tạo “anpha” (lợi nhuận đột biến). Phần tiền bán vốn FE Credit (1,4 tỷ USD) sẽ được cộng thẳng vào vốn chủ sở hữu, giúp mở rộng mạnh giá trị sổ sách. Do đó, mặc dù giá cổ phiếu tăng 80% từ đầu năm, thì định giá P/B của VPB hiện tại mới chỉ có 1,6 lần.

VPB còn câu chuyện tiếp theo là bán 15% cho đối tác chiến lược. Nếu lấy định giá của VPB hồi IPO năm 2018 là 2,2 lần P/B làm tham chiếu, thì có thể thấy định giá hiện tại của VPB vẫn rất hấp dẫn và có nhiều tiềm năng tăng mạnh khi câu chuyện bán chiến lược 15% được thực hiện.

Với các nguồn tiền mới từ bán FE Credit và bán chiến lược, VPB sẽ là ngân hàng có an toàn vốn (CAR) vượt cả TCB, và như vậy VPB có thể sẽ nhận được hạn mức tăng trưởng tín dụng cao hơn. Ngoài ra, từ năm 2022, khi triển vọng phục hồi vững chắc hơn nhờ kiểm soát được Covid, thì phân khúc khách hàng của VPB/FE sẽ cao hơn.