Lãi suất huy động tăng

Mặt bằng lãi suất huy động vẫn chịu áp lực tăng nhằm thu hẹp mức độ chênh lệch giữa số dư tiền gửi và dư nợ tín dụng toàn hệ thống và gia tăng mức độ cạnh tranh của kênh tiền gửi tiết kiệm so với lợi suất đầu tư của các kênh đầu tư khác trên thị trường. Từ đầu tháng 12/2024 đến nay, đã có 12 ngân hàng tăng lãi suất tiết kiệm, với mức lãi cao nhất đã vượt 7%/năm cho kỳ hạn dài.

Thêm vào đó, tỷ giá USD niêm yết tại các ngân hàng liên tục sát và kịch trần suốt hơn 1 tháng qua khiến NHNN phải áp dụng đồng thời các công cụ để ổn định thị trường, với việc hút ròng nhẹ. Cụ thể, NHNN đã đẩy mạnh việc phát hành kênh mua kỳ hạn 7 ngày, lãi suất 4%/năm, với khối lượng đạt 52.000 tỷ đồng trên tổng số 35.000 tỷ đồng đáo hạn.

Bên cạnh đó, từ ngày 9 đến 16/12, giá trị khối lượng tín phiếu phát hành đạt 29.130 tỷ đồng trên tổng số 4.450 tỷ đồng đáo hạn. Hoạt động điều hành của NHNN được đánh giá sẽ giúp kiềm chế đà tăng nóng của tỷ giá, nhưng sẽ phần nào ảnh hưởng tới thanh khoản VND của hệ thống ngân hàng.

|

Trong báo cáo về ngành ngân hàng mới công bố, Công ty Chứng khoán Vietcombank (VCBS) cho rằng, mặt bằng lãi suất huy động tiếp tục xu hướng tăng nhẹ giai đoạn cuối năm 2024, do nhiều yếu tố. Cụ thể, áp lực về tỷ giá và sức ép của lạm phát vẫn hiện hữu khi xét đến những yếu tố liên quan đến biến động giá cả hàng hóa dưới tác động của những căng thẳng địa chính trị.

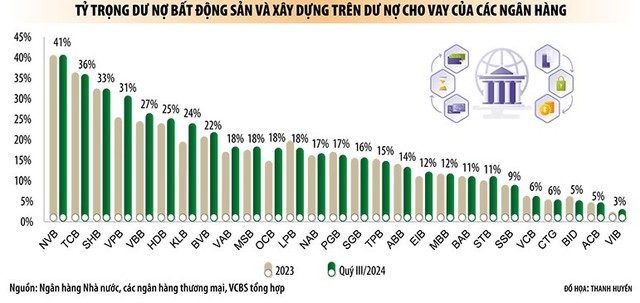

Ngoài ra, mục tiêu đảm bảo thanh khoản và đáp ứng nhu cầu tín dụng khiến nhiều ngân hàng có thể phải tăng cường huy động nhằm cân đối thanh khoản và đảm bảo các chỉ số an toàn tài chính, trong đó một số ngân hàng đã chạm ngưỡng LDR (tỷ lệ cho vay trên tổng tiền gửi) dẫn đến ưu tiên tăng nguồn huy động để giảm thiểu rủi ro thanh khoản. Trong khi đó, cầu tín dụng thường có xu hướng tăng cao trong những tháng cuối năm, đặc biệt là nhóm bất động sản và xây dựng.

Năm 2025, các chuyên gia của VCBS cho rằng, khả năng lãi suất huy động sẽ duy trì đi ngang với sự hỗ trợ đến từ nỗ lực thúc đẩy tín dụng của NHNN, cùng với định hướng “tiếp tục bám sát diễn biến thị trường trong nước và quốc tế, sẵn sàng hỗ trợ thanh khoản tạo điều kiện cho các tổ chức tín dụng cung ứng tín dụng cho nền kinh tế và kịp thời có giải pháp điều hành chính sách tiền tệ phù hợp”.

VCBS kỳ vọng, tốc độ tăng lãi suất huy động sẽ theo hướng nhích dần đều, nhưng vẫn ở mặt bằng thấp so với giai đoạn trước Covid-19. “Chúng tôi dự báo mức lãi suất huy động sẽ tăng nhẹ 0,2 - 0,3 điểm % ở các kỳ hạn trung và dài hạn cho giai đoạn cuối năm 2024 và đi ngang trong năm 2025”, VCBS cho biết.

Lãi suất cho vay có tăng theo?

Mặc dù mặt bằng lãi suất được đánh giá đang ở mức phù hợp, nhưng thị trường vẫn kỳ vọng lãi suất cho vay tiếp tục giảm để hỗ trợ nền kinh tế. Thủ tướng Chính phủ cũng yêu cầu NHNN kiểm soát chặt lãi suất huy động của các ngân hàng và thực hiện các giải pháp giảm mặt bằng lãi cho vay để hỗ trợ người dân, doanh nghiệp.

Tuy nhiên, theo các chuyên gia, xu hướng tăng nhu cầu tín dụng, tình hình nợ xấu, tỷ giá thời gian tới có thể tiếp tục gây áp lực lên lãi vay. Lãi suất cho vay không chỉ phụ thuộc vào chi phí hoạt động của ngân hàng, mà còn phản ánh khả năng xảy ra trong tương lai và đặt trong bối cảnh tỷ lệ nợ xấu ngày càng tăng.

Đối với lãi suất cho vay, VCBS dự báo, mặt bằng lãi suất đi ngang và duy trì ở mức thấp cho giai đoạn cuối 2024, đầu năm 2025 theo định hướng hỗ trợ nền kinh tế. Việc lãi suất huy động tăng nhẹ sẽ tạo áp lực nhất định lên lãi suất cho vay. Tuy nhiên, room tín dụng dồi dào trong thời gian qua làm tăng cạnh tranh tăng trưởng tín dụng giữa các ngân hàng và giúp duy trì mặt bằng lãi suất cho vay ở mức thấp.

Theo VCBS, trong ngắn hạn, lãi suất cho vay sẽ có sự phân hóa. Lãi suất cho vay đối với nhóm ngành thuộc lĩnh vực ưu tiên như nông nghiệp, xuất khẩu… theo các chương trình ưu đãi về lãi suất, có thể tiếp tục giảm nhẹ. Lãi suất ở nhóm ngành có mức độ hồi phục nhanh hơn và rủi ro hơn như bất động sản, xây dựng sẽ điều chỉnh tăng theo đà tăng của lãi suất huy động.

PGS-TS. Đinh Trọng Thịnh, chuyên gia kinh tế cho rằng, biên lãi ròng (NIM) của ngân hàng ngày càng mỏng do các ngân hàng vẫn phải tăng lãi suất huy động để hút nguồn vốn phục vụ nhu cầu kinh doanh cuối năm, cũng như đảm bảo cạnh tranh với các kênh đầu tư khác. Trong khi đó, lãi suất cho vay vẫn duy trì ở mức thấp, nếu tiếp tục giảm lãi suất cho vay, thì NIM của nhiều ngân hàng sẽ dưới mức 3%.