Khả quan nhất trong các ngành

Trao đổi với Báo Đầu tư Chứng khoán, một lãnh đạo cao cấp Công ty Chứng khoán MB (MBS) cho biết đã có những dữ liệu ước tính kết quả kinh doanh quý I và cả năm 2024 của nhiều ngành, bao gồm cả ngân hàng.

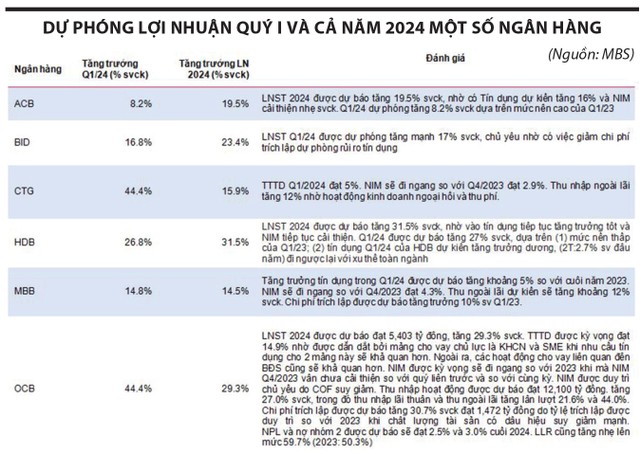

Cụ thể, trong nhóm đầu, VPBank là ngân hàng có mức tăng trưởng lợi nhuận cao nhất trong quý đầu năm nay, đạt gần 180% và dự báo cả năm đạt mức tăng 90%, tiếp theo lần lượt là OCB tăng 44,4% trong quý I và 29% cả năm; VietinBank tăng 44,4% trong quý I và 15,9% cả năm. Sacombank vươn lên với dự báo tăng 31,6% trong quý I và 20,3% cả năm. HDBank tăng 26,8% trong quý I và 31,5% cả năm.

Trong nhóm thứ hai, BIDV ước tính lợi nhuận tăng 16,8% trong quý I và 23,4% cả năm; MBBank tăng 14,8% trong quý I và 14,5% cả năm; Techcombank tăng 12% trong quý I và 26,2% cả năm; ACB tăng 8,2% trong quý I và 19,5% cả năm; Vietcombank tăng 2,6% trong quý I và 7% cả năm…

Bên cạnh đó, theo lãnh đạo MBS, cũng có những ngân hàng ước tính lợi nhuận kém khả quan trong quý đầu năm nay như VIB dự tính lợi nhuận giảm 3,5% trong quý I, nhưng cả năm tăng 19,8%. Tương tự, TPBank giảm 11,2% trong quý I, nhưng cả năm tăng 13,4%. MSB giảm nhẹ 1% trong quý I và cả năm tăng 9%.

Một lãnh đạo cao cấp LPBank cho biết: “Trong quý I/2024, Ngân hàng đã đạt 2.800 tỷ đồng lợi nhuận đến từ hoạt động tín dụng”. Với kết quả khả quan này, tại đại hội cổ đông dự kiến diễn ra ngày 17/4 tới, LPBank sẽ trình cổ đông thông qua phương án lợi nhuận 2024 đạt khoảng 9.500 tỷ đồng, tăng 35% so với năm 2023.

Còn tại OCB, đại hội cổ đông thường niên 2024 dự kiến tổ chức ngày 15/4/2024, Ngân hàng đặt kế hoạch lợi nhuận trước thuế năm 2024 đạt 6.885 tỷ đồng, tăng 66% so với kết quả năm 2023.

Techcombank đã có kế hoạch tổ chức đại hội cổ đông vào ngày 20/4/2024 với lợi nhuận năm 2024 dự kiến tăng 18,4% lên 27.100 tỷ đồng.

|

Với kế hoạch dự kiến tổ chức đại hội cổ đông vào ngày 4/4/2024, ACB khá lạc quan với triển vọng năm 2024 khi đề ra mục tiêu lợi nhuận đạt 22.000 tỷ đồng, tăng khoảng 10%.

Thực tế cho thấy, dù tín dụng chưa tăng nhanh, nhưng lợi nhuận của hệ thống ngân hàng vẫn khả quan nhất so với các lĩnh vực khác trong nền kinh tế và điều này phần nào phản ánh vào diễn biến cổ phiếu “vua” trên thị trường chứng khoán khi có tới 23/27 mã tăng giá trong 3 tháng qua.

Trong đó, TCB (Techcombank) là cổ phiếu tăng giá mạnh nhất với mức tăng gần 42% trong 3 tháng đầu năm, đạt 47.550 đồng/cổ phiếu (giá đóng cửa ngày 29/3/2024) và đang hướng tới đỉnh cũ ở quanh mức 55.500 đồng/cổ phiếu xác lập vào thời điểm tháng 7/2021. Còn nếu so với đáy tháng 11/2023 thì cổ phiếu này đã tăng hơn 52%, tức tăng hơn gấp rưỡi sau 5 tháng.

Ngoài ra, nhiều cổ phiếu ngân hàng có vốn hóa lớn khác cũng tăng giá mạnh có thể kể đến là MBB (MBBank) tăng 36%, CTG (VietinBank) tăng 31%, BID (BIDV) tăng 21%, VCB (Vietcombank) tăng 19%…

Kỳ vọng bật mạnh trong 2024

Dù tín dụng chưa tăng nhanh, nhưng lợi nhuận của hệ thống ngân hàng vẫn khả quan nhất so với các lĩnh vực khác trong nền kinh tế và điều này phần nào phản ánh vào diễn biến cổ phiếu “vua” trên thị trường chứng khoán khi có tới 23/27 mã tăng giá trong 3 tháng qua.

Ông Phan Duy Hưng, Giám đốc Phân tích cấp cao Khối Xếp hạng và Nghiên cứu các định chế tài chính, Công ty cổ phần Xếp hạng Tín nhiệm đầu tư Việt Nam (VIS Rating) nhận định, sau năm 2023 với kinh tế tăng trưởng chậm lại và tỷ lệ nợ xấu (NPL) tăng cao, kỳ vọng lợi nhuận của ngành ngân hàng sẽ bật mạnh trong năm 2024. Nguyên nhân đến từ điều kiện kinh doanh trong nước khả quan hơn cùng môi trường lãi suất thấp sẽ cải thiện khả năng trả nợ của khách hàng cũng như chất lượng tài sản. Tỷ suất lợi nhuận trên tổng tài sản bình quân (ROAA) của ngành sẽ tăng cao nhờ biên lãi thuần (NIM) và tăng trưởng cho vay cải thiện, từ đó củng cố khả năng tạo vốn nội bộ.

“Ngoài ra, nguồn vốn và thanh khoản vẫn sẽ duy trì ổn định nhờ tăng trưởng tiền gửi theo kịp tốc độ tăng trưởng cho vay và các ngân hàng tăng cường huy động nguồn vốn dài hạn”, ông Hưng nói, đồng thời chia sẻ thêm, nhiều chính sách của Chính phủ cùng các quy định pháp lý mới nhằm thúc đẩy đầu tư và tiêu dùng nội địa sẽ có hiệu lực, từ đó góp phần đẩy mạnh hoạt động kinh doanh và cải thiện dòng tiền của các doanh nghiệp. Trong khi đó, lãi suất thấp sẽ giảm bớt sức ép lãi vay, cải thiện khả năng trả nợ cho khách hàng cá nhân, doanh nghiệp vừa và nhỏ.

“Chúng tôi kỳ vọng nợ xấu toàn ngành sẽ giảm xuống 1,7-1,8% trong năm 2024 từ mức đỉnh 5 năm là 1,9% vào cuối năm 2023. Tốc độ cơ cấu lại khoản vay (khoảng 1,2% tổng dư nợ) cũng sẽ ổn định. Rủi ro tín dụng đến từ nhóm ngành bất động sản sẽ giảm bớt khi các vấn đề pháp lý dần được tháo gỡ và tiếp cận được nguồn vốn vay”, ông Hưng nói.

Bên cạnh đó, chuyên gia từ VIS Rating cũng kỳ vọng ROAA trung bình ngành sẽ cải thiện nhẹ lên 1,7% từ mức 1,6% của năm 2023 nhờ NIM toàn ngành mở rộng khoảng 20-30 điểm cơ bản so với cùng kỳ, lên quanh mức 3,8%. Hầu hết các ngân hàng có thể điều chỉnh giảm chi phí huy động về mức thấp nhanh hơn so với lãi suất các khoản cho vay. Tăng trưởng tín dụng dự kiến tăng lên 14-15% nhờ nhu cầu tín dụng từ thương mại nội địa, doanh nghiệp sản xuất và kinh doanh bất động sản. Tăng trưởng thu nhập ngoài lãi sẽ ở mức khiêm tốn, chủ yếu đến từ thu dịch vụ thanh toán, bù đắp cho sự suy giảm từ dịch vụ bảo hiểm và đầu tư chứng khoán.

“Bộ đệm rủi ro vẫn sẽ ổn định khi khả năng tạo vốn nội bộ cải thiện và hỗ trợ tăng trưởng kinh doanh. Nguồn vốn và thanh khoản sẽ duy trì ổn định khi tăng trưởng tiền gửi theo kịp tăng trưởng tín dụng và các ngân hàng tăng cường huy động vốn dài hạn”, ông Hưng nhấn mạnh.