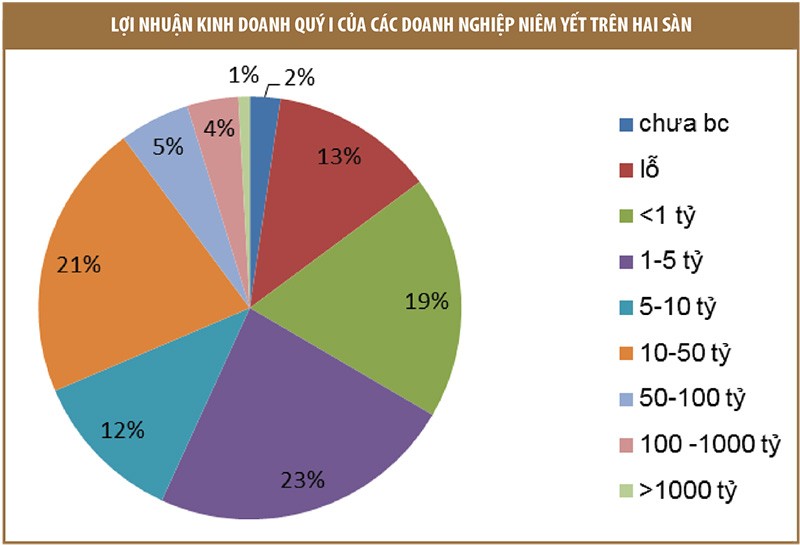

Phòng Nghiên cứu phân tích của Maybank Kim Eng vừa đưa ra Báo cáo đặc biệt về kết quả kinh doanh quý I/2016 của các công ty niêm yết. Bức tranh tổng thể về kết quả kinh doanh quý I/2016 với nhiều gam màu cụ thể về chất lượng hoạt động kinh doanh của các công ty niêm yết cả hai sàn được gói gọn trong đồ thị 1.

Tuy số lượng công ty niêm yết trên hai sàn khá nhiều (gần 700 mã cổ phiếu), nhưng quy mô của các công ty này đa số là rất nhỏ. Hơn 90% số công ty niêm yết có lợi nhuận quý I thấp hơn 50 tỷ đồng. Số lượng công ty có lợi nhuận lớn hơn 1.000 tỷ đồng chỉ đếm trên đầu ngón tay, như VNM (2.157 tỷ đồng), CTG (1.919 tỷ đồng), VCB (1.837 tỷ đồng), BID (1.659 tỷ đồng), GAS (1.315 tỷ đồng), HPG (1.022 tỷ đồng). Có thể thấy, trong số này, chiếm một nửa là các ngân hàng.

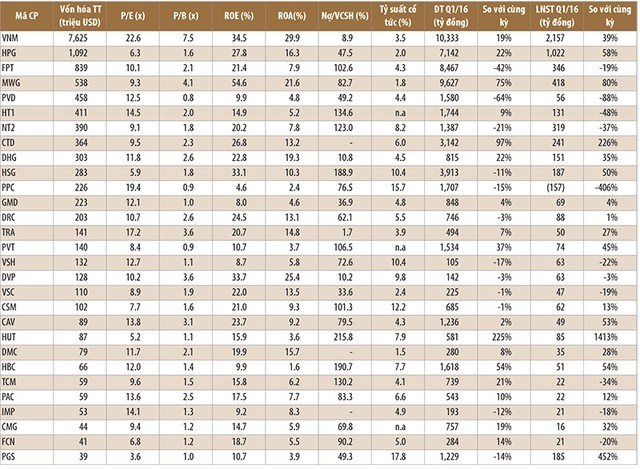

Dữ liệu thống kê cũng cho thấy, dù tổng doanh thu của các doanh nghiệp niêm yết trong quý I/2016 tăng khoảng 11%, nhưng tổng lợi nhuận gần như không tăng trưởng. Vì vậy, trong năm nay, để đầu tư thành công, nhà đầu tư cần chú trọng hơn trong việc lựa chọn cổ phiếu. Maybank Kim Eng đã tập hợp một số phân tích ngắn gọn về kết quả kinh doanh cũng như hoạt động của 29 công ty niêm yết tiêu biểu, nhằm giúp nhà đầu tư tìm kiếm cơ hội đầu tư tốt hơn.

Bên cạnh đó, giá của một số cổ phiếu có tương quan mạnh với giá cả hàng hóa nên những phân tích kỹ thuật về xu hướng giá một số hàng hóa mà Maybank Kim Eng cho rằng có ảnh hưởng nhất định đến một số công ty niêm yết sẽ giúp nhà đầu tư định hướng được chiến thuật đầu tư của mình trong ngắn hạn. Phân tích kỹ thuật của Maybank Kim Eng cho thấy, trong ngắn hạn, giá quặng sắt đang quay lại xu hướng tăng, giá dầu thô có thể trụ trên 50 USD/thùng, trong khi đó, giá cao su RSS3 có khả năng cần điều chỉnh tương đối khoảng 5 - 7% trước khi tiếp tục di chuyển theo kênh giá tăng. Ngược lại, cotton là hàng hóa có nhiều khả năng sẽ đánh mất xu hướng tăng trong thời gian tới.

Theo đó, ngành thép ngoài việc hưởng lợi từ mặt bằng giá cả tăng, trong ngắn hạn còn được hỗ trợ bởi việc áp dụng thuế tự vệ tạm thời cho các sản phẩm nhập khẩu vào Việt Nam. Thị trường nguyên liệu thép hồi phục trong thời gian gần đây được xem là yếu tố tích cực cho hoạt động kinh doanh của các doanh nghiệp thép trong nước, nhờ 2 tác động: kéo theo giá bán trong nước tăng và hưởng lợi từ tồn kho nguyên liệu giá thấp trước đó. Điều này giúp cải thiện biên lợi nhuận gộp quý I/2016 của các công ty sản xuất thép trong nước. Tuy nhiên, tác động này có thể sẽ thu hẹp dần trong thời gian tới, nếu triển vọng thuận lợi của giá hàng hoá bị đảo chiều.

Tại ngày 21/4/2016, giá quặng sắt thế giới (loại 62% Fe) đã vượt 70 USD/tấn, đạt mức cao nhất trong vòng 1 năm qua, tăng hơn 60% so với đầu năm, nhưng sau đó đã giảm gần 18%. Lợi nhuận của HPG trong quý I/2016 và HSG trong quý II của niên độ tài chính 2015 - 2016 tăng lần lượt là 58% và 50% so với cùng kỳ. Định giá của cả hai công ty này đều đang ở mức P/E 7 lần, khá thấp nếu so với mức 20 lần của bình quân ngành thép trong nước.

Việc giá dầu có thể trụ trên 50 USD/thùng trong ngắn hạn cũng là yếu tố tác động tích cực lên giá cổ phiếu dầu khí trong ngắn hạn. Tuy nhiên, giá dầu tác động đến hoạt động kinh doanh cụ thể của từng công ty là khác nhau. PGS là một trong số ít những công ty dầu khí ít chịu ảnh hưởng bởi giá dầu, do giá khí đầu vào được tính theo cơ chế thả nổi. Cổ phiếu PGS đang giao dịch ở mức P/E điều chỉnh (đã loại trừ thu nhập bất thường từ thương vụ thoái vốn CTCP CNG Việt Nam) khoảng 7 lần, khá thấp so với bình quân ngành là 10 lần. ĐHCĐ PGS đã thông qua cổ tức 2016 bằng tiền mặt là 3.000 đồng/cổ phần, tương ứng lợi tức khá hấp dẫn là hơn 15,6%.

Đối với PVD, việc giá dầu duy trì ở mức thấp trong thời gian qua ảnh hưởng đến hoạt động của Tổng công ty, nhưng điều này đã phản ánh vào giá cổ phiếu trong năm qua. Khi giá dầu có xu hướng tăng trở lại cũng là khi PVD có cơ sở để kỳ vọng các giàn khoan của mình có tiếp hợp đồng trong tương lai.

Ngành dược, vốn được coi là cổ phiếu phòng thủ, nhưng giá các cổ phiếu ngành này đã tăng bình quân hơn 20% từ đầu năm đến nay, cao hơn mức tăng khoảng 5% của thị trường chung (đại diện là VN-Index). Kết quả kinh doanh quý I/2016 tương đối lạc quan, tính chung các công ty dược niêm yết, doanh thu và lợi nhuận sau thuế tăng lần lượt khoảng 6% và 20% so với cùng kỳ.

Bên cạnh đó, theo Maybank KimEng, tâm lý kỳ vọng của thị trường vào khả năng bỏ trần quy định 49% đối với tỷ lệ sở hữu của nước ngoài cùng với việc thoái vốn của SCIC là chất xúc tác quan trọng cho biến động giá của các cổ phiếu đầu ngành dược trong thời gian qua. Nếu VNM trước đây cũng được xem là khoản đầu tư dài hạn của SCIC và gần đây trở thành tâm điểm của thị trường về câu chuyện “nới room khối ngoại và SCIC thoái vốn” thì DHG, DMC… cũng có thể được kỳ vọng tương tự, do đây cũng là các cổ phiếu ưa thích của nhà đầu tư nước ngoài.

Đối với ngành xây dựng, khi thị trường bất động sản ấm dần với nhiều dự án được triển khai, các công ty xây dựng tham gia lĩnh vực xây dựng dân dụng như CTD và HBC ghi nhận kết quả kinh doanh tích cực trong quý I/2016.

Các công ty cũng liên tục ký được nhiều dự án mới với tổng giá trị hợp đồng đang và sẽ thực hiện lớn hơn đáng kể so với cùng kỳ năm trước. Các công ty này cũng đặt kế hoạch tăng trưởng cao cho năm 2016. Tuy nhiên, kèm theo đó là kế hoạch phát hành tăng vốn điều lệ bằng cách chào bán cổ phiếu cho cổ đông hiện hữu và cổ đông chiến lược, khiến rủi ro pha loãng khá đáng kể.

Công ty chuyên về xây dựng hạ tầng như HUT cũng ghi nhận tăng trưởng lợi nhuận đột biến trong quý I/2016 với đóng góp lớn từ hoạt động thu phí ở các dự án BOT và dự án bất động sản với quỹ đất từ việc thực hiện dự án BT. HUT cũng có rủi ro pha loãng với việc phát hành tăng vốn điều lệ lên hơn hai lần đang được thực hiện. Ở thị trường thi công và xử lý nền móng, FCN ghi nhận lợi nhuận ròng giảm trong quý I/2016, mặc dù doanh thu cao hơn cùng kỳ do áp lực cạnh tranh ngày càng lớn khiến biên lợi nhuận giảm.

Riêng đối với ngành điện, trong quý I/2016, các công ty nhiệt điện niêm yết gồm PPC, NT2, BTP đều duy trì sản lượng điện ở mức cao, trong đó đáng chú ý là sản lượng điện của BTP tăng cao nhất, 48% so với cùng kỳ. Tuy nhiên, doanh thu ở cả ba công ty này đều giảm so với cùng kỳ do giá bán điện bình quân giảm. Giá bán khí nhiên liệu giảm so với cùng kỳ trực tiếp làm giảm giá bán điện của các nhà máy nhiệt điện khí, đồng thời gián tiếp gây khó khăn cho các nhà máy nhiệt điện than như PPC khi tham gia thị trường phát điện cạnh tranh.

Biến động tỷ giá vẫn là rủi ro đáng kể, có thể bào mòn hết lợi nhuận từ hoạt động sản xuất – kinh doanh đối với các công ty nhiệt điện. Thực tế, trong quý I/2016 lỗ chênh lệch tỷ giá đã khiến BTP và PPC ghi nhận lỗ ròng và lợi nhuận ròng của NT2 giảm so với cùng kỳ. Đối với sản xuất thủy điện, đa số các công ty thủy điện niêm yết đều đạt sản lượng thấp hơn so với cùng kỳ. Như VSH, sản lượng quý I/2016 giảm tới 21% so với cùng kỳ, kéo lợi nhuận ròng giảm tương ứng 21,6% so với cùng kỳ. Các công ty thủy điện dự báo tiếp tục gặp khó khăn trong các quý tiếp theo.