Theo ông, vì sao lãi suất OMO tăng cao tuần qua?

Trong tuần vừa qua, thị trường liên ngân hàng đã có những biến động đáng chú ý. Lãi suất liên ngân hàng tăng khá mạnh trong ngày 22/5 và ngày 23/5, lãi suất qua đêm trên thị trường liên ngân hàng ngày 23/5 lên tới 5,1%/năm. Cùng lúc đó, Ngân hàng Nhà nước (NHNN) đã nâng lãi suất OMO tăng thêm 0,25%/năm lên 4,5%/năm trong ngày 22/5, cộng với lượng tiền NHNN bơm qua OMO trong 3 ngày cuối tuần qua, theo chúng tôi thống kê là gần 70.000 tỷ đồng.

|

Ông Nguyễn Đình Duy, Giám đốc Phân tích cấp cao, Khối Xếp hạng và Nghiên cứu của VIS Rating |

Các thông tin trên phản ánh thanh khoản của một số ngân hàng đang khó khăn hơn so với giai đoạn trước, dẫn đến áp lực huy động tiền qua kênh liên ngân hàng tăng lên, từ đó lãi suất liên ngân hàng tăng kéo theo lãi suất OMO tăng. Thiếu hụt thanh khoản ngắn hạn trong hệ thống ngân hàng, theo tôi đến từ 2 nguyên nhân chính:

Thứ nhất, mức chênh lệch giữa tổng tín dụng và huy động tiền gửi trong những tháng đầu năm nay đang gia tăng làm giảm dần lượng vốn dư thừa trong hệ thống ngân hàng. Tăng trưởng tín dụng tăng chậm trong quý I/2024, nhưng bắt đầu tăng tốc dần trong tháng 4 và tháng 5/2024. Ước tính hiện tại, tổng tín dụng toàn hệ thống ngân hàng vẫn duy trì mức tăng 13% so với cùng kỳ năm trước. Theo tính toán, trong 4 tháng đầu năm 2024, ước tính đã có khoảng 300.000 tỷ đồng tín dụng tăng thêm trong nền kinh tế. Trong khi đó, huy động tiền gửi lại sụt giảm do mặt bằng lãi suất tiền gửi duy trì ở mức thấp, khiến cho dòng tiền có xu hướng chuyển dần sang các loại hình đầu tư khác với mức sinh lời kỳ vọng cao hơn.

|

Thứ hai, yếu tố ngắn hạn hơn là do một lượng tiền dư thừa đã bị hút về do hoạt động bán USD ra thị trường của NHNN. Ước tính từ đầu năm tới nay, NHNN đã bán ra hơn 3 tỷ USD để cân đối cung - cầu ngoại tệ, điều này đồng nghĩa với gần 80.000 tỷ đồng từ hệ thống ngân hàng đã được hút trở về NHNN.

Tôi cho rằng, việc lãi suất OMO tăng là một điều chỉnh mang tính thị trường của NHNN trước diễn biến tăng mạnh của lãi suất liên ngân hàng. Lãi suất OMO phản ánh chi phí các ngân hàng phải bỏ ra để huy động dòng tiền rất ngắn hạn từ NHNN với mục đích chủ yếu là đảm bảo thanh khoản ngắn hạn. Vì thế, chúng tôi cho rằng, lãi suất OMO trong giai đoạn tới sẽ tiếp tục diễn biến song hành với mặt bằng lãi suất liên ngân hàng. Tức là, nếu lãi suất liên ngân hàng tiếp tục tăng trong thời gian tới, điều này phản ánh rằng thanh khoản của một số ngân hàng tiếp tục gặp khó khăn, thì áp lực tăng lãi suất OMO thêm sẽ tiếp tục lớn dần.

|

Với tốc độ tăng của lãi suất OMO, liệu lãi suất điều hành có tăng, thưa ông?

Đề cập về lãi suất điều hành, ở Việt Nam, NHNN có nhiều công cụ lãi suất điều hành khác nhau như lãi suất chiết khấu, lãi suất tái cấp vốn, lãi suất qua đêm cho vay bù đắp thiếu hụt vốn. Đây là những công cụ giúp NHNN đóng vai trò là người cho vay cuối cùng của hệ thống ngân hàng, giúp đảm bảo thanh khoản của hệ thống và lãi suất OMO đóng vai trò điều tiết thanh khoản rất ngắn hạn của thị trường nhiều hơn là một công cụ định hướng về mặt bằng lãi suất nói chung của cả thị trường. Như đã phân tích ở trên, việc tăng lãi suất OMO gần đây nghiêng về khả năng NHNN điều chỉnh theo diễn biến của thị trường liên ngân hàng hơn là một tín hiệu thay đổi chính sách điều hành tiền tệ trong dài hạn.

Bên cạnh đó, hiện NHNN vẫn đang duy trì mức trần lãi suất huy động tiền gửi của ngân hàng thương mại các kỳ hạn từ 1-6 tháng và trần lãi suất tiền gửi không kỳ hạn/kỳ hạn dưới một tháng. Tôi cho rằng, sự thay đổi (nếu có) ở các mức trần lãi suất này sẽ là tín hiệu rõ hơn về chính sách điều hành tiền tệ của NHNN trong thời gian tới.

Chính sách tiền tệ thời gian tới nên theo hướng nào, tiếp tục nới lỏng hay siết lại?

Có hai vấn đề mà cơ quan quản lý sẽ tiếp tục theo dõi để điều hành chính sách tiền tệ thời gian tới tập trung ở câu chuyện lạm phát và tỷ giá. Theo đánh giá của tôi, rủi ro lạm phát tăng cao hơn mức mục tiêu mà Quốc hội phê duyệt tối đa là 4,5% là không lớn do giá lương thực, thực phẩm trong nước được kỳ vọng sẽ sớm ổn định trở lại và áp lực đến từ lạm phát toàn cầu giảm dần.

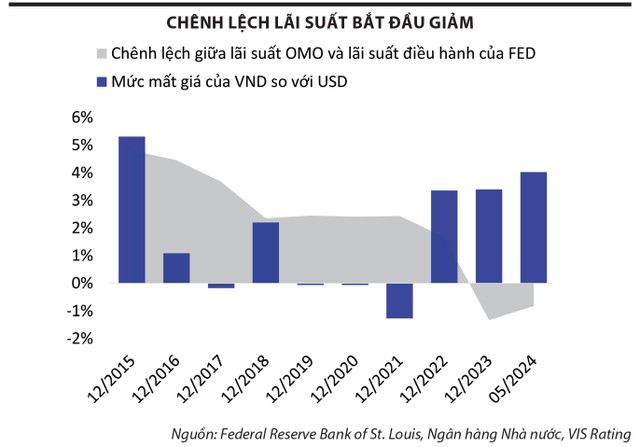

Cùng với đó, áp lực mất giá VND trong nửa cuối năm 2024 bắt đầu giảm dần. Trong giai đoạn đầu năm 2024, áp lực mất giá VND đến từ nguyên nhân chính là mức chênh lệch giữa mặt bằng lãi suất tiền đồng và lãi suất tại thị trường Mỹ, đại diện là Cục Dự trữ Liên bang Mỹ (Fed), chuyển từ mức trên 2% sang mức âm kể từ giai đoạn cuối năm 2023. Điều này dẫn tới yếu tố tâm lý thị trường gia tăng vị thế nắm giữ USD nhiều hơn và gây áp lực tới cung - cầu USD trên thị trường trong nước tại một số thời điểm.

Với mức mất giá của VND kể từ đầu năm tới nay đã phản ánh phần lớn kỳ vọng của thị trường về yếu tố chênh lệch lãi suất trong năm 2024. Tính đến thời điểm hiện tại, mức chênh lệch giữa lãi suất OMO và lãi suất của Fed đã thu hẹp xuống dưới 100 điểm cơ bản do lãi suất OMO tăng lên. Kỳ vọng về chênh lệch lãi suất giữa tiền đồng và USD từ nay tới cuối năm sẽ theo hướng tích cực hơn do Fed có thể cắt giảm lãi suất và qua đó giúp chênh lệch lãi suất của tiền đồng với USD sẽ quay về mức dương.

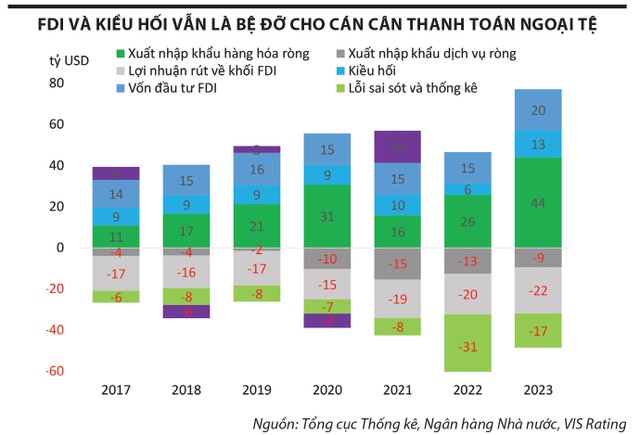

Về cung cầu ngoại tệ trên thị trường, các nguồn ngoại tệ chảy vào Việt Nam trong năm 2024 vẫn được kỳ vọng sẽ duy trì ổn định, đặc biệt là ở phần vốn đầu tư nước ngoài (FDI) và kiều hối gửi về Việt Nam. Trong năm 2023, nền kinh tế Việt Nam có mức xuất siêu hàng hóa rất cao (44 tỷ USD) chủ yếu do phía nhập khẩu hàng hóa nguyên liệu đầu vào cho hoạt động sản xuất giảm mạnh. Năm 2024, mức xuất siêu hàng hóa sẽ giảm đi, tuy nhiên về tổng thể nền kinh tế Việt Nam vẫn tiếp tục duy trì trạng thái xuất siêu với sự đóng góp chủ yếu của khối FDI.

Về phía nguồn ngoại tệ chảy ra khỏi Việt Nam, áp lực sẽ tiếp tục tăng lên trong năm 2024. Mức xuất siêu tăng cao của năm 2023 sẽ phản ánh vào dòng ngoại tệ chảy ra từ khoản mục Lợi nhuận rút về của khối FDI và con số này sẽ tăng lên so với năm 2023 và gây ra áp lực về cung cầu ngoại tệ tại một số thời điểm. Nhập siêu về dịch vụ được kỳ vọng sẽ giảm dần về mức trước giai đoạn Covid.

Với những biện pháp gần đây của cơ quan quản lý trong việc siết chặt thị trường vàng và các giao dịch ngoại tệ trên thị trường tự do, phần lỗi và sai sót cũng sẽ giảm bớt quay về mức trước giai đoạn Covid. Vì vậy, cán cân thanh toán tổng thể trong năm 2024 vẫn nghiêng theo các dòng vào lớn hơn dòng ra. Đây sẽ là yếu tố quan trọng giúp NHNN có thể điều tiết thị trường ngoại tệ theo hướng ổn định từ nay tới cuối năm 2024.

Về mặt rủi ro, yếu tố bên ngoài, đặc biệt là hành động của Fed sẽ là yếu tố cần được chú ý. Nếu cơ quan này không cắt giảm lãi suất như kỳ vọng từ nay tới cuối năm 2024 thì mức chênh lệch lãi suất tiền đồng và USD sẽ ảnh hưởng tới kỳ vọng của thị trường trong năm 2025 và nhiều khả năng sẽ được phản ánh ngay vào giai đoạn cuối năm 2024.

Tóm lại, các yếu tố gây áp lực cho việc điều hành chính sách tiền tệ của NHNN sẽ giảm bớt trong nửa cuối năm 2024. Công cụ lãi suất điều tiết ngắn hạn như lãi suất OMO có thể tiếp tục được điều chỉnh tùy theo diễn biến thị trường, đặc biệt là thị trường liên ngân hàng. Còn các công cụ lãi suất mang tính định hướng dài hạn như trần lãi suất huy động tiền gửi sẽ là một chỉ báo quan trọng về chính sách tiền tệ của NHNN.