Tỷ giá dần hạ nhiệt

Tại phiên họp cuối tháng 7, lãnh đạo Fed thống nhất rằng, hạ lãi suất là việc làm cần thiết, căn cứ vào mức lạm phát và tỷ lệ thất nghiệp của nước này trong thời gian qua. Cụ thể, trong tháng 7/2024, Mỹ chỉ tạo thêm 114.000 việc làm mới, thấp hơn dự báo là 175.000 và là mức thấp nhất trong vòng hơn 3 năm qua. Đồng thời, chỉ số lạm phát tháng 7 của nước này đã giảm xuống mức 2,9%, mức thấp nhất kể từ tháng 3/2021 tới nay và thấp hơn mức dự báo trước đó là 3%).

Khảo sát của tổ chức ADP cho thấy, trong tháng 8, thị trường lao động Mỹ tạo ra 99.000 việc làm phi nông nghiệp mới, thấp hơn mức 111.000 của tháng 7, đồng thời thấp hơn khá nhiều so với mức 143.000 theo kỳ vọng. Vì thế, thị trường đang dự đoán tại kỳ họp tháng 9 của Ủy ban Thị trường mở liên bang (FOMC) - bộ phận thiết lập lãi suất của Fed, dự kiến diễn ra vào hai ngày 17 - 18/9, cơ quan này sẽ bắt đầu lộ trình cắt giảm lãi suất sau khi liên tục tăng lãi suất trong vòng hơn hai năm để kìm chế lạm phát.

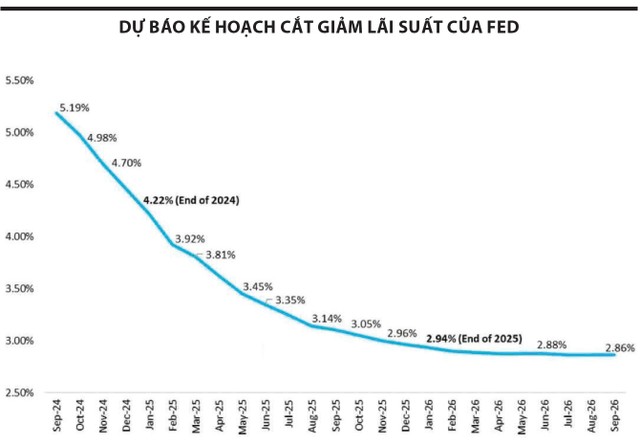

Những thông tin trên khiến đồng USD yếu đi, chỉ số USD-Index rơi về vùng 101 điểm trong vài tuần gần đây. Hầu hết các ngân hàng và giới phân tích dự đoán lãi suất USD sẽ giảm đều đặn 0,25%/năm sau mỗi kỳ họp của FOMC, về mức 4,5 - 4,75%/năm vào cuối năm nay. Tức là, Fed sẽ có 2 lần giảm lãi suất vào tháng 9 và tháng 12 tới.

Nhận định được ông Heng Koon How, Trưởng bộ phận Chiến lược thị trường, Khối Nghiên cứu thị trường và Kinh tế toàn cầu UOB đưa ra, trong bối cảnh lạm phát của Mỹ đang giảm dần gần đây (CPI tại Mỹ tăng 0,2% trong tháng 7/2024 và tăng 2,9% so với cùng kỳ năm trước) và thị trường việc làm của nước này suy yếu, khả năng Fed có thể bắt đầu chu kỳ cắt giảm lãi suất từ tháng 9/2024.

“Chúng ta có thể kỳ vọng Fed sẽ cắt giảm 25 điểm cơ bản tại mỗi cuộc họp sắp tới của FOMC vào tháng 9 và tháng 12. Sau đó, Fed sẽ cắt giảm 100 điểm cơ bản suốt năm 2025, với tốc độ 25 điểm cơ bản mỗi quý. Trong bối cảnh thị trường toàn cầu biến động gần đây, kỳ vọng của thị trường đã hướng đến một mức cắt giảm lãi suất thậm chí còn lớn hơn từ Fed”, ông Heng Koon How chia sẻ.

Nhờ sự suy yếu của USD, áp lực lên tỷ giá hối đoái VND đã giảm đáng kể trong thời gian gần đây. So với đầu tháng 8, tỷ giá USD/VND liên ngân hàng ngày 5/9 đã sụt giảm 1,4%, xuống mức 24.860 VND/USD. Tỷ giá trên thị trường tự do cũng giảm mạnh, xuống mức 25.295 VND/USD. Ngân hàng Nhà nước giảm tỷ giá trung tâm 7 đồng/USD, xuống còn 24.222 đồng/USD trong phiên này. Các ngân hàng đồng loạt giảm sâu tỷ giá niêm yết. Chẳng hạn, tại Vietcombank, tỷ giá USD giảm mạnh 85 đồng mỗi chiều, về 24.590 VND/USD (mua vào) và 24.930 VND/USD (bán ra).

Các chuyên gia UOB kỳ vọng, tỷ giá USD/VND sẽ tiếp tục đi xuống trong nửa cuối năm 2024 và đầu năm 2025. Tỷ giá USD/VND được UOB dự báo sẽ xuống 25.100 vào cuối quý III và 24.900 vào cuối năm nay. Đến giữa năm 2025, tỷ giá USD/VND sẽ chạm mốc 24.500.

PGS.TS Nguyễn Hữu Huân, giảng viên Trường Đại học Kinh tế TP.HCM cho rằng, nếu Fed cắt giảm lãi suất USD hai lần vào cuối năm nay sẽ giảm áp lực lên tỷ giá, lãi suất VND, nhưng trước mắt, do nhu cầu về vàng còn cao, nhất là trong dịp cuối năm, cộng với nhu cầu thanh toán nên tỷ giá chưa thể giảm sâu.

Ông Trần Ngọc Báu, CEO WiGroup cũng dự báo, tỷ giá sẽ không còn nhiều áp lực vào cuối năm nay và nửa đầu năm 2025.

|

Hỗ trợ cho việc duy trì chính sách tiền tệ nới lỏng

Tỷ giá là một trong những nhân tố rất quan trọng đối với mỗi quốc gia, tác động qua lại với rất nhiều yếu tố như thu hút vốn đầu tư nước ngoài, xuất nhập khẩu, vay nợ ngoại tệ…, rộng ra là tăng trưởng của nền kinh tế. Trong chính sách tiền tệ, tỷ giá và lãi suất có mối quan hệ hữu cơ chặt chẽ. Giai đoạn đầu năm nay, khi áp lực tỷ giá gia tăng bởi ảnh hưởng của cả yếu tố bên ngoài (chỉ số USD-Index tăng mạnh) và yếu tố trong nước, bên cạnh việc bán ngoại tệ để cân bằng cung - cầu thị trường, Ngân hàng Nhà nước đã nâng lãi suất OMO và lãi suất liên ngân hàng để “ghìm cương” tỷ giá.

Tuy nhiên, diễn biến tỷ giá hạ nhiệt gần đây đang hỗ trợ cho cơ quan quản lý thực hiện một loạt biện pháp mang tính nới lỏng chính sách tiền tệ. Cụ thể, lãi suất kênh cho vay cầm cố (OMO) đã giảm 0,25/năm, xuống mức 4,25%/năm vào đầu tháng 8/2024. Bên cạnh đó, Ngân hàng Nhà nước cũng giảm lãi suất tín phiếu ba lần trong tháng 8, với mức giảm tổng cộng 0,35/năm, xuống mức 4,15%/năm.

Theo nhận định của Công ty Chứng khoán MBS, tất cả những động thái trên cho thấy định hướng của Ngân hàng Nhà nước trong việc hỗ trợ thanh khoản hệ thống, nhằm thiết lập một mặt bằng lãi suất liên ngân hàng mới thấp hơn.

Trong khi đó, từ góc nhìn của cựu lãnh đạo Ủy ban Giám sát tài chính Quốc gia, khi Fed cắt giảm lãi suất thì Việt Nam không cần thiết nâng lãi suất để ứng phó với áp lực tỷ giá trong nửa cuối năm. Dự báo USD sẽ giảm giá ít nhất từ nay đến năm 2027 và USD Index đi quanh ngưỡng 95 - 105 điểm, vị này cho rằng, Ngân hàng Nhà nước có thể tận dụng việc Fed cắt giảm lãi suất để điều chỉnh lãi suất điều hành trên thị trường mở.

Các điều kiện trong và ngoài nước năm 2024 được dự đoán sẽ thuận lợi cho việc giảm hoặc giữ lãi suất điều hành. Một chuyên gia tài chính cho rằng, xét đến sự sụt giảm của giá cả trong nước và các chính sách kích thích nền kinh tế của Chính phủ, Ngân hàng Nhà nước dự kiến sẽ duy trì chính sách tiền tệ nới lỏng. Tuy nhiên, dư địa giảm lãi suất điều hành của Ngân hàng Nhà nước không còn nhiều, khả năng mặt bằng lãi vay VND ổn định.

Thông tin từ Ngân hàng Nhà nước cho biết, đến ngày 26/8/2024, tín dụng toàn hệ thống tăng 6,63% so với cuối năm 2023, thấp hơn nhiều so với chỉ tiêu định hướng đầu năm. Mức tăng trưởng tín dụng của các tổ chức tín dụng không đồng đều, có tổ chức tín dụng tăng trưởng thấp, thậm chí tăng trưởng âm, trong khi một số tổ chức tín dụng lại tăng sát chỉ tiêu tăng trưởng cả năm được Ngân hàng Nhà nước giao hồi đầu năm.

Do đó, ngày 28/8 vừa qua, Ngân hàng Nhà nước đã có văn bản gửi các ngân hàng thương mại thông báo về việc ngân hàng nào có tốc độ tăng trưởng tín dụng năm 2024 đạt từ 80% chỉ tiêu cơ quan này đã thông báo đầu năm 2024 sẽ được chủ động điều chỉnh tăng thêm dư nợ dựa trên cơ sở điểm xếp hạng của ngân hàng đó. Theo đó, ngân hàng hoàn thành 80% chỉ tiêu tín dụng cả năm trở lên (như ACB, HDB, LPB, TCB) sẽ được nới room tín dụng lên mức 18 - 18,7% trong đợt cấp thêm hạn mức lần này.

Trong báo cáo phân tích vừa công bố, Công ty Chứng khoán VPBanks đánh giá, chính sách này sẽ là động lực cho các ngân hàng cạnh tranh hơn nữa trong việc giành room tín dụng và thị phần. Do đó, lãi suất sẽ có xu hướng ưu đãi hơn, có lợi cho người đi vay nhưng có thể sẽ phải đánh đổi bằng thu nhập lãi thuần của ngân hàng giảm nhẹ. Về tăng trưởng tín dụng, mục tiêu năm nay là 15%, tương đương với việc phải đẩy thêm 8,37% đến hết năm, GDP đạt 6%, song tăng trưởng tín dụng toàn ngành có thể đạt 14,83%.

Cùng với triển vọng kinh tế vĩ mô phục hồi vững chắc, đồng thời trong môi trường lãi suất thấp, bà Bùi Thị Thao Ly, Giám đốc Phân tích, Chứng khoán Shinhan Việt Nam kỳ vọng vào một kịch bản tích cực cho thị trường chứng khoán.

Ông Pyon Young Hwan, Giám đốc phụ trách mảng giao dịch ngoại hối và phái sinh, Ngân hàng Shinhan Việt Nam

Khả năng cao Fed sẽ cắt giảm lãi suất hai lần trong thời gian còn lại của năm 2024, trong tháng 9 và tháng 12 tới. Tỷ lệ lạm phát theo PCE lõi của Mỹ giảm từ 3,7% ở quý I/2024 xuống 2,9% ở quý II. Các số liệu này càng củng cố niềm tin về một kịch bản “hạ cánh mềm”, vừa đưa được lạm phát về mức mục tiêu 2% nhưng cũng đảm bảo không dẫn đến suy thoái của Mỹ. Điều này sẽ giảm áp lực lên tỷ giá.

Tuy nhiên, để phòng ngừa rủi ro khi tỷ giá có biến động, các doanh nghiệp cũng cần chủ động. Một trong những biện pháp giúp doanh nghiệp, nhất là doanh nghiệp nhập khẩu hạn chế rủi ro tỷ giá theo xu hướng ngày càng tăng đó là sử dụng các công cụ phòng ngừa rủi ro tài chính như hợp đồng kỳ hạn hay hợp đồng hoán đổi. Đây là những công cụ giúp doanh nghiệp có thể cố định tỷ giá cho các giao dịch trong tương lai, bảo vệ trước những biến động tỷ giá và giảm thiểu rủi ro tài chính.