Khối ngoại bán ròng, ảnh hưởng đến thị trường chung

Theo thống kê, khối nhà đầu tư nước ngoài bán ròng 1.300 tỷ đồng trong tháng 10 thông qua phương thức khớp lệnh trên Sở Giao dịch chứng khoán TP.HCM (HOSE).

Trong nhóm cổ phiếu vốn hóa lớn, khối ngoại bán ròng VIC (-397 tỷ đồng), VHM (-272 tỷ đồng), VRE (-177 tỷ đồng), MSN (-221 tỷ đồng), HPG (-213 tỷ đồng). Tuy nhiên, VCB được mua ròng 226 tỷ đồng, BID được mua ròng 102 tỷ đồng, chứng chỉ quỹ VFMVN30 cũng được mua ròng với giá trị 74 tỷ đồng.

Báo cáo hoạt động của các quỹ ETF cho thấy, các quỹ bị rút ròng khoảng 9,5 triệu USD trong tháng 10, giảm so với mức gần 12 triệu USD trong tháng 9. Một số quỹ bị nhà đầu tư rút vốn mạnh như VanEck Vectors Vietnam ETF (-8,15 triệu USD), KIM Kindex Vietnam VN30 ETF (-5,9 triệu USD), nhưng có những quỹ thu hút ròng trở lại như FTSE ETF (+2,88 triệu USD), VFMVN30 ETF (+1,25 triệu USD).

Khối ngoại có động thái bán ròng được nhận định chủ yếu là do các yếu tố bên ngoài tác động, vì kết quả kinh doanh quý III/2019 của nhiều doanh nghiệp niêm yết nhìn chung là khả quan, doanh thu và lợi nhuận sau thuế tập trung vào nhóm cổ phiếu vốn hóa lớn.

Xét theo ngành, các nhóm ngành lớn như bất động sản, ngân hàng và bán lẻ có kết quả kinh doanh tích cực. Ngược lại, các ngành truyền thông, tài nguyên cơ bản và dịch vụ tài chính ghi nhận mức tăng trưởng âm.

Thống kê kết quả kinh doanh quý III/2019 của 575 doanh nghiệp trên hai Sở giao dịch, doanh thu và lợi nhuận sau thuế tăng lần lượt 9% và 19% so với quý III/2018. Trong đó, đóng góp chính vào tăng trưởng lợi nhuận chung là VCB, VHM, MSN, VPB, HVN, CTG, STB. Lũy kế 9 tháng đầu năm, doanh thu và lợi nhuận sau thuế tăng lần lượt 8% và 11% so với cùng kỳ năm ngoái.

Công ty Chứng khoán Rồng Việt (VDSC) cho rằng, kết quả kinh doanh khả quan của nhiều doanh nghiệp trong nhóm VN30 chưa được thể hiện đầy đủ vào giá cổ phiếu, khi chỉ số VN-Index và VN30 gần như đi ngang trong tháng 10. Nguyên nhân chính tới từ việc khối ngoại có động thái bán ròng, khiến tâm lý thị trường chung bị ảnh hưởng.

Vốn ngoại có thể quay lại mua ròng

Trong hơn 1 năm qua, căng thẳng thương mại Mỹ - Trung đè nặng lên tâm lý hầu hết các thị trường trên toàn cầu. Các thông tin mới nhất cho thấy, hai bên đang nỗ lực để đạt được thỏa thuận giai đoạn I, tín hiệu tích cực đầu tiên để tiến tới thỏa thuận toàn diện.

Các điều khoản sẽ tiếp tục được đàm phán và hai bên sẽ sớm công bố thời gian, địa điểm ký kết thỏa thuận giai đoạn I (thay thế cho địa điểm lựa chọn ban đầu là tại Hội nghị APEC trong tháng 11).

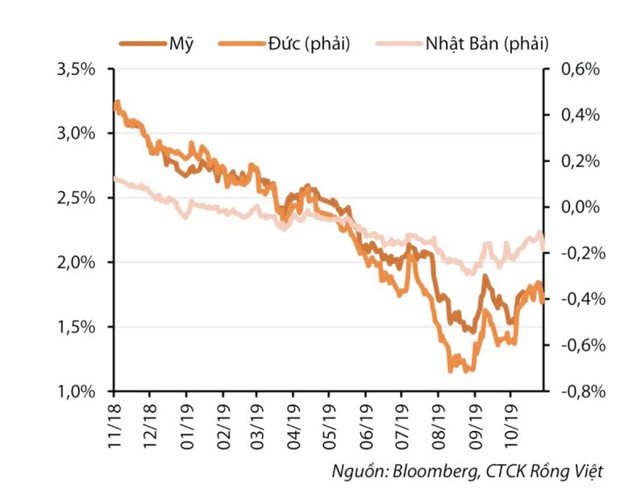

Ở các thị trường phát triển, lợi suất trái phiếu chính phủ đã tăng trở lại kể từ cuối tháng 8, đầu tháng 9, đây là dấu hiệu cho thấy dòng tiền tìm kiếm kênh trú ẩn an toàn (trái phiếu chính phủ) đã dịu dần.

Thêm vào đó, khả năng Cục Dự trữ Liên bang Mỹ (Fed) tiếp tục hạ lãi suất từ nay tới cuối năm không cao. Lợi suất trái phiếu chính phủ 10 năm của Mỹ được nhận định có thể dao động trong khoảng 1,5 - 1,8%/năm.

Lợi suất trái phiếu chính phủ 10 năm có dấu hiệu tăng.

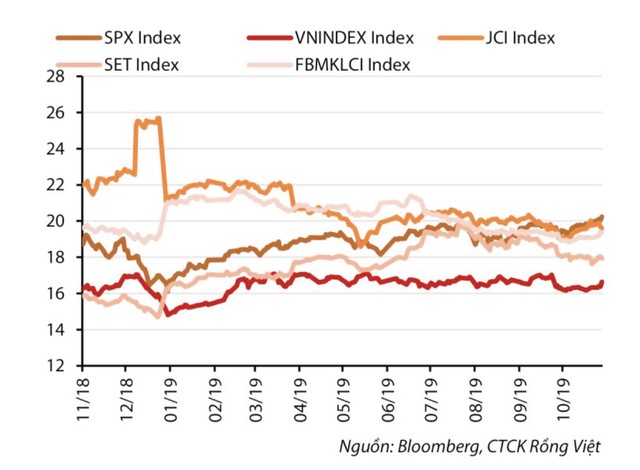

Có thể thấy, quan ngại về rủi ro suy thoái kinh tế của giới đầu tư bắt đầu giảm, nhưng việc tìm kiếm cơ hội đầu tư cổ phiếu ở các thị trường phát triển là không dễ dàng, nhất là Mỹ, khi mức P/E của chỉ số S&P500 đã đạt đỉnh một năm.

P/E của Việt Nam đang thấp hơn so với các thị trường trong khu vực.

Theo VDSC, khó có thể kỳ vọng các nhà đầu tư ngoại sẽ ồ ạt đổ tiền vào cổ phiếu tại các thị trường mới nổi, nhưng thị trường chứng khoán Việt Nam có thể được xem là khá hấp dẫn khi Việt Nam là nền kinh tế hiếm hoi duy trì được tốc độ tăng trưởng cao.

Trở ngại lớn nhất đối với các nhà đầu tư nước ngoài hiện nay là vấn đề giới hạn sở hữu, khi các doanh nghiệp có nền tảng cơ bản tốt đã gần hết “room”.

Tuy nhiên, quy tắc ban hành các chỉ số mới đã được đưa ra hơn 2 tháng qua, với thành phần chủ yếu được lựa chọn là nhóm cổ phiếu hết room ngoại và cổ phiếu ngân hàng chất lượng. Do đó, kỳ vọng các quỹ ETF dựa trên các chỉ số mới sẽ thu hút dòng vốn ngoại, qua đó hỗ trợ thị trường chung.

Dòng margin tăng, đóng góp không nhỏ từ công ty chứng khoán ngoại

VDSC cho biết, dư nợ cho vay giao dịch ký quỹ (margin) trên thị trường chứng khoán gần đây tăng hơn 12.000 tỷ đồng so với đầu năm. Trong đó, ba công ty chứng khoán có vốn từ Hàn Quốc, bao gồm Mirae Asset Việt Nam, KB Việt Nam và KIS Việt Nam, chiếm hơn 37% dư nợ margin tăng thêm.

Trong bối cảnh Ngân hàng Trung ương Hàn Quốc vừa hạ lãi suất lần thứ hai trong năm, các công ty chứng khoán xứ Kim chi có lý do để gia tăng dư nợ ký quỹ, khi lãi suất cho vay bình quân hiện nay vẫn ở mức cao.

Các công ty chứng khoán trong nước có chi phí huy động vốn cao hơn, nhưng một số công ty lớn có thể huy động với lãi suất thấp để phục vụ hoạt động cho vay ký quỹ. Dư nợ cho vay margin tăng, nên lãi từ nghiệp vụ này của nhiều công ty chứng khoán tăng đáng kể.

Dữ liệu lịch sử cho thấy có mối tương quan dương giữa dư nợ ký quỹ và VN-Index. Năm nay, mối quan hệ này không còn mạnh như năm 2017, nhưng dư nợ margin tăng là một trong những yếu tố hỗ trợ thị trường chứng khoán.

Trên HOSE, trong quý II/2019, giá trị giao dịch theo phương thức khớp lệnh ở mức thấp, chỉ khoảng 2.600 tỷ đồng/phiên, nhưng sang quý III đã tăng lên 2.900 tỷ đồng/phiên và những phiên gần đây dao động quanh mức 3.100 tỷ đồng/phiên.

Hiện tại, lãi suất margin giảm so với trước, một số công ty chứng khoán có vốn ngoại cho vay ở mức 9%/năm, nhưng vẫn có lời. Trong khi đó, lãi suất margin trung bình trên thị trường khoảng 11%/năm. Do vậy, khối công ty ngoại được nhận định sẽ tiếp tục đổ tiền vào thị trường thông qua nghiệp vụ margin.

VDSC nhận định, kết quả kinh doanh khả quan của nhiều doanh nghiệp trong quý III/2019 chưa hoàn toàn được phản ánh vào diễn biến thị trường trong tháng 10.

Ðiều này cộng với bối cảnh rủi ro bên ngoài giảm bớt, thị trường có thể kỳ vọng dòng tiền ngoại sẽ đảo chiều từ bán ròng sang mua ròng trong thời gian tới.

Trong khi đó, dòng tiền nội khá dồi dào, khi dư nợ ký quỹ liên tục tăng. Ngoài ra, lãi suất cho vay ký quỹ giảm dần, phần nào khuyến khích nhà đầu tư sử dụng đòn bẩy tài chính.

Do đó, chỉ số VN-Index nhiều khả năng sẽ có diễn biến khả quan, dao động phổ biến trong khoảng 1.000 - 1.040 điểm trong tháng 11.