Nhiều nhà đầu tư nước ngoài quan tâm

Theo Chủ tịch Vũ Bằng, năm 2013, TTCK Việt Nam là một trong 10 TTCK tăng trưởng cao nhất thế giới và kỷ lục đó đang tiếp tục lặp lại.

3 tháng đầu năm nay, TTCK Việt Nam (VN-Index tăng 19%, HNX-Index tăng 33%) là thị trường tăng mạnh nhất thế giới, trong khi nhiều TTCK lớn khác như Mỹ, Nhật Bản có mức tăng nhỏ, thậm chí TTCK Trung Quốc còn suy giảm trong giai đoạn này. Không thể phủ nhận dòng vốn ngoại đã góp phần không nhỏ cho đà tăng trưởng ấn tượng của TTCK, nhưng cũng chính sự tăng trưởng đầy ấn tượng này lại trở thành điểm hấp dẫn riêng có với các dòng vốn lớn vào TTCK Việt Nam.

Chủ tịch UBCK cho biết, nhiều nhà đầu tư nước ngoài rất quan tâm đến TTCK Việt Nam, đặc biệt gần đây nổi lên khối nhà đầu tư Nhật Bản. "Có 2 chính sách lớn mà nhà đầu tư ngoại kỳ vọng vào Việt Nam trong giai đoạn tới. Đó là khả năng nới tỷ lệ đầu tư tối đa (room) của nhà đầu tư nước ngoài (ĐTNN) trên TTCK và khả năng Việt Nam ra mắt TTCK phái sinh", ông Bằng nói.

Về room, Chủ tịch chia sẻ, UBCK đã hoàn tất những bước cuối cùng, xin ý kiến các bên liên quan và văn bản hoàn thiện lần cuối đã được trình lên Thủ tướng Chính phủ. Người đứng đầu UBCK một lần nữa bày tỏ hy vọng, văn bản này sẽ sớm được Thủ tướng xem xét, ban hành, để tạo một hành lang pháp lý mới, động lực mới cho nhà ĐTNN nới rộng không gian đầu tư vào TTCK Việt Nam.

Về TTCK phái sinh, ông Bằng cho biết, UBCK sẽ nỗ lực hết sức để có thể hoàn thiện bộ khung pháp lý cho thị trường này vào cuối năm 2014, trong lộ trình dự kiến đến cuối năm 2015 hoặc đầu năm 2016 sẽ chính thức mở cửa TTCK phái sinh. "Tôi tin rằng, nếu TTCK phái sinh ra đời, sẽ tạo thêm động lực thu hút các dòng vốn lớn, vì thị trường này vừa là cơ hội gia tăng đầu tư, vừa tạo công cụ để các nhà đầu tư chuyên nghiệp phòng ngừa rủi ro trên thị trường", ông Bằng nói.

Về phía DN đại chúng, Chủ tịch UBCK mong rằng, cuộc gặp mặt DN là cơ hội để nhà quản lý lắng nghe, trao đổi để giúp DN hiểu đúng các văn bản pháp lý, từng bước hỗ trợ DN làm quen với TTCK để tiến tới việc lên sàn. "Lên sàn, DN sẽ hoạt động minh bạch hơn, quản trị DN tốt hơn và được tiếp cận với một kênh huy động vốn mới. Tôi cho rằng, đây là cơ hội tốt để các DN cải tổ hoạt động, cải tổ cơ cấu vốn, hiện trạng tài chính, để phát triển chính mình và góp phần phát triển kinh tế đất nước", ông Bằng nói.

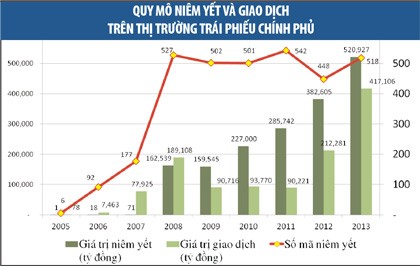

Huy động vốn và những lỗi DN thường mắc

Một trong những lợi ích thiết thực với DN khi tính việc lên sàn là khả năng huy động vốn. Về phần này, 3 năm qua, TTCK Việt Nam liên tục lập kỷ lục về lượng vốn huy động được, nhưng tỷ trọng nghiêng nhiều vào trái phiếu chính phủ (khoảng 90%), phần vốn DN huy động qua TTCK còn nhỏ. Tuy nhiên, số vốn mà DN huy động được qua TTCK đang "nhích" dần lên, với dự báo, năm 2014 sẽ là năm lập kỷ lục mới về huy động vốn của DN qua TTCK.

Ông Bùi Hoàng Hải, Phó vụ trưởng Vụ Quản lý phát hành, UBCK đưa ra một số số con số đáng lưu ý: năm 2011, các DN chào bán 26.510 tỷ đồng cổ phiếu ra công chúng, nhưng chỉ bán được 6.510 tỷ đồng; năm 2012, các DN chào bán 14.587 tỷ đồng cổ phiếu ra công chúng, lượng bán được tăng lên 12.607 tỷ đồng. Năm 2013, các DN chào bán 18.067 tỷ đồng, lượng bán được là 14.361 tỷ đồng. Còn theo thống kê của ĐTCK, từ đầu năm đến nay đã có trên 10 DN huy động vốn thành công qua TTCK.

Theo quy định hiện hành, điều kiện chào bán chứng khoán ra công chúng khá đơn giản: DN chỉ cần có vốn điều lệ thực góp 10 tỷ đồng; năm liền kề năm đăng ký chào bán có lãi, không lỗ lũy kế đến năm đăng ký chào bán (ngoại trừ trường hợp thoái vốn nhà nước theo Nghị quyết số 15/NQ-CP ngày 06/3/2014 của Chính phủ). Cùng với đó, DN phải có phương án phát hành và phương án sử dụng vốn được ĐHĐCĐ thông qua và cam kết đưa chứng khoán vào giao dịch trên thị trường giao dịch chứng khoán có tổ chức trong thời hạn 1 năm, kể từ ngày kết thúc đợt chào bán. Chiểu theo quy định này, rất nhiều DN có thể tìm vốn qua TTCK khi điều kiện thị trường thuận lợi và DN tuân thủ đúng các bước chuẩn bị hồ sơ pháp lý.

Ông Hải cho biết, qua quá trình xem xét hồ sơ phát hành của DN đại chúng UBCK nhận thấy, ngay cả khi có sự tư vấn của CTCK, DN vẫn mắc khá nhiều lỗi. Như Chủ tịch UBCK nói thì năm 2014 là năm có nhiều cơ hội cho DN huy động vốn, nhưng để huy động được vốn, DN cần chú ý ngay từ việc lập một bộ hồ sơ chuẩn mực, đúng quy định.

Điểm đầu tiên, Điều lệ DN phải tuân thủ theo Luật Doanh nghiệp 2005, bởi thực tế cho thấy, trong hồ sơ DN gửi lên UBCK, vẫn có DN có Điều lệ soạn trên cơ sở Luật Công ty từ năm 1990. Một điểm đáng lưu ý là sau khi chào bán chứng khoán ra công chúng, DN sẽ trở thành công ty đại chúng và phải tuân thủ quản trị công ty theo Thông tư 121/2012/TT-BTC. Chính vì vậy, khi làm hồ sơ xin phát hành đại chúng, DN nên chuẩn hóa Điều lệ công ty không chỉ theo Luật Doanh nghiệp, mà cả Thông tư 121 để không phải điều chỉnh sau này.

Lỗi thứ hai DN hay mắc phải là việc tổ chức họp ĐHĐCĐ có những điểm không tuân thủ đúng Luật Doanh nghiệp. Nhiều trường hợp đáng tiếc là, DN mắc một vài lỗi nhỏ (không công bố thông tin đúng thời hạn, chốt danh sách cổ đông không đúng quy định…), nên nếu để xảy ra mâu thuẫn với cổ đông, dẫn đến kiện tụng, UBCK không đủ thẩm quyền để phân xử. Việc phân xử thuộc thẩm quyển của Tòa án, nhưng đợi để có phán quyết của Tòa thì không biết bao giờ DN mới hoàn thiện được hồ sơ.

Lỗi thứ ba DN hay mắc là nhầm lẫn, hoặc không trình bày một cách rành mạch phương án chào bán và phương án sử dụng vốn từ đợt chào bán. Đây là điểm UBCK yêu cầu DN làm rất kỹ, để đảm bảo sự minh bạch, rõ ràng về thông tin của đợt phát hành…

Liên quan đến chọn CTCK tư vấn, ông Hải lưu ý các DN nên chọn CTCK đáng tin cậy, nhân viên hiểu vấn đề. "Thực tế, UBCK nhận nhiều hồ sơ có số liệu khác biệt, có CTCK sử dụng bản cáo bạch DN A viết cho DN B, nhưng xóa chưa hết, dẫn đến trong hồ sơ có tình trạng râu ông nọ cắm cằm bà kia", ông Hải nói.

Theo quy định hiện hành, UBCK phải chấp thuận hồ sơ DN đăng ký huy động vốn ra công chúng trong vòng 30 ngày, kể từ ngày nhận đầy đủ hồ sơ, nhưng thực tế, ông Hải cho biết, có những hồ sơ chậm đến 6 tháng, thậm chí dài hơn, do DN không chú ý làm đúng quy định pháp luật từ đầu.

Lên sàn, tại sao không?

Nếu TTCK sôi động, mở ra cơ hội mới cho các DN huy động vốn thì bên cạnh đó, theo Nghị định 108/2013/NĐ-CP, DN phải cam kết đưa cổ phiếu vào giao dịch trên thị trường tập trung trong thời hạn 1 năm kể từ ngày kết thúc đợt chào bán.

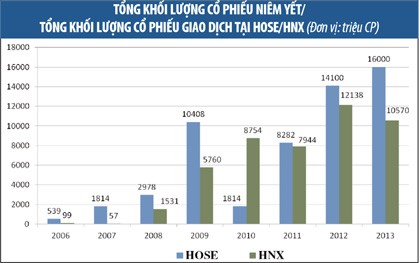

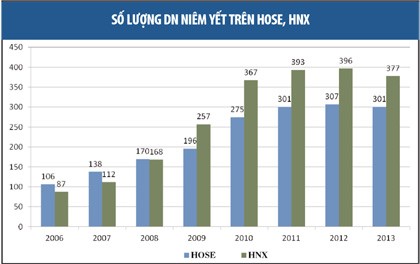

Dẫn số liệu mô phỏng quy mô TTCK được quản lý tại 2 Sở GDCK (xem bảng), ông Nguyễn Anh Phong, Phó tổng giám đốc HNX cho biết, DN đại chúng có 3 sự lựa chọn để lên sàn. Ba sự lựa chọn này (niêm yết trên HOSE, HNX, UPCoM) được xây dựng theo 3 điều kiện khác nhau, với mong muốn khích lệ các DN đưa cổ phiếu vào giao dịch chính thức, giảm rủi ro cho các cổ đông, nhà đầu tư. Với những cải tiến liên tục tại Sở, nhằm tạo thuận lợi cho DN thực hiện nghĩa vụ công bố thông tin, nâng cao chất lượng quản trị DN, ông Phong cho rằng, đưa cổ phiếu lên sàn là cách mang lại nhiều lợi ích cho DN và cổ đông và đây là xu hướng phát triển chung tại các TTCK lớn trên thế giới.

Rất nhiều câu hỏi DN đưa ra tại Hội thảo đã được UBCK, HNX và người đứng đầu Trung tâm Lưu ký chứng khoán trực tiếp giải đáp. Sau những bỡ ngỡ ban đầu, hy vọng, các DN đại chúng sẽ sớm tận dụng được giai đoạn khởi sắc của TTCK Việt Nam để lên sàn, huy động vốn và cải tổ hoạt động.

Cơ hội không phải lúc nào cũng có, bản thân DN cũng dễ dàng nhìn thấy khả năng cạnh tranh thu hút vốn qua TTCK trong tương lai là khốc liệt, bởi quá trình cổ phần hóa 432 DNNN từ nay đến hết năm 2015 sẽ hút một nguồn tiền rất lớn từ thị trường.

Ý kiến của bạn sẽ được biên tập trước khi đăng. Xin vui lòng gõ tiếng Việt có dấu