Thị trường sơ cấp

Lợi suất của cả ba loại trái phiếu kỳ hạn 2, 3 và 5 năm đang có khuynh hướng giảm so với tuần trước, duy chỉ có lợi suất của trái phiếu kỳ hạn 15 năm là không thay đổi so với lần gần nhất được phát hành. Các lợi suất giảm không đáng kể như sau: lợi suất trái phiếu kỳ hạn 2 năm giảm 10 điểm cơ bản, kỳ hạn 3 năm giảm 8 điểm cơ bản và trái phiếu kỳ hạn 5 năm giảm 5 điểm cơ bản. Chiều hướng đi xuống của lợi suất chấm dứt 3 tuần tăng liên tiếp trước đó. Việc NHNN chuyển từ hút ròng sang bơm ròng qua thị trường mở đã phần nào giúp tăng thanh khoản cho các ngân hàng, hỗ trợ việc giảm lợi suất trên thị trường trái phiếu. Tính đến ngày 12 tháng 6, KBNN không huy động tín phiếu nào.

Thị trường thứ cấp

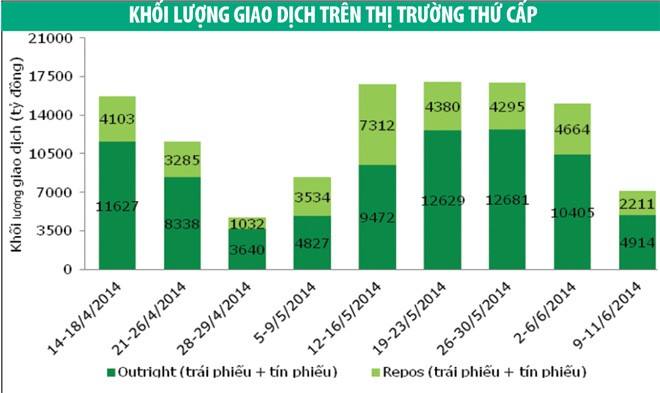

Giá trị giao dịch thứ cấp trong ba ngày từ mùng 9 đến 11 tháng 6 khá khiêm tốn, dừng ở 7.125 tỷ đồng, tương đương giá trị trung bình mỗi phiên dao dịch được 2.375 tỷ đồng, giảm 21% so với tuần trước đó. Từ tuần trước thị trường trái phiếu thứ cấp bắt đầu xuất hiện dấu hiệu giảm đà khi tổng giá trị giao dịch không vượt qua ngưỡng 16.000 tỷ đồng, là mức được duy trì trong ba tuần liên tiếp trước đó.

Trong tổng giá trị giao dịch, 69% là giao dịch thông thường (outright) tương đương khoảng 4.914 tỷ đồng. 31% là là giao dịch mua bán lại (repos) với hơn 2.210 tỷ đồng.

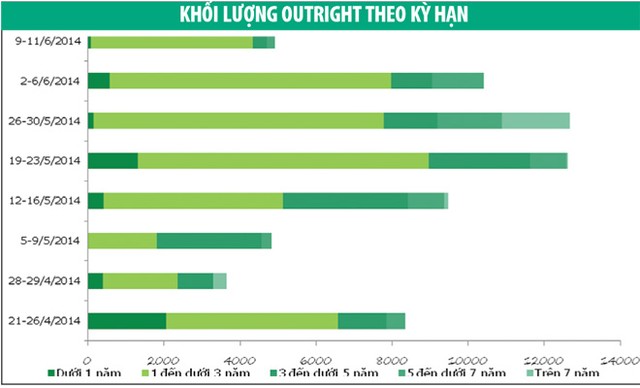

Kỳ hạn trái phiếu còn lại từ 1 đến 3 năm vẫn tiếp tục được ưa chuộng, chiếm 86% tổng giao dịch outright. Trong khi chỉ có vỏn vẹn hơn 69 tỷ đồng trái phiếu kỳ hạn dưới một năm đươc giao dich, 372 tỷ đồng và 206 tỷ đồng đối với trái phiếu kỳ hạn từ 3 năm đến dưới 5 năm và trên 7 năm tương ứng. Cho đến thời điểm hiện tại vẫn chưa ghi nhận giao dịch nào của trái phiếu kỳ hạn trên 7 năm.

Giao dịch repos được mua bán trên các trái phiếu kỳ hạn 14 đến 93 ngày. Trong khi đó, giao dịch mua bán lại đối với tín phiếu được thực hiện tại tín phiếu kỳ hạn 30 và 61 ngày.

Nếu như tuần vừa qua đánh dấu sự quay trở lại mua ròng của nhà đầu tư nước ngoài sau 11 tuần bán ròng trong tổng số 12 tuần giao dịch liên tiếp trước đó, thì 3 ngày đầu tuần này, nhà đầu tư nước ngoài tiếp tục mua ròng với hơn 75 tỷ đồng.

Lợi suất trái phiếu chính phủ có xu hướng giảm nhẹ. Theo Bloomberg, lợi suất trái phiếu 1, 2, 3 và 5 năm thay đổi lần lượt từ 5,08%, 5,90%, 6,29% and 7,25% xuống 5,05% (giảm 3 điểm cơ bản), 5,83% (giảm 7 điểm cơ bản), 6,25% (giảm 4 điểm cơ bản) và 7,22% (giảm 3 điểm cơ bản).

Thị trường mở

Tính đến hết ngày 12/6, NHNN bơm ra 512 tỷ đồng trong hai ngày đầu tuần (9 và 10/6), tuy nhiên có khoảng 91 tỷ đồng đáo hạn, dẫn đến khối lượng bơm ròng là 421 tỷ đồng. Lãi suất giữ ổn định ở mức 5,0% với kỳ hạn là 7 ngày.

Đồng thời, NHNN phát hành 5.494 tỷ đồng tín phiếu kỳ hạn 91 ngày và 28 ngày, đồng thời có 13.938 tỷ đồng tín phiếu đáo hạn, do đó khối lượng NHNN bơm ròng qua kênh tín phiếu đạt 8.444 tỷ đồng. Chúng tôi nhận thấy rằng, lãi suất trúng thầu của tín phiếu kỳ hạn 91 ngày tăng 10 điểm so với tuần trước, đạt 4,0% trong khi tín phiếu kỳ hạn 28 ngày vẫn giữ nguyên ở mức 2,6%.

Tổng cộng, từ ngày 9 đến 12/6, NHNN đã bơm ròng 8.865 tỷ đồng, làm tăng thanh khoản cho hệ thống ngân hàng.

Lãi suất liên ngân hàng

Thị trường liên ngân hàng khá trầm lắng trong những ngày đầu tuần do các ngân hàng vẫn tiếp tục dư thừa vốn khả dụng, một phần cũng được hỗ trợ do dòng tín phiếu đáo hạn của NHNN. Do đó, lãi suất VND ngắn hạn qua đêm và một tuần tăng 10 điểm so với mức đóng cửa cuối tuần trước, đạt lần lượt 2,100% và 2,400%. Lãi suất liên ngân hàng kỳ hạn 2 tuần và 1 tháng giữ ổn định ở mức 2,700% và 3,200%.

Theo báo cáo của NHNN về hoạt đồng của thị trường liên ngân hàng trong tuần từ 26 đến 30/5 ra ngày 6/6, tổng doanh số giao dịch trên thị trường liên ngân hàng trong kỳ bằng VND đạt xấp xỉ 116.270 tỷ đồng, bình quân 23.254 tỷ đồng/ngày; bằng USD quy đổi ra VND đạt 68.992 tỷ đồng, bình quân khoảng 13.798 tỷ đồng/ngày. Các giao dịch VND chủ yếu tập trung vào kỳ hạn qua đêm và 1 tuần, chiếm khoảng 41% và 29%. Đối với giao dịch USD, kỳ hạn có doanh số lớn nhất là kỳ hạn qua đêm và kỳ hạn 1 tuần, tỷ trọng lần lượt chiếm 50% và 22%.