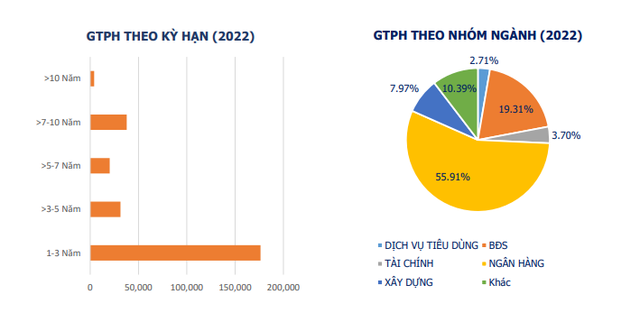

VBMA cho biết, các đợt phát hành được công bố trong tháng 1/2023 hầu hết đều được phát hành vào tháng 12/2022. Trong các đợt phát hành này, nhóm Ngân hàng chiếm đa số với 3.269,5 tỷ phát hành trái phiếu riêng lẻ và 10.637,8 tỷ đồng phát hành ra công chúng. Ba đợt phát hành còn lại đến từ nhóm các công ty Chứng khoán và Bất động sản, chỉ chiếm khoảng 3%.

|

Nguồn: VBMA |

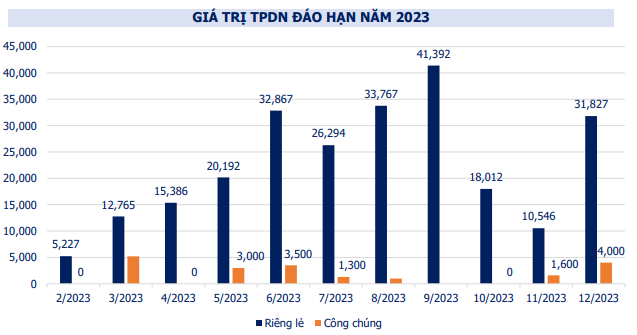

Trong tháng 1, các doanh nghiệp đã thực hiện mua lại 8.068 tỷ đồng, tăng 56% so với cùng kỳ năm 2022. Trong năm 2023, sẽ có khoảng 285.178 tỷ đồng trái phiếu đáo hạn.

|

Nguồn: VBMA |

Sắp tới, VBMA thông tin sẽ có 2 doanh nghiệp lên kế hoạch phát hành.

Thứ nhất, CTCP Tập đoàn Masan (MSN) đã công bố phương án chào bán ra công chúng 1.500 tỷ đồng trái phiếu “3 không”, tức không chuyển đổi, không kèm chứng quyền và không có bảo đảm trong tháng 1 và tháng 2 năm 2023. Trái phiếu có kỳ hạn 60 tháng với mức lãi suất cố định 9,5% trong 2 kỳ tính lãi đầu tiên và lãi suất thả nổi là Lãi suất tham chiếu + 3,975%/năm trong các kỳ tính lãi còn lại.

Thứ hai, Ngân hàng TMCP Bắc Á (BAB) đã công bố kế hoạch chào bán ra công chúng đợt 2 hơn 2.564 tỷ đồng trong tháng 1 và tháng 2 năm 2023, kỳ hạn 7 và 8 năm với mức lãi suất thả nổi lần lượt là lãi suất tham chiếu + 1,1%/năm, lãi suất tham chiếu + 1,3%/năm và lãi suất tham chiếu + 1,5%/năm.

Trước đó, Công ty Chứng khoán VNDirect cũng đưa ra dự báo, thị trường trái phiếu doanh nghiệp sẽ tương đối im lìm trong nửa đầu năm 2023. Khối lượng phát hành sẽ phục hồi đáng kể trong nửa cuối năm 2023 từ mức nền thấp của 2022, nhờ lợi nhuận của doanh nghiệp khởi sắc hơn, lãi suất ổn định và cơ chế thị trường tốt hơn.

Hiện tại, Bộ Tài chính vẫn tiến hành lấy ý kiến sửa đổi Nghị định 65/2022/NĐ-CP theo hướng sẽ cho doanh nghiệp thêm hai năm để giãn nợ trái phiếu, giúp giảm áp lực đáo hạn.