Sử dụng tối đa nguồn lực cho vay margin và đầu tư

Câu chuyện được nhắc nhiều trong thời gian này, là dư nợ margin đang tăng mạnh vào những tháng cuối năm. Đằng sau cuộc đua margin này vẫn là câu chuyện của thị phần. Miếng bánh trên sàn hiện đang chia không đều, hơn 63% thị phần trên sàn HOSE nằm trong tay 10 CTCK hàng đầu, trong khi con số này trên sàn Hà Nội là gần 60%. Công nghệ trên sàn gần như ngang nhau, nên công ty nào có nguồn lực tài chính mạnh, cho vay margin nhiều hơn, công ty đó sẽ hút khách.

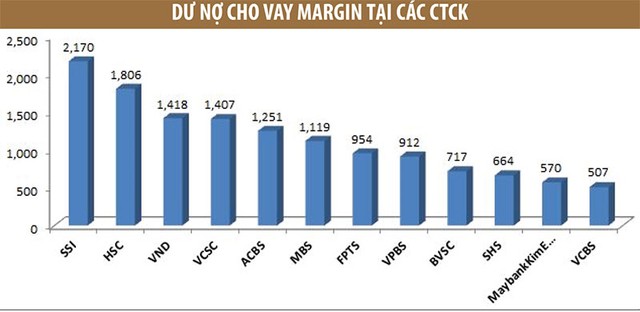

Theo số liệu tại thời điểm 30/9/2015, SSI hiện vẫn là CTCK có dư nợ margin lớn nhất thị trường, với 2.170 tỷ đồng, tăng 170 tỷ đồng so với đầu năm. Dư nợ margin ở HSC là hơn 1.800 tỷ đồng; ở VNDirect là 1.418 tỷ đồng, gấp đôi số đầu năm; ở VCSC là hơn 1.400 tỷ đồng, MBS gần 1.120 tỷ đồng; ACBS gần 1.250 tỷ đồng; FPTS gần 954 tỷ đồng. Đây là các công ty nằm trong Top 10 môi giới trên hai sàn.

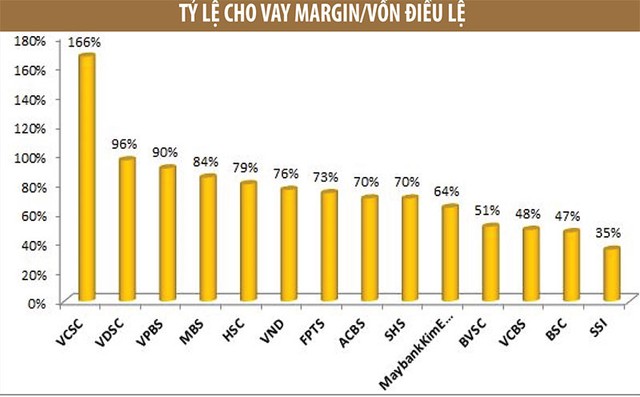

Còn nếu tính tỷ lệ margin trên quy mô vốn, có thể thấy, khá nhiều công ty sử dụng nguồn tài chính tương đương 100% vốn điều lệ để cho vay margin. Khi lãi suất cho vay margin tiệm cận 10%/năm, lại không có dòng tiền mới đổ vào thị trường thì việc các nhà đầu tư sử dụng margin làm đòn bẩy mua bán cổ phiếu là điều dễ hiểu. Việc mang tiền cho NĐT vay và hưởng phí dễ dàng hơn nhiều so với việc mang tiền đi đầu tư. Doanh thu khác vẫn chiếm tỷ trọng lớn trong tổng doanh thu của các CTCK, thậm chí là doanh thu lớn nhất, cao hơn cả doanh thu môi giới và tự doanh.

Tại thời điểm 30/9, trong số 16 CTCK lớn nhất thị trường về quy mô vốn và thị phần, tỷ trọng cho vay margin trên vốn chủ sở hữu (bao gồm vốn điều lệ và các quỹ, lợi nhuận chưa phân phối) của VCSC là 166% (công ty này vốn điều lệ 500 tỷ đồng); VCSH 848 tỷ đồng, cho vay margin 1.400 tỷ đồng).

Tại Rồng Việt, tỷ trọng này là 96%; VPBS là 90% (dư nợ cho vay 912 tỷ đồng); MBS là 84%; HSC là 79%; VNDS là 76%; FPTS, ACBS, SHS đều trên 70% vốn điều lệ. Con số này ở SSI là 35%, tuy nhiên nếu tính về số tuyệt đối, SSI vẫn đứng đầu về dư nợ cho vay margin. Một nguồn tin cho biết, hiện SSI vẫn tiếp tục mở rộng danh mục, điều này khác hẳn với thời điểm trước đây 2 năm khi SSI quản lý việc cho vay rất chặt.

Ngoài sử dụng nguồn lực cho vay margin, các CTCK cũng đầu tư cổ phiếu. Tỷ lệ đầu tư tài chính ngắn hạn và dài hạn trên vốn chủ sở hữu của VCSC là 94%, VCBS là 85%, SSI là 83%. Trong đó, SSI có khoản đầu tư tài chính ngắn hạn gần 4.000 tỷ đồng, nhưng tiền gửi có kỳ hạn trên 3 tháng là 3.643 tỷ đồng, còn đầu tư chứng khoán chỉ 340 tỷ đồng. Báo cáo tài chính cũng cho biết, SSI đi vay ngân hàng hơn 3.000 tỷ đồng.

Trong 9 tháng đầu năm 2015, SSI giải ngân rất nhiều, danh mục chứng khoán thương mại tăng từ 6 triệu cổ phiếu đầu năm lên 13 triệu cổ phiếu cuối quý III (124 tỷ đồng lên 341 tỷ đồng về giá trị), chứng khoán đầu tư cũng tăng từ 23 triệu cổ phiếu lên 27 triệu cổ phiếu.

Các CTCK khác có tỷ trọng đầu tư lớn là BSC, VietinBankSc, KLS đầu tư trên 72% vốn chủ sở hữu, trong đó danh mục đầu tư của KLS lên tới 1.645 tỷ đồng. Sau khi tăng vốn thần tốc vào thời kỳ trước, vốn điều lệ của KLS lên tới hơn 2.120 tỷ đồng và KLS chủ yếu mang tiền đi đầu tư. Danh mục đầu tư cổ phiếu ngắn hạn của KLS có khá nhiều cổ phiếu dầu khí, bao gồm 2,3 triệu cổ phiếu PVD, 1 triệu cổ phiếu GAS, 3,3 triệu cổ phiếu PVS, 1,45 triệu cổ phiếu PVT, 1,5 triệu cổ phiếu KDC… Trong quý III vừa qua, KLS lỗ 45 tỷ đồng.

Danh mục đầu tư của VND là hơn 1.000 tỷ đồng; HSC là 450 tỷ đồng, trong đó 1/4 danh mục của HSC là cổ phiếu OTC từ các năm trước để lại. Năm nay HSC mua vào REE, CII, HPG, 108 tỷ đồng giá trị cổ phiếu MBB và bán hết KDC.

Hiệu quả đầu tư

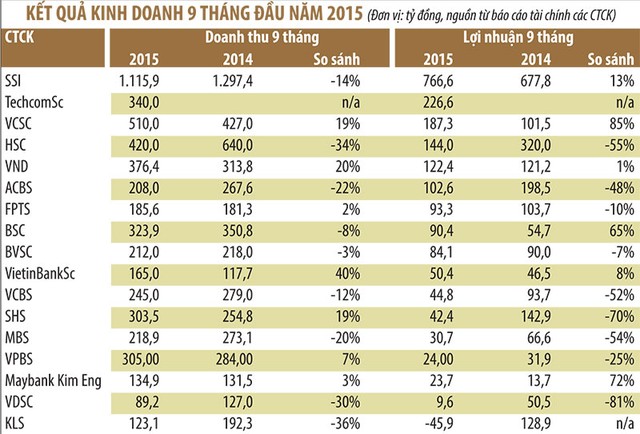

Kết quả kinh doanh 9 tháng đầu năm 2015 cho thấy, khá nhiều CTCK có lợi nhuận giảm mạnh so với cùng kỳ năm trước, như HSC, ACBS, VCBS, SHS, MBS, VDSC, tuy nhiên một số CTCK tăng trưởng mạnh như VCSC, BSC, SSI…

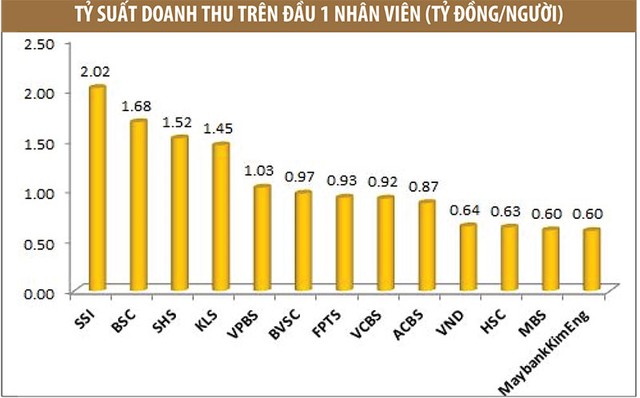

Trong số 16 CTCK nghiên cứu, chúng tôi không tìm thấy dữ liệu nhân sự của VCSC, VietinBankSc, TechcomSc. HSC hiện đang là CTCK có đội ngũ nhân sự đông nhất trong khối CTCK với 666 người (tăng 16% so với đầu năm), tiếp theo là VND (586 người, tăng hơn 100 người so với cùng kỳ năm trước), SSI (553 người), FPTS, SHS, VCBS, BVSC có hơn 200 nhân viên, trong khi KLS có 85 nhân viên.

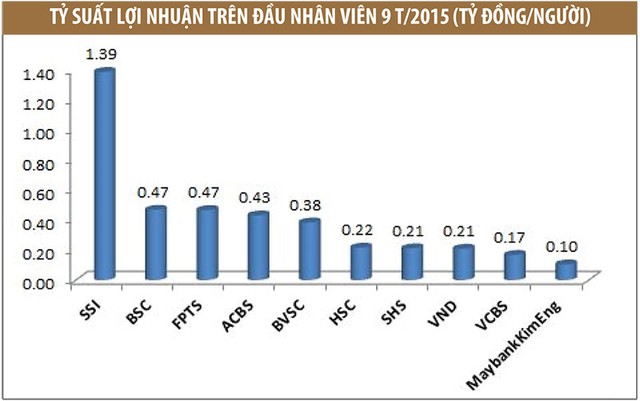

Còn nếu đánh giá hiệu quả lợi nhuận trên đầu 1 nhân viên, SSI đạt 1,39 tỷ đồng/người, BSC, FPTS đạt 470 triệu đồng/người, ACBS đạt 430 triệu đồng/người, BVSC đạt 380 triệu đồng/người, HSC, SHS, VND đạt 210 -220 triệu đồng/người… KLS là CTCK duy nhất trong nhóm nghiên cứu bị lỗ.

Các con số trên đã phần nào cho thấy khẩu vị rủi ro của từng CTCK. Các CTCK liên tục đẩy mạnh mở rộng như SSI, VPBS, VND, SHS, trong khi một số CTCK khác thận trọng hơn như HSC, FPTS, ACBS, VCBS, BVSC.

Xu hướng trong thời gian tới khi Việt Nam tham gia TPP và mở cửa thị trường tài chính, cũng như việc mở room CTCK lên 100% vào đầu tháng 9 vừa qua sẽ khiến cuộc cạnh tranh tại các CTCK ngày càng khốc liệt hơn.

Các CTCK nội địa không chỉ cạnh tranh với nhau mà sẽ phải cạnh tranh với các CTCK ngoại. Việc mở rộng là cần thiết, nhưng việc kiểm soát rủi ro để duy trì hiệu quả đang có và tránh đổ vỡ là điều các CTCK phải cân nhắc kỹ trước khi thực thi.