Bà có nhận xét gì về diễn biến của thị trường trái phiếu doanh nghiệp thời gian gần đây?

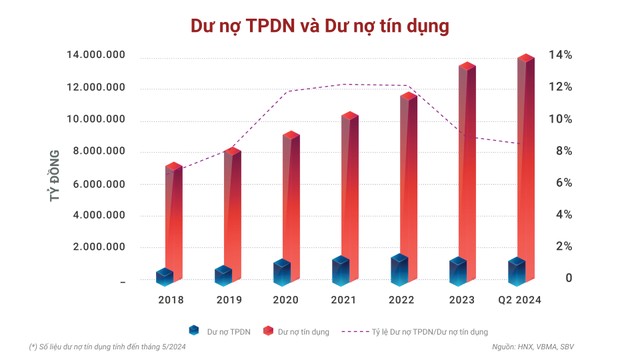

Thị trường trái phiếu doanh nghiệp (TPDN) đã phục hồi đáng kể trong thời gian gần đây. Tổng giá trị phát hành trong 7 tháng đầu năm ghi nhận sự gia tăng mạnh mẽ với 175 đợt phát hành riêng lẻ trị giá trên 168.000 tỷ đồng và 12 đợt phát hành ra công chúng trị giá khoảng 14.500 tỷ đồng, tăng 231% so với cùng kỳ năm trước. Đặc biệt, ngành ngân hàng và bất động sản vẫn duy trì vị thế dẫn đầu trong việc phát hành trái phiếu.

|

| Bà Nguyễn Thị Thu Hiền, Tổng giám đốc Công ty cổ phần Chứng khoán Kỹ Thương (TCBS) |

Mặc dù tình trạng chậm trả gốc và lãi trái phiếu vẫn còn diễn ra, tình hình đã cải thiện so với năm 2023. Theo ước tính của VIS Rating, lũy kế 7 tháng đầu năm 2024, có 14 mã trái phiếu trả chậm lần đầu, so với 175 mã trái phiếu trả chậm của cả năm 2023. Trên thị trường thứ cấp, thanh khoản cũng đã cải thiện rõ rệt, tổng khối lượng giao dịch trong tháng/tổng giá trị TPDN lưu hành duy trì ở mức trung bình 6 - 9%/tháng, cao hơn so với mức dưới 5% của năm 2023.

Có ba yếu tố chính giúp phục hồi thị trường TPDN: Một là, lượng phát hành trái phiếu ngân hàng tăng trở lại, điều này diễn ra khi các ngân hàng muốn tăng vốn cấp 2 để đáp ứng các tiêu chuẩn Basel II, đồng thời tận dụng lãi suất thấp để giảm chi phí vốn đầu vào trước áp lực lãi suất có thể tăng trong nửa cuối năm 2024; hai là, sự phục hồi rõ rệt của nền kinh tế Việt Nam đã làm tăng nhu cầu vốn trung và dài hạn của các doanh nghiệp ngoài nhóm ngân hàng; ba là, niềm tin của nhà đầu tư, bao gồm cả nhà đầu tư tổ chức và nhà đầu tư cá nhân đã quay trở lại và tham gia vào thị trường nhiều hơn.

|

Những diễn biến gần đây cho thấy các bên tham gia thị trường đã có sự thay đổi gì về khẩu vị, yêu cầu, điều kiện...?

Trong thời gian gần đây, các bên tham gia thị trường TPDN đã có một số thay đổi đáng kể.

Thứ nhất, kỳ hạn và lãi suất TPDN đều có xu hướng giảm. Lãi suất phát hành sơ cấp giảm chủ yếu đến từ mặt bằng lãi suất điều hành và lãi suất huy động nói chung của ngành ngân hàng đang ở mức thấp. Còn kỳ hạn giảm có nguyên nhân chính là khẩu vị rủi ro của thị trường nhìn chung đang ở ngưỡng thận trọng hơn.

Thứ hai, thay đổi trong khẩu vị và tiêu chí đầu tư. Nhà đầu tư hiện nay có xu hướng tìm đến các trái phiếu được phát hành bởi các tổ chức uy tín, có tình hình tài chính lành mạnh và lịch sử trả nợ đầy đủ, thông tin công bố rõ ràng và minh bạch; trái phiếu được phân phối bởi các tổ chức uy tín và cung cấp các giải pháp thanh khoản tốt hơn, thay vì chỉ tập trung vào lợi tức đầu tư nhận được như trước đây.

Thứ ba, nâng cao chất lượng trái phiếu. Các tổ chức phát hành đang cải thiện chất lượng trái phiếu thông qua việc nâng cao khả năng kinh doanh, cải thiện dòng tiền từ hoạt động kinh doanh và tăng cường khả năng tiếp cận các nguồn tài chính mới.

Trong đó, tôi kỳ vọng yếu tố thứ hai và thứ ba là các yếu tố có tính dài hạn và sẽ giúp thị trường phát triển lành mạnh, bền vững hơn trong tương lai.

Để hỗ trợ thị trường TPDN từng bước trở lại, theo bà, cần giải quyết những vấn đề gì?

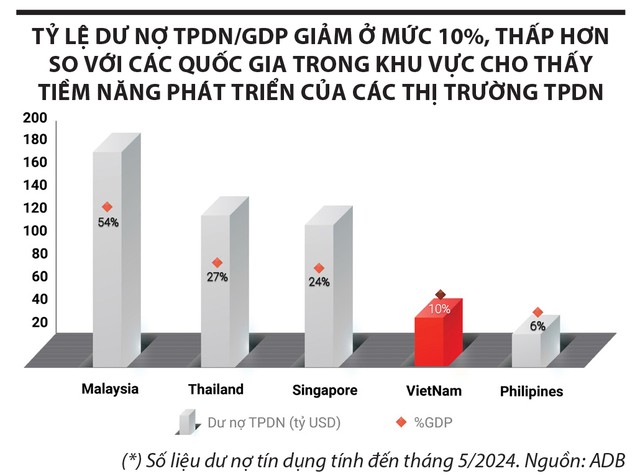

Để đạt mục tiêu tăng trưởng quy mô thị trường TPDN trong dài hạn (25% GDP vào năm 2025 và 25% GDP vào năm 2030), thị trường cần giải quyết được một số vấn đề tồn tại dưới đây:

Thứ nhất, tính thanh khoản của thị trường TPDN Việt Nam vẫn thấp dù tỷ trọng giao dịch thứ cấp đã cao hơn kể từ khi hệ thống giao dịch tập trung của HNX đi vào hoạt động. Khối lượng giao dịch thứ cấp hàng năm chiếm 10 - 15% tổng giá trị lưu hành là một con số rất khiêm tốn so với mức 40-50% ở các nước phát triển khu vực châu Á (Hàn Quốc, Singapore) và mức 70 - 80% ở Hoa Kỳ và EU.

Thứ hai, lượng trái phiếu phát hành ra công chúng chiếm tỷ trọng thấp trong tổng số dư trái phiếu đang lưu hành, dẫn tới sản phẩm cho nhà đầu tư không chuyên nghiệp, đặc biệt là nhóm nhà đầu tư cá nhân khá hạn chế. Sản phẩm trên thị trường chủ yếu là trái phiếu thường, chưa đa dạng về chủng loại và các sản phẩm cấu trúc để thu hút vốn đầu tư từ những nhà đầu tư có khẩu vị đa dạng hơn.

|

Thứ ba, ngân hàng vẫn chiếm tỷ trọng lớn trong nhóm nhà đầu tư tham gia thị trường, tỷ trọng nhà đầu tư là tổ chức tài chính phi ngân hàng và nhà đầu tư nước ngoài tham gia thị trường vẫn còn hạn chế do một số vướng mắc về chính sách đầu tư.

Thứ tư, dự thảo sửa đổi Luật Chứng khoán đang được gửi xin ý kiến các thành viên thị trường cho thấy thị trường TPDN sẽ được nâng lên một tầm cao mới khi các tiêu chuẩn với trái phiếu phát hành ra công chúng cao hơn rất nhiều (bắt buộc trái phiếu phải có tài sản bảo đảm hoặc bảo lãnh thanh toán của ngân hàng thương mại) và trái phiếu riêng lẻ sẽ chỉ là cuộc chơi của các nhà đầu tư chuyên nghiệp là tổ chức.

Trong bối cảnh này, cần sự nỗ lực từ cả phía nhà đầu tư, doanh nghiệp, các tổ chức cung cấp dịch vụ và cơ quan quản lý nhà nước để thị trường TPDN đạt được quy mô như mục tiêu đề ra.

Với nhóm giải pháp hỗ trợ nâng cao chất lượng hàng hóa đầu vào, theo tôi, cần đơn giản hóa, đẩy nhanh thủ tục phê duyệt khi doanh nghiệp đăng ký chào bán trái phiếu ra công chúng, trái phiếu chuyển đổi, trái phiếu kèm chứng quyền. Cần rà soát quy trình, thủ tục để giảm thời gian trái phiếu bị ngừng giao dịch khi đăng ký VSD, đăng ký niêm yết/giao dịch tập trung (ví dụ đã được phê duyệt cấp phép chào bán ra công chúng thì nên giảm thời gian/miễn thẩm định hồ sơ đăng ký niêm yết của chính tổ chức phát hành hay trái phiếu đó; hoặc chấp nhận kết quả xếp hạng tín nhiệm của các tổ chức xếp hạng uy tín nước ngoài, thúc đẩy thành lập các công ty xếp hạng tín nhiệm mới khi cả thị trường hiện giờ mới chỉ có 4 công ty xếp hạng tín nhiệm...)

Với nhóm giải pháp hỗ trợ nhà đầu tư tham gia đầu tư trái phiếu, cần điều chỉnh quy định giới hạn đầu tư của công ty bảo hiểm, quỹ đầu tư; xem xét thúc đẩy việc cấp phép thành lập một số loại quỹ như quỹ hưu trí, quỹ tương hỗ… để mở rộng tệp nhà đầu tư chuyên nghiệp là tổ chức; ưu đãi thuế phí giao dịch TPDN.

Bà nhìn nhận tiềm năng của thị trường TPDN Việt Nam ra sao, xu hướng thị trường sẽ phát triển như thế nào?

Tiềm năng của thị trường TPDN Việt Nam vẫn còn lớn khi dư nợ trái phiếu trên GDP vẫn ở mức thấp. Hiện tại, dư nợ trái phiếu toàn nền kinh tế chỉ duy trì ở mức 10% GDP và huy động vốn thông qua phát hành trái phiếu chỉ tương đương 8% so với huy động vốn thông qua vay ngân hàng. Hầu hết các doanh nghiệp vẫn phụ thuộc vào nguồn vốn tín dụng ngân hàng.

Chúng tôi dự báo xu hướng phát hành trái phiếu doanh nghiệp ra công chúng sẽ tăng mạnh, đặc biệt khi tính minh bạch thông tin và chất lượng nguồn cung trái phiếu ngày càng được cải thiện. Đây không chỉ là một sự tiến bộ, mà còn là bước đi tất yếu để thu hút lòng tin của nhà đầu tư.

Cuối cùng, không thể bỏ qua xu hướng phát triển trái phiếu xanh và bền vững. Với cam kết của Việt Nam đạt mục tiêu Net Zero vào năm 2050, thị trường trái phiếu xanh sẽ có cơ hội phát triển mạnh mẽ. Chúng tôi tin tưởng rằng, với sự hỗ trợ của các chính sách từ Chính phủ, các doanh nghiệp sẽ được khuyến khích mạnh mẽ để phát hành trái phiếu xanh, góp phần bảo vệ môi trường và thúc đẩy sự phát triển bền vững của đất nước.