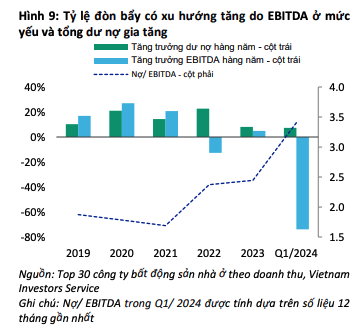

Tỷ lệ đòn bẩy ở mức cao

Trong quý I /2024, tỷ lệ đòn bẩy của các doanh nghiệp bất động sản nhà ở niêm yết có xu hướng tăng, với chỉ số Nợ/Lợi nhuận trước thuế, khấu hao và lãi vay (EBITDA) tăng lên mức 3,4x, từ mức nhỏ hơn 2x trong giai đoạn trước năm 2022, do lợi nhuận ở mức yếu và dư nợ gia tăng.

Khả năng trả nợ của các chủ đầu tư cũng duy trì ở mức yếu do dòng tiền hoạt động và nguồn tiền mặt suy giảm.

|

Tỷ lệ đòn bẩy của nhóm doanh nghiệp bất động sản nhà ở theo xu hướng tăng |

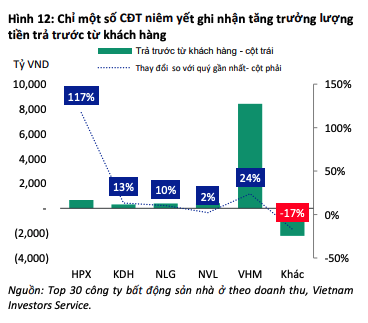

Các chủ đầu tư dựa một phần vào dòng tiền trả trước từ khách hàng để tài trợ cho việc phát triển dự án. Ví dụ, trong quý I/2024, các chủ đầu tư như Công ty cổ phần Vinhomes (VHM), Công ty cổ phần Đầu tư và Kinh doanh nhà Khang Điền (KDH), Công ty cổ phần Đầu tư Nam Long (NLG) và Công ty cổ phần Đầu tư Hải Phát (HPX) đã ghi nhận sự tăng trưởng đáng kể lượng tiền trả trước từ khách hàng. Tuy nhiên, phần lớn các chủ đầu tư còn lại đều ghi nhận tăng trưởng âm ở khoản mục này, do đó, sẽ cần nguồn vốn vay mới.

|

Chỉ một số chủ đầu tư niêm yết ghi nhận tăng trưởng lượng tiền trả trước từ khách hàng |

Trong bối cảnh này, VIS Rating cho rằng, nhu cầu nhà ở vẫn ở mức cao sẽ thúc đẩy doanh số bán hàng của các chủ đầu tư khi các dự án mới được mở bán. Trong quý I/2024, nhiều dự án mới được bán hết ngay khi ra mắt, các giao dịch trên thị trường thứ cấp hồi phục và giá nhà ở tiếp tục tăng tại Hà Nội và TP.HCM.

Sự phát triển nhanh chóng của tầng lớp trung lưu tại Việt Nam, mức thu nhập cải thiện, và xu hướng sử dụng bất động sản như phương tiện tích lũy tài sản là những động lực chính hỗ trợ mạnh nhu cầu nhà ở trong những năm tới.

Bên cạnh đó, khung pháp lý bất động sản mới sẽ hỗ trợ thúc đẩy tiến độ phát triển dự án và gia tăng nguồn cung nhà ở mới. Ba luật về bất động sản được phê duyệt có hiệu lực sớm từ ngày 1/8/2024 sẽ giúp đẩy nhanh phê duyệt pháp lý dự án và cải thiện nguồn cung từ 2025.

Tuy nhiên, trong số các chủ đầu tư niêm yết, chỉ một số ít như VHM, KDH và NLG có thể triển khai dự án mới và ghi nhận doanh số bán hàng đáng kể trong quý I/2024. Nhiều chủ đầu tư vẫn đang gặp khó khăn pháp lý với các dự án tại Hà Nội và TP.HCM, dẫn đến nguồn cung nhà ở mới suy giảm ở các thành phố lớn.

“Chúng tôi kỳ vọng chính phủ sẽ ban hành thêm hướng dẫn về luật mới trong một vài tháng tới, điều này sẽ giúp các chủ đầu tư giải quyết các vấn đề về xác định giá đất và quyền sử dụng đất, từ đó tiếp cận được nguồn tài chính cho việc phát triển dự án mới”, VIS Rating cho biết.

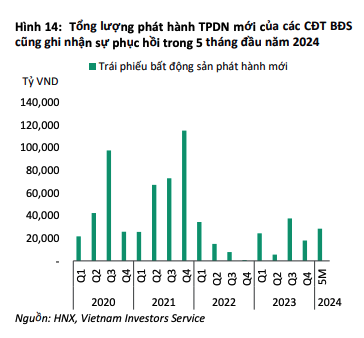

Khả năng tiếp cận vốn cải thiện

VIS Rating kỳ vọng dư nợ ngân hàng cho vay kinh doanh bất động sản sẽ tăng 16-18% trong năm 2024, tiếp nối đà tăng từ năm trước. Tổng lượng phát hành trái phiếu doanh nghiệp mới của các chủ đầu tư bất động sản cũng ghi nhận sự phục hồi trong 5 tháng đầu năm 2024, đạt 28.300 tỷ đồng, tăng 13% so với cùng kỳ, nhờ hưởng lợi từ tâm lý thị trường cải thiện.

|

Lượng phát hành trái phiếu doanh nghiệp mới của các chủ đầu tư bất động sản phục hồi |

Ngoài ra, các chủ đầu tư niêm yết đã công bố kế hoạch tăng vốn chủ sở hữu trong các kỳ đại hội cổ đông gần đây, trong bối cảnh định giá thị trường chứng khoán phục hồi từ đầu năm 2024.

“Nếu thành công, chúng tôi kỳ vọng khoảng 26.000 tỷ đồng vốn chủ sở hữu mới sẽ được huy động cho phát triển dự án hoặc để đáp ứng các nghĩa vụ nợ đáo hạn, lần lượt là: 75.000 tỷ đồng trong năm 2024 và hơn 90.000 tỷ đồng trong năm 2025 tại các doanh nghiệp niêm yết được chúng tôi theo dõi (bao gồm 30 doanh nghiệp bất động sản nhà ở niêm yết)”, VIS Rating cho biết.