Dù TTCK có vai trò là kênh dẫn vốn dài hạn, nhưng thực tế, các ngân hàng vẫn đang phải đảm trách phần không nhỏ trong nghĩa vụ này. Vấn đề sâu xa vẫn nằm ở câu chuyện thanh khoản thấp, khiến NĐT chưa thể đặt niềm tin lớn hơn vào TTCK.

Từ thực tế của TTCK Việt...

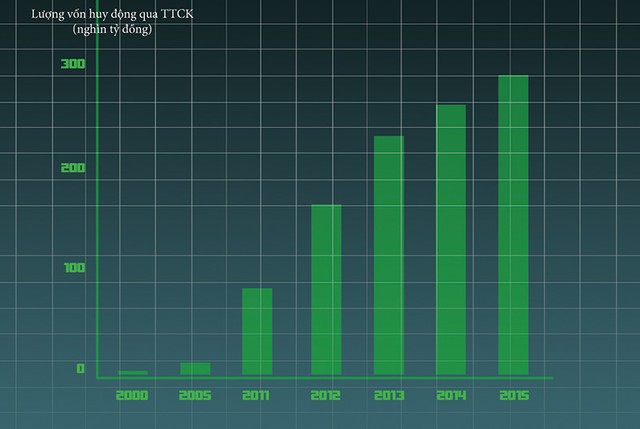

Vốn hóa TTCK Việt Nam hiện khoảng 60-65 tỷ USD, tương đương 32% so với mức GDP là 200 tỷ USD năm 2015. Thông thường, tại các nền kinh tế phát triển, vốn hóa thị trường tối thiểu phải tương đương hoặc hơn so với GDP.

Tại buổi thảo luận mới đây “Thị trường tài chính và huy động vốn” thuộc chuỗi các chủ đề thảo luận, lấy ý kiến cho diễn đàn Kinh tế tư nhân Việt Nam 2016 sẽ diễn ra ngày 3/6/2016, ông Johan Nyvene, Tổng giám đốc CTCP Chứng khoán TP. HCM (HSC) đánh giá, TTCK đã đáp ứng được phần nào nhu cầu huy động vốn của DN, nhưng trong khoảng 3-5 năm gần đây, thị trường khá ì ạch, thanh khoản chưa dồi dào, vốn hóa còn thấp.

Theo đo lường của HSC, năm 2014, giá trị giao dịch bình quân/ngày trên TTCK khoảng 3.000 tỷ đồng, tương đương 150 triệu USD; năm 2015 là 2.600 tỷ đồng, tương ứng 130 triệu USD; còn từ đầu năm 2016 đến nay vào khoảng 2.700 tỷ đồng, cũng tương đương 130 triệu USD.

Nếu so sánh 130 triệu USD giá trị giao dịch bình quân/ngày với số vốn hóa 65 tỷ USD của TTCK là rất nhỏ. Chính vì vậy, các NĐT khi tham gia thị trường họ có “nghi ngờ”, không đặt niềm tin lớn hơn vào thị trường. Họ ví TTCK là “chợ chứng khoán”, chỉ với vài món đồ, kém phong phú, ít người mua-bán thì khó có thể thuyết phục NĐT tham gia giao dịch.

Trên thực tế, các cơ quan chức năng như UBCK và các Sở GDCK đã và đang có những hành động tích cực để giúp thị trường đa dạng hơn, trong đó có việc đưa ra các sản phẩm mới, chuẩn bị cho giao dịch trong ngày, các sản phẩm chứng khoán phái sinh…Tuy nhiên, theo ông Johan, đó mới chỉ là công cụ hỗ trợ, còn bản chất của riêng thị trường cổ phiếu hiện nay vẫn đang “vắng khách”.

Theo thống kê của HSC, tại Việt Nam, trung bình năm qua, sự tham gia của tổ chức (bao gồm cả tổ chức nước ngoài) chiếm khoảng 15-17% giao dịch toàn thị trường, còn lại là các NĐT trong nước (chủ yếu là cá nhân). Vậy tìm kiếm người mua và người bán ở đâu? Theo ý kiến các thành viên tại buổi thảo luận, đó phải là những “cuộc chơi” lớn như các đợt IPO của DN lớn và người mua phải là các quỹ như quỹ hưu trí tự nguyện, quỹ bảo hiểm, quỹ đầu cơ (hedge fund)…

Chẳng hạn, các đợt IPO của những DN lớn như MobiFone, Vietnam Airlines, Vinatex… cần bên mua là các quỹ trong nước (các quỹ ngoại có thể chưa mặn mà với thị trường mới nổi như TTCK Việt Nam, chỉ các quỹ nhỏ, không bị ràng buộc quá khắt khe mới dám đầu tư vào - PV).

Ông Johan cho rằng, NĐT lớn phải là quỹ lớn. Tại Việt Nam, hiện quỹ hưu trí bắt buộc thuộc quản lý của Nhà nước, quỹ hưu trí tự nguyện thì chưa hình thành… Trong khi đó, nguồn tiền nhàn rỗi trong dân là rất lớn. Chỉ cần nhìn vào lượng kiều hối chính thức gửi về hàng năm là 10-12 tỷ USD, lượng vàng dự trữ ước đoán cả nghìn tấn… cho thấy, lượng tiền dồi dào đó vẫn chưa chảy vào TTCK và phần đông vẫn cho rằng “chứng khoán là cờ bạc”.

Đối với thị trường trái phiếu, nhiều ý kiến cho rằng, sự đa dạng và tính thanh khoản vẫn chưa đủ “chuẩn” để phát triển: trái phiếu phát hành chủ yếu vẫn là trái phiếu chính phủ, còn trái phiếu DN thì “mua xong không biết bán ở đâu?”.

Đại diện một quỹ đầu tư nhận định, Việt Nam là quốc gia hiếm hoi mà có trên 90% lượng trái phiếu được sở hữu bởi các ngân hàng. Điều này đặt ra câu hỏi: định giá trái phiếu Việt Nam có đúng so với chuẩn quốc tế, các NĐT khác có tham gia mua hay không?

“Thẳng thắn mà nói thì là không”, vị đại diện trên quả quyết.

Một bất cập khác được đưa ra, trái phiếu Việt Nam được phát hành bằng USD trên thị trường quốc tế có thể được giao dịch với lợi suất 6-7%. Các NĐT nước ngoài đến ngưỡng lợi suất thấp hơn thì họ sẽ không mua, nhưng các NĐT trong nước có muốn mua cũng không dễ. Năm 2015, lần đầu tiên Chính phủ bán cho Vietcombank 1 tỷ USD trái phiếu. Từ đó đến nay, chưa có thêm đợt huy động vốn ngoại tệ nào tại thị trường trong nước.

Về kênh huy động qua ngân hàng, mặc dù trong vài năm qua, cả hệ thống ngân hàng đã và đang tích cực xử lý nợ xấu, nhưng vấn đề cốt lõi là nguồn vốn và sử dụng vốn lại bị lệch pha. Chẳng hạn, DN bất động sản vay vốn ngân hàng thường là vay dài hạn. Trong khi thực tế, nhiều DN lấy nguồn vốn ngắn hạn tài trợ cho hoạt động dài hạn, dẫn đến tình trạng sản phẩm chưa kịp bán thì đã phải trả nợ, từ đó dễ mất khả năng thanh toán.

Ngoài ra, thông thường, các ngân hàng quản lý rủi ro bằng cách ưu tiên cho vay đối với DN lớn, còn DN vừa và nhỏ thì ở mức độ giới hạn. Ông Johan chia sẻ, khi trao đổi với những DN lớn, họ tiếp cận lãi suất rất thấp, chỉ khoảng 4-5%/năm. Chính vì vậy, các DN này thường không có động cơ tiếp cận thị trường vốn, ngoại trừ những DN có cổ đông chiến lược muốn mua vào và bán được với giá tốt. Đây chính là khúc mắc khiến cho nguồn vốn trên thị trường không được điều tiết đầy đủ.

... tìm “tay chơi” lớn ở đâu?

Đại diện Quỹ Eastspring cho rằng, vốn huy động từ 3 kênh trên có sự liên hệ với nhau và việc phân bổ vốn trong xã hội vẫn còn bất cập, môi trường hiện tại không khuyến khích NĐT chấp nhận rủi ro cao. Chẳng hạn, khi đầu tư cổ phiếu, mục tiêu ban đầu là dài hạn, nhưng khi giá cổ phiếu tăng đến tỷ lệ nào đó, lợi thế so sánh của DN không thể duy trì lâu dài, nên không khuyến khích được NĐT tiếp tục nắm giữ.

Có quỹ đầu tư có thể huy động được 600 tỷ đồng, nhưng chưa chắc đầu tư quá 5% vào cổ phiếu. Đó cũng là lý do họ đầu tư nhiều vào trái phiếu chính phủ mà ít đầu tư vào trái phiếu DN. Thực tế, có những DN định hướng phát triển 5 năm, nhưng kế hoạch của 5 năm sau đó lại không rõ ràng, thì không thể thuyết phục NĐT bỏ vốn. Do vậy, việc tài trợ vốn dài hạn đối với các quỹ thông thường, cái giá phải trả là rất cao để bù đắp rủi ro, nhất là môi trường không có thanh khoản.

Vị này cho biết thêm, thông thường, dòng tiền khối ngoại những tháng đầu năm rót vào TTCK cao, nhưng chỉ sau khoảng 6-7 tháng, khi đạt tỷ lệ lợi nhuận nhất định, thì họ rút vốn. Các năm sau cũng lặp lại chu kỳ như vậy, vì theo họ, nếu để tiền ở thị trường Việt Nam không chắc lợi thế được duy trì lâu dài. Do vậy, điều cần cho thị trường bây giờ là chính sách phân bổ nguồn vốn như thế nào để giúp DN phát triển, tạo môi trường đầu tư, khuyến khích NĐT có thể chấp nhận rủi ro hơn.

Theo ý kiến của đại diện một ngân hàng, các DN đều có cơ hội như nhau trong tiếp cận vốn thông qua kênh ngân hàng và thị trường vốn. Điểm cần lưu ý là hiện định mức tín nhiệm của Việt Nam đang thấp hơn 7-8 bậc so với một số nước trong khu vực, đây là một vấn đề nghiêm trọng.

Tại một số nước, DN vay vốn kinh doanh với lãi suất chỉ 5-6%/năm, dài hạn thậm chí 2-3%/năm, trong khi ở Việt Nam vẫn vay với lãi suất 10-12%/năm, cá biệt có DN phải vay lãi suất 14-16%/năm cho thấy, Việt Nam vẫn chưa có sức cạnh tranh trong thu hút vốn.

Từ trước đến nay, câu chuyện định mức tín nhiệm chưa được các DN quan tâm đúng mực và cho rằng đây là trách nhiệm của Chính phủ. Điều này không đúng, đây là câu chuyện của toàn dân cần quan tâm. Bởi nếu định mức tín nhiệm của Việt nam cao thì dòng vốn vào sẽ dồi dào, đối tượng hưởng lợi tất nhiên có cả DN tư nhân. Do vậy, để tạo năng lực cạnh tranh trong dài hạn thì cần phải nâng cao định mức tín nhiệm.

Bên cạnh câu chuyện huy động vốn trên TTCK và ngân hàng dành cho các DN lớn và các DN niêm yết, thì giải pháp để các DN vừa và nhỏ, DN khởi nghiệp có thể tiếp cận nguồn vốn cũng được đặt ra tại buổi thảo luận.

Đại diện một DN huy động vốn thành công trên TTCK cho biết, giai đoạn mới thành lập, công ty cũng gõ cửa nhiều nhà băng để xin tài trợ cho các dự án, nhưng không được quan tâm. Công ty vẫn kiên trì và nâng cao hơn nữa về vấn đề minh bạch hóa thông tin, tranh thủ cơ hội tốt trên thị trường để tiến hành niêm yết, tổ chức các buổi giới thiệu cơ hội đầu tư vào công ty… kết quả, công ty huy động hơn 3.000 tỷ đồng, hơn 1/3 trong đó là tiền mặt.

Theo thống kê của Hiệp hội Doanh nhân trẻ Việt Nam, có khoảng 10.000 DN tư nhân, trong đó chưa quá 30% DN có kiểm toán, đồng thời chưa có thống kê cụ thể có bao nhiêu DN có đủ tự tin giới thiệu, thuyết trình chuyên nghiệp về cơ hội đầu tư vào DN mình. Đây cũng là điều trăn trở mà các DN, chuyên gia tham dự buổi thảo luận cho rằng, Chính phủ cần có giải pháp, từ đó mới có thể thuận lợi trong việc huy động vốn của DN.