Dư nợ vay của doanh nghiệp SME ở mức thấp

Phát biểu tại Hội thảo “Đổi mới dịch vụ và sản phẩm tài chính ngân hàng dành cho các doanh nghiệp vừa và nhỏ tại Việt Nam” diễn ra ngày 24/7 do S&P Global, Tổ chức Tài chính Quốc tế (IFC) và FiinGroup tổ chức, ông Nguyễn Hữu Hiệu, Tổng giám đốc FiinGroup cho biết, tại Việt Nam khối doanh nghiệp SME có vai trò rất quan trọng.

Thống kê cho thấy, có đến 85% doanh nghiệp tại Việt Nam là doanh nghiệp SME, tổng doanh thu của nhóm này đóng góp khoảng 70% GDP cả nước, tuy nhiên các doanh nghiệp SME chưa tiếp cận tài chính thoả đáng. Tổng dư nợ khối này chỉ chiếm 9% tổng dư nợ các định chế tài chính dành cho doanh nghiệp, trong khi SME đang tạo ra 30% việc làm, khoảng 5 triệu công ăn việc làm từ khối này.

“Đại dịch Covid-19 được ví như một cơn bão, khi bão đi qua cây cổ thụ bị xô đổ nhưng những đám bụi sẽ hồi phục, đó là hình ảnh so sánh khi doanh nghiệp SME linh hoạt, ứng biến với hoàn cảnh. Để cải thiện phát triển đòi hỏi các doanh nghiệp cách làm mới, sáng tạo trong ứng dụng triển khai đặc biệt trong phát triển công nghệ, trí tuệ nhân tạo. Tuy nhiên, các doanh nghiệp SME đang có một khoảng trống nhu cầu tài chính lên tới 24 tỷ USD chưa được đáp ứng. Đó là một con số lớn, nếu được đáp ứng một phần trong số đó sẽ tạo hiệu ứng tốt cho doanh nghiệp SME, thúc đẩy xuất khẩu, tạo công ăn việc làm, an sinh xã hội”, ông Hiệu cho hay.

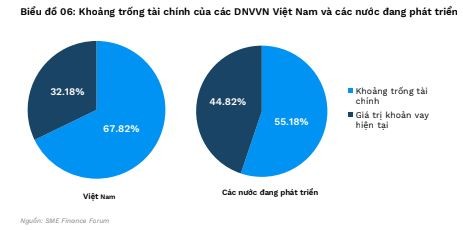

Theo FiinGroup, khoảng trống tài chính của doanh nghiệp SME Việt Nam hiện gấp 2,11 lần mức cho vay với khối này, trong khi tại các nước đang phát triển chỉ cao hơn 1,23 lần.

|

Doanh nghiệp vừa và nhỏ Việt Nam khó khăn trong tiếp cận vốn vay. |

Sau đại dịch Covid-19, nền kinh tế Việt Nam đang trong quá trình phục hồi, cùng với nhiều thay đổi về chính sách. Các doanh nghiệp SME cũng đang từng bước khôi phục lại hoạt động kinh doanh và hoạt động đầu tư của mình. Để phát triển và mở rộng các hoạt động sản xuất - kinh doanh cũng như nâng cao tính cạnh tranh nhằm hội nhập mạnh mẽ vào chuỗi cung ứng toàn cầu, các doanh nghiệp SME luôn có nhu cầu tiếp cận tài chính chính thức. Tuy nhiên, các sản phẩm hiện tại của các ngân hàng phần nào chưa đáp ứng được các nhu cầu tiếp cận tài chính của khối SME.

Ông Damien Jacotine, Giám đốc thương mại khu vực châu Á - Thái Bình Dương S&P Global nhận định, Việt Nam có số lượng lớn doanh nghiệp SME, đóng góp tích cực cho phát triển nền kinh tế và nhu cầu tín dụng của họ cao. Bên cạnh các kênh ngân hàng truyền thống, doanh nghiệp có thể tiếp cận qua kênh tài chính số với các giải pháp tài chính giúp họ vượt qua khủng hoảng, thúc đẩy tăng trưởng.

S&P Global làm việc chặt chẽ với các đơn vị, có tín hiệu cảnh báo sớm đưa ra khuyến nghị thoả đáng về các rủi ro cho khách hàng cũng như các cơ hội tốt trên thị trường.

|

Khoảng trống tài chính của doanh nghiệp vừa và nhỏ Việt Nam |

Bốn khó khăn của doanh nghiệp SME Việt Nam

Chia sẻ tại hội thảo, ông Nguyễn Minh Tú, Giám đốc điều hành điều hành khối thông tin doanh nghiệp, FiinGroup cho hay, có gần 80% doanh nghiệp tại Việt Nam đăng ký hoạt động là SME, tổng doanh thu chiếm 70% GDP cả nước. Khối này đóng góp vào 7% tổng kim ngạch xuất nhập khẩu của Việt Nam với hơn 1 triệu tỷ đồng, tạo ra nhiều công ăn việc làm.

Đa phần các doanh nghiệp SME phân bổ tại các thành phố lớn như Hà Nội, TP.HCM, Bình Dương, Đồng Nai. Các ngành đang hoạt động chính liên quan đến bán buôn và bán lẻ, một số ngành khác thu hút như khoa học công nghệ, xây dựng…

“Trong quá trình hoạt động, doanh nghiệp SME Việt Nam gặp 4 khó khăn chính. Thứ nhất là tiếp cận tài chính, có đến 67% nhu cầu vốn của doanh nghiệp SME chưa được đáp ứng. Thứ hai, khó khăn trong tiếp cận khách hàng mới, sau Covid-19 việc trực tiếp gặp khách và thúc đẩy thương mại truyền thống không còn hiệu quả. Thứ ba, thiếu công cụ quản trị rủi ro. Thứ tư là môi trường kinh doanh, chính sách”, ông Nguyễn Minh Tú cho hay.

Giai đoạn 2020-2022, đại dịch Covid- 19 tác động mạnh mẽ đến nền kinh tế, các doanh nghiệp chịu ảnh hưởng nặng nề. Trong đó, các doanh nghiệp SME khó khăn về tài chính, đặc biệt doanh nghiệp ngành giải trí, du lịch... Năm 2023, các doanh nghiệp hoạt động trong kinh doanh bất động sản gặp khó khăn khi thị trường này phục hồi chậm.

Thực tế, doanh nghiệp lớn có khả năng tiếp cận vốn lớn hơn so với SME và nguồn vốn được phân bổ trung và dài hạn đồng đều hơn, trong khi SME chủ yếu tiếp cận vốn vay ngắn hạn. Tỷ lệ dư nợ của các ngân hàng cho doanh nghiệp chỉ 9% là khối SME, còn hơn 90% cung cấp vốn cho doanh nghiệp lớn.

Bà Phạm Thị Thanh Huyền, cán bộ quản lý chương trình phát triển cơ sở hạ tầng tài chính Việt Nam và Campuchia, IFC cho rằng, cần đa dạng hoá các sản phẩm tài chính cho doanh nghiệp SME. Đồng thời, cần nâng cao chất lượng dữ liệu cho thẩm định khách hàng. Khi có dữ liệu đầy đủ, doanh nghiệp sẽ thuận lợi trong giải quyết nhu cầu tài chính. Dữ liệu và phân tích dữ liệu là yếu tố không thể thiếu trong tài chính số.

Đại diện IFC đề xuất một số giải pháp đề nâng cao tài chính bao trùm cho doanh nghiệp SME Việt Nam, bao gồm: Cải thiện hệ thống cơ sở hạ tầng tài chính, tạo môi trường thuận lợi cho chuyển đổi số ngành ngân hàng; đa dạng hóa sản phẩm cho vay để phù hợp với bản chất kinh doanh của doanh nghiệp; đa dạng hóa các tổ chức tài chính; tận dụng và tối ưu hóa công nghệ trong hoạt động cho vay…