Sẽ có biến động?

Từ đầu năm 2020 tới nay, thị trường đã trải qua 7 phiên đáo hạn phái sinh, trong đó có 3 phiên tháng 4, tháng 5 và tháng 7 biến động mạnh.

Trong phiên đáo hạn hợp đồng VN30F2004 ngày 16/4, chỉ số VN30 trước phiên ATC đang giảm 1,3 điểm bất ngờ tăng trở lại 3,77 điểm trong phiên này. Thị trường tập trung kéo các cổ phiếu trụ như SAB tăng 3,01%, GAS tăng 1,2%, PLX tăng 2,76%, VJC tăng 4,69%, VRE tăng 1,53%…

Diễn biến chỉ số VN30 trong 7 lần hợp đồng tương lai chỉ số đáo hạn từ đầu năm.

Nhờ việc kéo chỉ số cơ sở phiên ATC, giá tính lời và lỗ của nhà đầu tư giao dịch trong đợt này đã được điều chỉnh khá mạnh theo giá đóng cửa.

Tại phiên đáo hạn hợp đồng VN30F2005 ngày 21/5, trước khi bước vào phiên giao dịch ATC, điểm của VN30F2005 là 807,5 điểm, tiếp tục bám sát chỉ số cơ sở VN30.

Tuy nhiên, khi phiên ATC khớp lệnh, chỉ số VN30F2005 tăng trần 864 điểm, cao hơn 48,45 điểm so với mức giá đóng cửa của chỉ số VN30 là 815,55 điểm. Như vậy, nhà đầu tư đang nắm giữ vị thế bán sẽ chịu lỗ lớn nếu đặt lệnh đóng vị thế trong phiên ATC.

Tương tự, trong phiên đáo hạn hợp đồng tháng 7/2020 (VN30F2007), phiên ATC xuất hiện lượng mua lớn nhắm vào các cổ phiếu vốn hoá lớn để tác động lên chỉ số.

Giá nhiều cổ phiếu trước phiên ATC đang ở mức tham chiếu hoặc giảm, nhưng bất ngờ tăng vọt như SAB tăng 0,78%, VHM tăng 0,49%, VIC tăng 2,76%, VNM tăng 1,29%, TCB tăng 1,94%, MSN tăng 2,33%, VRE tăng 2,25%, HPG tăng 1,96%, VJC tăng 3,96%… Chính những cổ phiếu trụ tăng như vậy đã khiến chỉ số VN30 tăng mạnh hơn 8 điểm.

Có thể thấy, trong những phiên đáo hạn hợp đồng tương lai mà giá biến động mạnh, thông thường sẽ thấy biến động mạnh của chỉ số cơ sở.

Kể từ đầu năm tới nay, thị trường đã trải qua 7 lần đáo hạn hợp đồng phái sinh. Trong đó, biến động mạnh nhất là các tháng 4, tháng 5 và tháng 7. Trong khi đó, các tháng còn lại biến động không quá lớn.

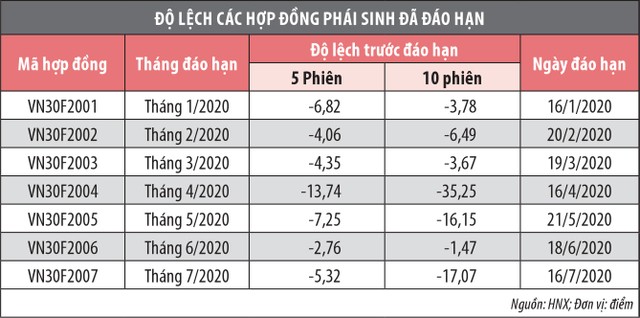

Đặc điểm của thị trường phái sinh trước ngày biến động mạnh là độ lệch giữa thị trường cơ sở và thị trường phái sinh thường khá lớn và kéo dài trước ngày đáo hạn.

Diễn biến độ lệch giữa hợp đồng phái sinh VN30F2008 và chỉ số cơ sở VN30.

Cụ thể, giá hợp đồng tháng 4 (VN30F2004) thấp hơn 35,25 điểm đối với chỉ số VN30 trước 10 phiên đáo hạn, thấp hơn 13,74 điểm so với chỉ số VN30 trước 5 phiên đáo hạn.

Trong hợp đồng đáo hạn tháng 5 (VN30F2005), giá thấp hơn chỉ số VN30 là 16,15 điểm trước 10 phiên đáo hạn, thấp hơn 7,25 điểm so với chỉ số VN30 trước 5 phiên đáo hạn.

Đối với hợp đồng đáo hạn tháng 7 (VN30F2007), chỉ số phái sinh thấp hơn chỉ số VN30 là 17,07 điểm trước 10 phiên đáo hạn, thấp hơn 5,32 điểm so với chỉ số VN30 trước 5 phiên đáo hạn.

Như vậy, càng gần thời điểm đáo hạn, độ lệch giữa phái sinh và cơ sở càng lớn, điều này tạo nên cơ hội kinh doanh chênh lệch chỉ số.

Bởi vì, hợp đồng phái sinh trước ngày đáo hạn có thể giao dịch tách xa với chỉ số cơ sở VN30, tuy nhiên về ngày đáo hạn hai chỉ số có xu hướng hợp thành 1 và sẽ lấy điểm chỉ số VN30 để tính lời/lỗ cho nhà đầu tư nắm vị thế tới ngày đáo hạn.

Chính vì yếu tố cơ bản như vậy, cộng với trước thời điểm đáo hạn mà chỉ số phái sinh và cơ sở cách xa đã tạo động cơ cho dòng tiền đầu cơ thực hiện và tạo nên những phiên biến động khó lường trong ngày đáo hạn.

Kể từ đầu năm tới nay, chỉ số cơ sở VN30 trong 7 phiên đáo hạn đều có biến động lớn. Tuy nhiên, trong phiên đáo hạn, biến động có thể cùng chiều hoặc ngược chiều xu hướng, các phiên sau đó chỉ số lại có xu hướng quay về xu hướng ban đầu hoặc tăng, hoặc giảm.

Như vậy, có thể thấy độ nhiễu trong phiên đáo hạn phái sinh thường được thị trường điều chỉnh trong các phiên sau đó.

Thông thường, biến động thị trường phái sinh thường dựa trên cơ sở độ lệch lớn giữa hai thị trường cơ sở và phái sinh.

Sau đó, tuỳ vào tình hình mà chứng khoán cơ sở hoặc chứng khoán phái sinh gây biến động giá/điểm trong phiên ATC. Trong khi đó, các phiên giao dịch ATO, phiên liên tục trong ngày đáo hạn thường không có diễn biến bất ngờ.

Bởi lẽ, tổng khối lượng mua, bán trong phiên định kỳ xác định giá đóng của của 15 phút cuối ngày sẽ căn cứ vào giá đóng cửa để tính lời, lỗ cho nhà đầu tư (các nhà đầu tư không đóng, mở vị thế trong phiên ATC sẽ căn cứ vào điểm số của VN30 cuối phiên để thanh toán lãi, lỗ).

Điều này dễ tạo nên sự thao túng thông qua chỉ số cơ sở VN30, hoặc thông qua chỉ số phái sinh tháng đáo hạn ở đợt khớp lệnh ATC.

Trong tháng này, hợp đồng phái sinh tháng 8 sẽ đáo hạn ngày 20/8. Tuy nhiên, tính tới thời điểm hiện tại, độ lệch giữa phái sinh và cơ sở đang tương đối thu hẹp theo thời gian.

Việc chênh lệch không quá lớn sẽ ít tạo động lực cho dòng tiền đầu cơ, thao túng như các tháng 4, tháng 5 và tháng 7.

Nên sớm thay đổi cách tính giá đáo hạn

Để xác định giá thanh toán cuối cùng của hợp đồng tương lai, TTCK Đài Loan quy định đó là giá chỉ số trung bình cộng đơn giản của chỉ số cơ sở trong 30 phút giao dịch cuối cùng trước khi thị trường đóng cửa.

Tại Thái Lan, giá thanh toán cuối cùng của hợp đồng tương lai chỉ số SET50 là giá trung bình của chỉ số SET50 được lấy trong 15 phút trước khi đóng cửa, sau khi loại đi 3 giá giá trị lớn nhất và 3 giá trị thấp nhất.

Theo Quy tắc thanh toán bù trừ của Sở Giao dịch hợp đồng tương lai Trung Quốc (CFFEX), giá thanh toán cuối cùng hợp đồng tương lai chỉ số CSI 300 là giá trung bình số học của chỉ số CSI 300 trong 2 giờ giao dịch cuối cùng vào ngày giao dịch cuối cùng nhằm ngăn chặn nguy cơ thao túng thị trường.

CFFEX được quyền điều chỉnh giá thanh toán cuối cùng của hợp đồng tương lai chỉ số chứng khoán theo điều kiện thị trường.

Tại TTCK Hồng Kông, giá thanh toán cuối cùng của hợp đồng tương lai được xác định là giá trung bình 5 phút cuối trước khi đóng cửa.

Như vậy, có thể thấy, nhiều thị trường phái sinh hợp đồng tương lai trên thế giới dùng giá trung bình, cũng như kéo dài thời gian tính giá trung bình để hạn chế việc thao túng, cũng như làm giá trong phiên ATC.

Việt Nam cũng nên sớm áp dụng theo các thị trường phát triển, các TTCK lâu đời hơn bằng việc áp dụng quy định tính giá trung bình, loại bỏ các giá đột biến và kéo dài thời gian tính giá trung bình.

Điều này sẽ làm cho việc tháo túng khó khăn hơn, cũng như mất nhiều chi phí hơn, giúp các phiên đáo hạn ít biến động bất thường và nhà đầu tư yên tâm hơn khi đầu tư phái sinh những ngày chuẩn bị đáo hạn.