Chu kỳ tâm lý, cái gốc của chu kỳ kinh tế

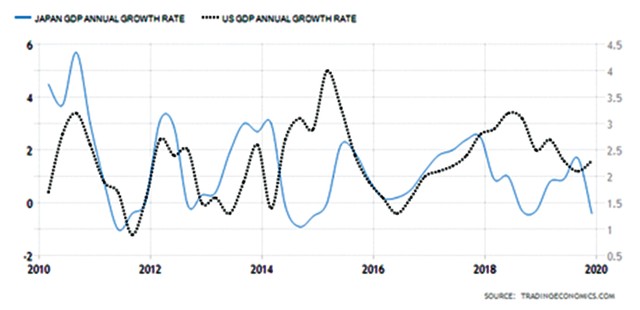

Theo nhà đầu tư vĩ đại Charlie Munger, kinh tế học thực ra là môn học về tâm lý hành vi và trên thực tế, việc hạ lãi suất xuống dưới mức -0,1% vào năm 2016, tích cực bơm tiền vào nền kinh tế không làm cải thiện bức tranh tăng trưởng trong dài hạn của Nhật Bản.

GDP của nước này trong năm 2019 chỉ tăng trưởng 0,4%.

Có thể thấy, nhiều lý thuyết được tận dụng triệt để và áp dụng hoàn hảo vào nền kinh tế lại không tạo ra những kết quả dẫn truyền như trong lý thuyết.

Tăng trưởng kinh tế của Nhật bản và Mỹ giai đoạn 2010 - 2020.

Vì các lý thuyết về mặt vĩ mô được phân tích khá nhiều theo lối suy diễn, ngoại suy, trong đó không tồn tại vấn đề tâm lý con người. Ðây cũng là khởi điểm và kết thúc cho mọi vấn đề liên quan tới kinh tế và là bản chất của tất cả các vấn đề xung quanh cuộc sống.

Gần đây, Tổng giám đốc Viettravel, ông Nguyễn Quốc Kỳ cho rằng, cần xử lý tận gốc vấn đề khủng hoảng của ngành du lịch bằng cách giải quyết khủng hoảng tâm lý, vì giảm 50% giá vé tour du lịch trong khi tâm lý lo sợ đang bao trùm toàn thế giới cũng không có nhiều ý nghĩa.

Nếu truyền tải được thông điệp Việt Nam an toàn với dịch thì tình trạng sẽ cải thiện tốt hơn là giải bài toán kích cầu bằng giảm giá.

Trong lĩnh vực đầu tư, lòng tham (khi hưng phấn) và nỗi sợ hãi là chất liệu nền trong tâm trí của các nhà đầu tư.

Nhà quản lý quỹ Horward Marks ví sự biến động này như một con lắc dao động quanh điểm cân bằng từ vị trí cực tiểu (tận cùng của nỗi sợ) tới cực đại (hưng phấn bất chấp).

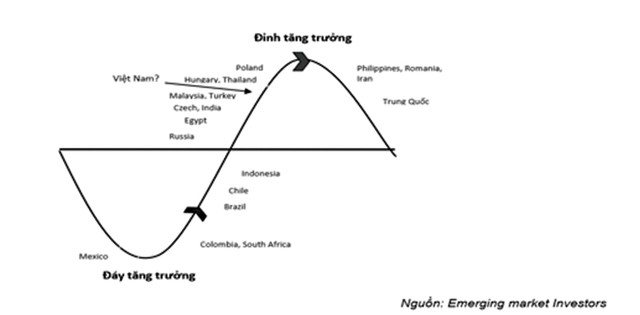

Giai đoạn kinh tế hiện đại của các nền kinh tế mới nổi.

Con lắc này hiếm khi ở vị trí cân bằng nên thị trường nhìn chung lúc nào cũng biến động.

Nhà giao dịch sẽ cố gắng phân tích, nhận định và phản ứng với sự dao dộng của con lắc nhằm chiến thắng được phần còn lại, vì họ cho rằng có thể tách mình ra khỏi đám đông này khi thấy được thời điểm cần thiết.

Họ làm giàu bằng việc lặp đi lặp lại hành động này, phần đông khác không phản ứng kịp hoặc không thể nhất quán và đã “rời bỏ cuộc chơi”.

Tính chu kỳ là hiện hữu, nhưng rất khó để xác định được bằng cách dùng các nhân tố định lượng, vì đây là vấn đề thuộc tâm lý.

Xét trên góc độ ngành nghề kinh doanh, một số ngành được xác định có tính chu kỳ cao là ngân hàng, vật liệu xây dựng (sắt, thép, xi măng, tôn mạ…), xây dựng, bất động sản…

Nếu không xảy ra sự kiện dịch cúm Covid-19, ngành bất động sản vẫn rơi vào tình trạng khó khăn.

Theo số liệu của Cục Quản lý đăng ký kinh doanh (Bộ Kế hoạch và Ðầu tư), năm 2019, lĩnh vực bất động sản có số lượng doanh nghiệp tạm dừng hoạt động hoặc bị giải thể cao nhất, với 598 doanh nghiệp bất động sản đăng ký tạm dừng hoạt động, tăng 36,8% và 686 doanh nghiệp bất động sản giải thể, tăng 39,4%, so với năm 2018.

Bên cạnh việc phát triển dự án sai phân khúc, nguồn cung vượt quá nhu cầu ở thực sự, nhu cầu đầu tư, giao dịch chênh giá quá lớn thì việc siết lại chính sách tín dụng của ngành ngân hàng cũng tác động tiêu cực tới ngành bất động sản.

Theo thống kê của Bộ Xây dựng, tổng số giao dịch nhà đất thành công trên cả nước năm 2019 là 83.136, giảm 26,1% so với năm 2018; trong đó, bất động sản du lịch nghỉ dưỡng chỉ có 6.280 giao dịch, giảm 20% so với năm 2018.

Xét trên góc độ rộng hơn là nền kinh tế, mọi việc trở nên phức tạp hơn, tuy nhiên theo nhà quản lý quỹ phòng hộ Ray Dalio, có thể tóm gọn lại theo 2 yếu tố là thu nhập và chi tiêu.

Nguyên tắc đơn giản: thu nhập của người này là chi tiêu của người khác và ngược lại. Nền kinh tế diễn ra hàng tỷ giao dịch như vậy giữa các đối tượng đa dạng từ cá nhân, doanh nghiệp cho tới Chính phủ…

Khi chi tiêu vượt quá thu nhập, tức năng suất lao động tăng chậm hơn tốc độ chi tiêu thì cần một lượng tín dụng lớn để bù đắp.

Nhu cầu chi tiêu tăng cao đẩy giá cả của đồng tiền, tức lãi suất tăng cao trong bối cảnh thu nhập không đủ để bù đắp.

Lúc này, việc mất khả năng thanh toán lãi cùng nợ gốc diễn ra hàng loạt, mặt bằng lãi suất tiếp tục tăng cao cũng đẩy các doanh nghiệp vào tình trạng khó khăn tương tự, khủng hoảng tín dụng từ đó diễn ra và đây là một trong những nguồn gốc của chu kỳ kinh tế.

Như vậy, chu kỳ kinh tế sinh ra từ chu kỳ nợ và bắt nguồn từ tâm lý lạc quan quá mức trong chi tiêu, đầu tư... của con người.

Bản thân việc vay nợ tức là sử dụng trước khả năng tạo ra thu nhập trong tương lai, của cải tạo ra trong tương lai sẽ quay lại để trả nợ, rất nhiều chu kỳ nợ ngắn sẽ tạo ra một chu kỳ dài hạn trong nền kinh tế.

Lúc này, vai trò của các ngân hàng trung ương sẽ là chiếc phanh hãm, tác động đến nền kinh tế thông qua cắt giảm cung tiền, hạn chế tăng trưởng tín dụng… nhằm tránh những bong bóng tài sản, ngăn không cho nền kinh tế đi vào vòng lặp chu kỳ hoặc ít nhất kéo dài chu kỳ tăng trưởng của nền kinh tế.

Về mặt bản chất là vậy và trên thực tế, có những dấu hiệu để xác nhận nền kinh tế đang nằm ở đâu, như chính sách tài khóa, chính sách tiền tệ đang mở rộng hay thắt chặt, lạm phát, lãi suất điều hành, lợi suất trái phiếu chính phủ, giá cả hàng hóa cơ bản…

Xét theo những dấu hiệu này thì một số tổ chức đánh giá Việt Nam đang ở giai đoạn tiền tăng trưởng (tức chuẩn bị đi sang giai đoạn tăng trưởng mạnh).

Một số tổ chức khác cũng dự đoán nền kinh tế Việt Nam sẽ còn tiếp tục tăng trưởng kéo dài khi chính sách tiền tệ, chính sách tài khóa vẫn đang hỗ trợ tăng trưởng, chỉ số PMI vẫn trên mốc 50 điểm và tâm lý tiêu dùng của hộ gia đình ổn định, kinh tế tư nhân được thúc đẩy để san bằng khoảng cách với khu vực FDI…

Thị trường chứng khoán vì thế sẽ tiếp tục được hưởng lợi từ sự tăng trưởng này.

Dẫu vậy, chứng khoán trong nước gần như đi ngang trong gần 2 năm qua, dù lợi nhuận của toàn bộ các công ty niêm yết vẫn tăng trưởng tốt.

Con lắc VN-Index ngắn hạn đang dao động quanh vùng 880 - 1.020 điểm, dài hạn quanh vùng 235 -1.200 điểm và hầu như sẽ không thể xác định vị trí tiếp theo dựa trên tình hình dịch bệnh kéo dài, tâm lý hoang mang tiếp tục lan tỏa toàn thị trường.

Nếu không xác định được các vấn đề rất căn bản tác động tới hoạt động kinh doanh của doanh nghiệp, nhà đầu tư rất dễ rơi vào hai dạng rủi ro mà nhà kinh tế Horward Marks đã đề cập: sợ đánh mất cơ hội (quá thoải mái với rủi ro) và sợ mất tiền (quá hoang mang với rủi ro).

Cảm xúc ban đầu sẽ dẫn dắt các cảm xúc tiếp theo và dẫn tới những suy luận logic bị dẫn dắt bởi các cảm xúc phục vụ cho việc hợp lý hóa các quyết định. Kết quả là thường đưa ra các quyết định sai lầm (tâm lý mỏ neo).

Ứng dụng tính chu kỳ như thế nào?

Thực ra, tính chu kỳ luôn hiện hữu, nhưng để dự đoán, hưởng lợi từ chu kỳ này là điều rất khó. Hiểu quy luật, sự tồn tại của tính chu kỳ giúp nhà đầu tư giữ được thái độ bình tĩnh, tránh sự lạc quan thái quá, vì “cây không thể mọc lên tận trời xanh” hoặc bi quan tận cùng như sắp tới ngày tận thế.

Ngành ngân hàng, bảo hiểm… vốn là những định chế ưa thích của nhà đầu tư huyền thoại Warren Buffett cũng đã trải qua rất nhiều chu kỳ kinh tế để tồn tại và phát triển mạnh mẽ tới ngày nay.

Chu kỳ là điều tất yếu nên không ai có thể tránh né được, điều cần làm là cố gắng “sống khỏe” qua các chu kỳ.

Việc chấp nhận thất bại là một phần của những thành công lớn là điều cần trải qua trong quá trình kinh doanh, đầu tư.

Vì thất bại mang trong mình “hạt mầm” của thành công và ngược lại. Không thể nào tham gia vào công việc đầu tư với một tâm thế chỉ muốn “tham gia vào những bữa tiệc”, nhà đầu tư thực sự sẽ không biết khi nào bữa tiệc sẽ diễn ra, nhưng phải đảm bảo rằng họ có mặt trong một số bữa tiệc mà họ đã có sự chuẩn bị rất lâu để thưởng thức.

Keynes, cha đẻ của kinh tế học vĩ mô, thành công trong đầu tư của ông chỉ xảy ra khi ông có thể áp dụng phản đề của kinh tế học vĩ mô.

Triết lý của ông xoay quanh việc “tập trung vào giá trị dài hạn của doanh nghiệp, cố gắng mua doanh nghiệp với giá thấp hơn giá trị thực”. Trường phái đầu tư giá trị còn có một cách hiểu khác là một phương pháp để nhận ra những sai lầm trong tâm lý hành vi của đám đông và hưởng lợi từ sự lặp lại của chu kỳ này.