Lợi nhuận DN cao su tiếp tục sa sút

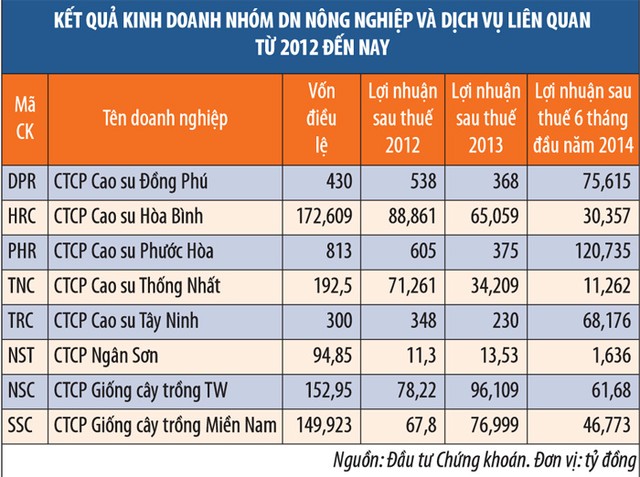

7 tháng đầu năm nay, giá cao su trên thị trường thế giới tiếp tục giảm mạnh, đầu ra khó khăn. Theo thống kê mới nhất của Bộ Nông nghiệp và Phát triển nông thôn, xuất khẩu cao su 7 tháng đầu năm 2014 ở mức 451.000 tấn, đạt kim ngạch 828 triệu USD, giảm 10% về khối lượng và giảm tới 32,3% về giá trị so với cùng kỳ năm ngoái. Sản lượng cao su xuất khẩu trên tất cả các thị trường xuất khẩu chủ lực của Việt Nam như Trung Quốc, Nhật Bản, Singapore… đều giảm mạnh. Giá bán mủ cao su bình quân của các DN cũng đã về dưới mức 40 triệu đồng/tấn, thấp hơn tới trên 50% so với năm 2011. Bối cảnh thị trường đã phản ánh rất rõ trên kết quả kinh doanh 6 tháng đầu năm của các DN trong nhóm này.

CTCP Cao su Phước Hòa (PHR), DN có quy mô lớn nhất trong nhóm, tập trung vào phân khúc sản phẩm có giá bán tốt và nhu cầu ổn định so với các DN trong ngành đã ghi nhận lợi nhuận sau thuế 6 tháng đầu năm ở mức120,735 tỷ đồng. Dù giá bán mủ của PHR có cao hơn mức kế hoạch, giúp lợi nhuận Công ty 6 tháng khá khả quan so với kế hoạch cả năm 2014 là 211 tỷ đồng, nhưng so với cùng kỳ 2013 lại giảm tới hơn 13% (135,56 tỷ đồng). Năm 2013, lợi nhuận của PHR đã sụt giảm tới 40% so với năm trước đó.

Còn tại CTCP Cao su Đồng Phú (DPR), DN có quy mô lớn thứ hai trong nhóm, 6 tháng đầu năm, với giá bán bình quân 43,6 triệu đồng/tấn, thấp hơn kế hoạch là 45 triệu đồng/tấn, Công ty chỉ ghi nhận lãi sau thuế 70,615 tỷ đồng, giảm hơn một nửa so với cùng kỳ 2013 (160 tỷ đồng).

Cũng trong 6 tháng, CTCP Cao su Thống Nhất (TNC) chỉ đạt doanh thu 30,864 tỷ đồng, trong khi cùng kỳ đạt 73,827 tỷ đồng; lợi nhuận sau thuế 11,262 đồng, giảm hơn một nửa so với cùng kỳ năm ngoái. Với kết quả kinh doanh 6 tháng như vậy, HĐQT TNC đã thông qua nghị quyết điều chỉnh giảm các chỉ tiêu kế hoạch năm 2014. Theo đó, doanh thu từ 119 tỷ đồng giảm xuống còn 93,279 tỷ đồng; lợi nhuận giảm mạnh từ 27 tỷ đồng xuống 15 tỷ đồng; chia cổ tức 5%. Theo giải thích của lãnh đạo TNC, ngoài bất lợi của thị trường chung, TNC còn có bất lợi về quy mô: với sản lượng nhỏ, Công ty không ký được hợp đồng kỳ hạn với mức giá cố định.

CTCP Cao su Hòa Bình (HRC) là DN duy nhất trong nhóm có lợi nhuận 6 tháng đầu năm tăng trưởng so với cùng kỳ, với mức tăng 20%, đạt hơn 30 tỷ đồng lãi sau thuế. Song lợi nhuận này lại nhờ hoạt động thanh lý vườn cây cao su, còn mảng hoạt động chính của Công ty lỗ thuần 490 triệu đồng do giá bán cao su và sản lượng khai thác đều giảm.

CTCP Cao su Tây Ninh (TRC), dù có tới 70% sản lượng được tiêu thụ cho các cơ sở khách hàng trong nước như Nệm Kim Đan, CTCP Khải Hoàn, 30% còn lại xuất khẩu sang thị trường Indonesia, được đánh giá là tránh phụ thuộc vào thị trường Trung Quốc, nhưng trong 6 tháng đầu năm, sản lượng tiêu thụ chỉ hoàn thành 34,9% kế hoạch, đạt 4.773 tấn. Nhờ giá bán bình quân tăng cao so với kế hoạch, Công ty đạt 79,73 tỷ đồng lãi sau thuế, hoàn thành 65,9% kế hoạch năm 2014. Tuy nhiên, con số lợi nhuận này đã sụt giảm đáng kể so với 98 tỷ đồng cùng kỳ 2013.

Thời gian tới, các DN cao su có thể tiếp tục phải đối mặt với khó khăn, bởi nhu cầu từ các thị trường lớn như Trung Quốc sụt giảm và nguồn cung tăng dội. Theo dự báo của Công ty Tư vấn Rubber Economic, có trụ sở tại London, cao su thiên nhiên năm nay sẽ dư thừa 652.000 tấn, lượng tồn kho cao su lớn nhất trong vòng một thập niên trở lại đây.

DN ngành nông nghiệp duy nhất trên sàn HNX là CTCP Ngân Sơn (NST) cũng gặp rất nhiều khó khăn bởi việc tiêu thụ thuốc là điếu của các khách hàng truyền thống sụt giảm mạnh. 6 tháng đầu năm, Công ty chỉ ghi nhận lãi sau thuế 1,636 tỷ đồng. Dù con số này khả quan hơn nhiều mức âm 7,428 tỷ đồng cùng kỳ, nhưng vẫn còn khoảng cách quá xa so với kế hoạch cả năm là 21 tỷ đồng. Hàng tồn kho cao, dẫn đến chi phí tài chính tăng, hệ số nợ cao, gấp 3,71 lần vốn chủ sở hữu là hiện trạng tại NST. Thuyết minh báo cáo tài chính bán niên 2014 của NST cho thấy, thời điểm 30/6/2014, Công ty có khoản vay ngắn hạn và nợ dài hạn đến hạn trả tổng cộng là 322,689 tỷ đồng.

DN ngành giống cây trồng tăng tốc

Đối lập với bức tranh lợi nhuận khá u ám của các DN sản xuất nguyên liệu như cao su, thuốc lá, hai DN ngành giống cây trồng là CTCP Giống cây trồng Trung ương (NSC) và CTCP Giống cây trồng miền Nam (SSC) vẫn giữ được “phong độ” ổn định.

6 tháng đầu năm, NSC có doanh thu 405 tỷ đồng, tăng trưởng gần 20% so với cùng kỳ (333,54 tỷ đồng); lợi nhuận sau thuế đạt 62,389 tỷ đồng, hoàn thành 54% kế hoạch lợi nhuận cả năm (115 tỷ đồng), tăng mạnh so với mức 53,8 tỷ đồng cùng kỳ năm 2013. Lãi cơ bản trên mỗi cổ phần (EPS) 6 tháng đầu năm đạt 5.652 đồng.

“Người anh em” SSC có báo cáo kết quả kinh doanh 6 tháng đầu năm khá ổn định, với doanh thu 346,18 tỷ đồng, lợi nhuận sau thuế 46,773 tỷ đồng, giảm không đáng kể so với mức 347,09 tỷ đồng doanh thu và 46,873 tỷ đồng lợi nhuận cùng kỳ 2013.

NSC và SSC là hai DN lớn nhất trong ngành giống trong nước, với những thế mạnh riêng có. SSC chủ yếu cung ứng hạt giống ngô (tự phát triển và phân phối), chiếm tới 59% trong cơ cấu doanh thu 2013; giống lúa 29%. Thị trường tiêu thụ lớn nhất của SSC là khu vực TP. HCM, nhưng gần đây, thị phần tiêu thụ của DN này tại khu vực Hà Nội đang tăng mạnh. Tháng 10 tới, Dự án Nhà máy chế biến hạt giống Trà Vinh của SSC, có tổng mức đầu tư 15 tỷ đồng, dự kiến hoàn thành với quy mô chế biến từ 2.000-2.500 tấn hạt giống/năm. Nằm trong chiến lược gia tăng sản phẩm tự phát triển, SSC đã mua lại Công ty Liên doanh hạt giống Đông Tây, để phát triển hạt giống rau, vốn có tỷ suất lợi nhuận cao hơn so với phân phối hạt giống ngô, lúa... Mục tiêu năm nay, mảng hạt rau sẽ đóng góp 38 tỷ đồng trong cơ cấu tổng doanh thu của Công ty và đạt mức tăng trưởng 10% hàng năm.

Hiện SSC đã trở thành “người một nhà” với NSC, sau khi NSC mua lại cổ phần của SSC với tỷ lệ lên tới 24,7%. Trong kế hoạch thâu tóm các DN cùng ngành, NSC đã nắm tỉ lệ chi phối ở 4 doanh nghiệp giống có tiềm năng ở miền Bắc và miền Trung và mới đây trở thành cổ đông lớn của CTCP Giống cây trồng Thái Bình (TSC), được đánh giá nằm trong TOP 3 công ty giống nội địa. TSC hiện có hệ thống phân phối giống lúa rộng khắp cả nước, tự phát triển nhiều giống lúa cao sản, có khả năng chống chịu bệnh tốt, cho năng suất và chất lượng cao. NSC cũng tăng vốn sở hữu tại CTCP Giống nông lâm nghiệp Quảng Nam lên 85%. Bước đi này đã tạo cho Công ty chỗ đứng vững chắc tại các vùng sinh thái, khai thác lợi thế thương mại của các đơn vị trên và mở ra cơ hội hợp tác phát triển và ứng dụng tiến bộ khoa học kỹ thuật trong nông nghiệp cũng như góp phần nâng cao vị thế cạnh tranh của công ty.

Cuối tháng 7 vừa qua, CTCP Xuyên Thái Bình Dương (PAN) đã chính thức trở thành công ty mẹ của NSC, với tỷ lệ sở hữu 53%, nằm trong chiến lược mở rộng đầu tư của PAN trong lĩnh vực nông nghiệp.

Thị trường giống trong nước vẫn bị thao túng bởi 80% giống ngoại và lợi thế thuộc về các công ty đa quốc gia có tiềm lực mạnh về vốn, công nghệ, nhân lực và quản trị công ty. Tuy nhiên, với chính sách ưu đãi của Nhà nước đối với lĩnh vực tam nông, đặc biệt là các DN ngành giống, dư địa phát triển của các DN ngành giống còn rất rộng.