Với các nhà đầu tư, một trong những thước đo quan trọng nhất về một công ty là tỷ suất lợi nhuận trên cổ phiếu (ROE). Tỷ suất này có thể được tính bằng cách lấy lợi nhuận ròng (lợi nhuận sau thuế thu nhập doanh nghiệp) chia cho vốn cổ phần của công ty.

“Quyết định mở rộng thị phần của một công ty cạnh tranh và tìm kiếm lợi nhuận tăng thêm không phải là một quyết định được dẫn dắt bởi lợi nhuận biên kỳ vọng - lợi nhuận kỳ vọng tương đối so với doanh số bán hàng ước tính”, Jesse Livermore, tác giả của blog Kinh tế học triết học (Philosophical Economics), nói. “Thay vào đó, đó là một quyết định được dẫn dắt bởi ROE kỳ vọng - lợi nhuận kỳ vọng tương đối so với lượng vốn phải đầu tư, có rủi ro, để thu được lợi nhuận đó”.

Đáng tiếc, ROE mình nó không nói cho bạn biết nhiều về hoạt động, hay cơ cấu vốn của một công ty. Đó là lý do tại sao các nhà phân tích phân bổ ROE thành nhiều cấu phần, bao gồm biên lợi nhuận (xem công thức dưới đây).

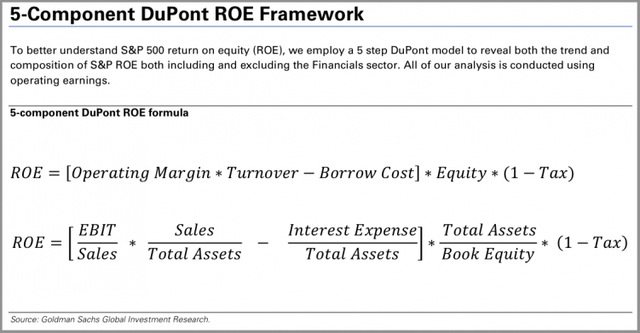

Cuộc thi lấy chứng chỉ Phân tích tài chính nghề nghiệp (CFA), sẽ được tổ chức vào ngày 7/6, nằm trong số những cuộc kiểm tra cao cấp của Phố Wall, sẽ kiểm tra người thi ít nhất hai dạng phân tích của tỷ suất ROE. Dạng phân tích phức tạp hơn là mô hình DuPont. Chuyên gia Stuart Kaiser của Goldman Sachs gần đây đã đưa công thức này ra để phân tích trong một thông báo gửi khách hàng.

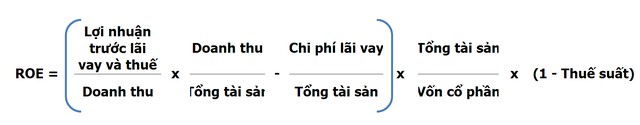

Mô hình DuPont về ROE, theo Goldman Sachs:

Dịch sang tiếng Việt:

1. Biên lợi nhuận hoạt động: Đây là lợi nhuận trước lãi suất tiền vay và thuế. Nói cách khác, đây là lợi nhuận gộp, tức doanh số trừ giá vốn hàng hóa trên mỗi đồng doanh thu. Biên lợi nhuận hoạt động càng cao thì khả năng sinh lời của công ty càng cao. 2. Thu nhập từ tài sản: Đây là lượng doanh thu được tạo ra từ mỗi đồng giá trị tài sản. Nó cho biết mức độ sử dụng hiệu quả của công ty đối với tài sản của mình. 3. Chi phí đi vay trên tài sản: Đại lượng này đo lường áp lực tài chính của một công ty, bằng cách so sánh giữa chi phí lãi vay với tài sản. Đây không phải là đòn bẩy thông thường. Một nhà phân tích thường sẽ nhìn vào chi phí đi vay trong mối quan hệ với lợi nhuận gộp và tài sản trong mối quan hệ với nợ vay. 4. Tài sản/Vốn cổ phần: Chỉ tiêu này cung cấp một biện pháp đo lường đòn bẩy tài chính. Khi tỷ lệ này càng cao, nợ phải trả càng cao và phản ánh mức độ cao của đòn bẩy. 5. Thuế: Thuế suất thực tế mà công ty phải nộp.

Mô hình DuPont cung cấp nhiều hơn thông tin so với chỉ lợi nhuận ròng và vốn cổ phần.

Bạn bắt đầu hiểu rằng, những tác động tiêu cực của việc giảm biên lợi nhuận hoạt động có thể được bù đắp bằng một sự kết hợp giữa thu nhập từ tài sản cao hơn, chi phí vay trên tài sản thấp hơn, đòn bẩy cao hơn, hay thuế thấp hơn.

Tất cả những ai tham gia một chương trình CFA phải nhớ và nắm vững khái niệm này. Mọi nhà đầu tư, những ai muốn nâng cao khả năng phân tích của mình cũng nên hiểu rõ về nó.