Tại sân bay Soekarno-Hatta, Jakarta, những tấm biển quảng cáo Led rực sáng cùng sắc xanh giữa 2 hãng dịch vụ vận chuyển Gojek và Grab cách nhau chỉ vài mét, cùng chào đón các hành khách với lời mời gọi nhiệt tình.

Gojek (sáng lập năm 2010) và Grab (ra đời năm 2012) đều muốn trở thành siêu ứng dụng được ưa chuộng nhất tại Indonesia - nền kinh tế lớn nhất Đông Nam Á, quốc gia đông dân thứ tư thế giới.

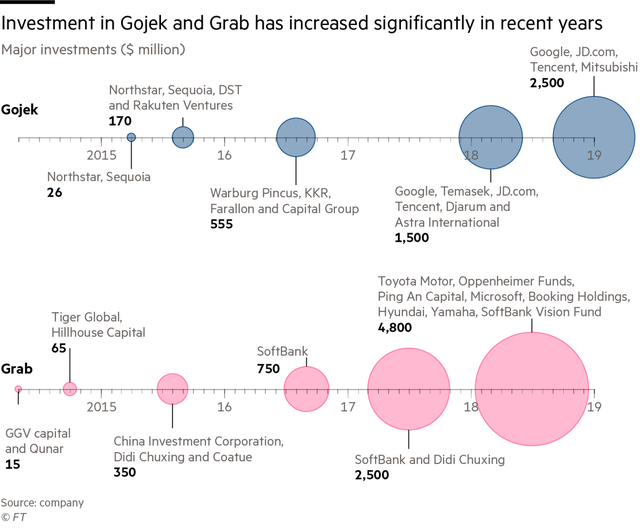

Nếu như Gojek có “chống lưng” từ các nhà đầu tư lớn bao gồm Google, Temasek, Warburg Pincus và Tencent, thì Grab nhận được sự hỗ trợ từ SoftBank, Microsoft và Didi Chuxing. Đây là lý do cả 2 công ty khởi nghiệp có thể “đốt” hàng tỷ USD trong những năm qua và tiếp tục huy động vốn cho cuộc chiến chưa biết kết thúc.

Nguồn vốn Gojek và Grab huy động được tính tới cuối năm 2019 (nguồn: Financial Times)

Mặc dù hoạt động tại Indonesia trước Grab 2 năm, nhưng Gojek đang có bước đi chậm hơn so với đối thủ. Hiện tại, Gojek đang hoạt động tại 207 thành phố ở 4 quốc gia Đông Nam Á, trong đó 203 thành phố tại Indonesia. Grab xuất hiện tại 339 thành phố tại 8 quốc gia và chiếm số lớn nhất vẫn là Indonesia với 224 thành phố.

Cả Gojek và Grab đều không chỉ dừng lại ở ứng dụng dịch vụ chia sẻ xe, mà vươn rộng sang nhiều mặt của đời sống bao gồm vận chuyện hàng hoá, ship đồ ăn… và cả dịch vụ thanh toán.

Thực tế, cả 2 đều theo xu hướng chuyển mình thành những “ngân hàng điện tử” trong bối cảnh có nhiều mối lo ngại về khả năng tạo ra lợi nhuận ở những mảng hoạt động khác. Theo giới chuyên gia, trở thành một ứng dụng thanh toán điện tử “có lợi nhuận” là yếu tố quan trọng nhất để cả Gojek và Grab trở thành siêu ứng dụng thực sự.

WeChat, siêu ứng dụng đầu tiên và cũng là duy nhất trên thế giới được công nhận hiện tại đã khẳng định vị thế này chính nhờ việc ra mắt ví điện tử và nhanh chóng nắm giữ thị phần lớn tại lĩnh vực dịch vụ thanh toán qua di động.

Trong cuộc đua này, Grab đã có một số bước tiến vượt trội hơn. Đầu tiên, Grab đã thâu tóm được hoạt động kinh doanh của Uber tại Đông Nam Á năm 2018. Thương vụ này giúp Grab có sự hiện diện tại mọi nền kinh tế lớn nhất khu vực ASEAN. Grab đứng đầu thị phần chia sẻ xe tại Singapore, Malaysia, Philippines và Việt Nam. Gojek chỉ tạm dẫn trước tại Indonesia.

Bên cạnh đó, Grab đã nộp đơn xin giấy phép cung cấp đầy đủ các dịch vụ của ngân hàng điện tử tại Singapore cùng với gã khổng lồ viễn thông Singtel. Công ty cho biết, dịch vụ của hãng sẽ hướng tới đối tượng khách hàng ngách, những người muốn có dịch vụ được thiết lập mang tính cá nhân hoá, cũng như các doanh nghiệp siêu nhỏ, nhỏ - đối tượng khó tiếp cận với ngân hàng.

Giấy phép tại Singapore sẽ không cho phép Grab cung cấp toàn bộ dịch vụ ngân hàng điện tử bên ngoài lãnh thổ Singapore, nhưng đây sẽ là thử nghiệm đáng giá đối với quá trình phát triển của hãng.

Trong khi đó, Gojek chưa có được vị thế tốt như Grab để mở rộng hoạt động trong khu vực, dù lĩnh vực thanh toán qua di động cũng đang tăng trưởng nhanh. GoPay (bộ phận fintech của Gojek) chiếm 30% tổng giao dịch thanh toán qua di động tại Indonesia, theo công bố của hãng.

Tuy nhiên, GoPay vẫn đối diện với sức cạnh tranh lớn từ Ovo tại Indonesia. Ovo, ứng dụng thanh toán di động của Grab tại Indonesia hiện chiếm 37% thị phần, trong khi GoPay chỉ chiếm 19%, theo số liệu của báo cáo Tech In Asia. Ovo cho biết đã được 90% các trung tâm thương mại tại Indonesia chấp nhận nhờ vào sự hỗ trợ của Lippo Group, tập đoàn đóng vai trò chủ đạo tại lĩnh vực bán lẻ ở quốc gia này.

Mới đây, Gojek thực thi chiến lược hợp nhất ứng dụng GoViet tại Việt Nam và Get tại Thái Lan vào cùng một nền tảng, thay vì chia tách như trước đây. Động thái này được đánh giá nhằm nâng cao sức mạnh hoạt động, cũng như gia tăng hình ảnh thương hiệu tại thị trường khu vực.

Theo Nikkei, động thái của Gojek nhằm củng cố sức cạnh tranh với Grab, khi tên tuổi này đang có hoạt động với quy mô rộng lớn hơn trong khu vực và sử dụng cùng một thương hiệu, cùng một nền tảng điện tử. Cụ thể, Grab đã hiện diện một cách đồng bộ tại cả 8 quốc gia Đông Nam Á đang hoạt động, trong khi tên tuổi Gojek chỉ được sử dụng tại Indonesia và Singapore.

Bên cạnh đó, đây được xem là chiến lược mở rộng ra bên ngoài “sân nhà” Indonesia, sau khi nhận được nguồn vốn đầu tư mới từ Facebook vào đầu tháng 6/2020 và giảm 9% lực lượng lao động vào cuối tháng 7 nhằm giảm thiểu chi phí trước sức ép tiêu cực từ đại dịch Covid-19.