Ngân hàng - nhà đầu tư, nhà tạo lập thị trường

Trong bối cảnh nhu cầu huy động vốn của khu vực công tăng cao, ngân hàng thương mại thể hiện vai trò quan trọng trong việc hỗ trợ phát hành trái phiếu, duy trì tính thanh khoản trên thị trường sơ cấp và thứ cấp của công cụ nợ Chính phủ. Theo danh sách Bộ Tài chính công bố năm 2024, Top 10 nhà tạo lập thị trường công cụ nợ Chính phủ là ngân hàng hoặc công ty chứng khoán có gốc ngân hàng.

Đối với ngân hàng thương mại, TPCP không chỉ là một khoản đầu tư an toàn, mà còn là công cụ linh hoạt trong quản lý thanh khoản. Nhờ đặc tính dễ chuyển nhượng và được chấp nhận rộng rãi, loại tài sản này có thể được sử dụng làm tài sản đảm bảo trong nhiều giao dịch như vay liên ngân hàng, phát hành giấy tờ có giá, thanh toán bù trừ điện tử liên ngân hàng, hoặc đảm bảo hạn mức tín dụng và thấu chi tại Ngân hàng Nhà nước. Nhờ đó, TPCP không chỉ giúp ngân hàng đa dạng hóa danh mục tài sản mà còn là công cụ chiến lược trong tối ưu hóa thanh khoản và điều tiết hoạt động trên thị trường tiền tệ.

Trong những năm gần đây, sự phụ thuộc vào ngân hàng trong việc duy trì thanh khoản cho các công cụ nợ của Chính phủ đã giảm dần, thể hiện rõ qua cơ cấu nắm giữ TPCP ngày càng đa dạng và tỷ trọng nắm giữ của ngân hàng thương mại giảm. Cụ thể, đến cuối quý III/2024, nhóm các tổ chức tài chính phi ngân hàng nắm giữ 60% tổng lượng TPCP, trong khi tỷ lệ của các ngân hàng thương mại giảm còn 40% - chỉ bằng một nửa so với mức 80% của 10 năm trước. Dù vậy, hệ thống các nhà tạo lập thị trường, gồm 12 thành viên là ngân hàng thương mại và công ty chứng khoán, vẫn đóng vai trò quan trọng trong việc thúc đẩy thanh khoản trên cả thị trường sơ cấp và thứ cấp.

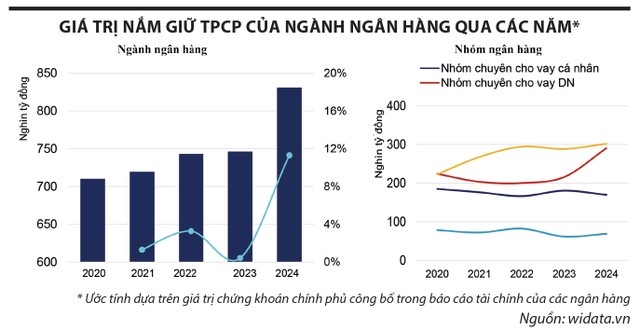

Tổng quy mô TPCP mà các ngân hàng thương mại nắm giữ đạt gần 831.000 tỷ đồng, tăng trưởng 11,3% - tiệm cận với mức tăng trưởng giá trị phát hành TPCP mới trong năm 2024. Trong danh mục trái phiếu của ngành ngân hàng, khoảng 2/3 giá trị TPCP thuộc nhóm chứng khoán sẵn sàng để bán, 1/3 thuộc nhóm đầu tư giữ đến ngày đáo hạn, trong khi tỷ trọng chứng khoán kinh doanh chỉ chiếm một phần rất nhỏ, chỉ khoảng 1% tổng giá trị danh mục.

|

Với đặc tính thanh khoản cao, TPCP mang lại cho ngân hàng nhiều lựa chọn chiến lược linh hoạt. Khi cần tăng vốn, ngân hàng có thể bán TPCP, đặc biệt trong giai đoạn lãi suất thấp khi giá trị trái phiếu tăng cao, giúp tối ưu hóa lợi nhuận từ chênh lệch giá. Ngược lại, với dòng thu nhập ổn định từ trái phiếu, ngân hàng có thể tiếp tục nắm giữ TPCP, xem đây như một công cụ cân bằng danh mục tài sản, giúp giảm thiểu rủi ro từ các nguồn thu không ổn định như tín dụng hay đầu tư tài chính.

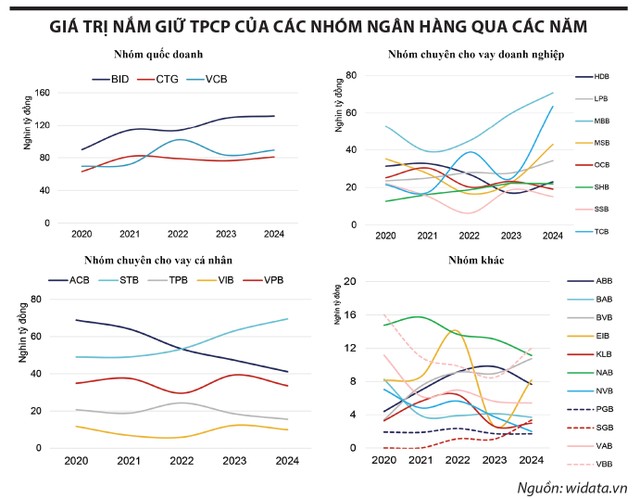

Các ngân hàng có vốn Nhà nước chi phối là nhóm nắm giữ giá trị TPCP lớn nhất trong các nhóm ngân hàng, với giá trị lên đến 300.000 tỷ đồng. Đáng chú ý, nhóm này phân bổ đều TPCP ở khoản nắm giữ đến ngày đáo hạn và sẵn sàng để bán. Trong khi đó, khối ngân hàng thương mại cổ phần tư nhân phân bổ tỷ trọng lớn nhất ở khoản sẵn sàng để bán, một mặt thể hiện chiến lược quản trị đầu tư năng động (tạo sự linh hoạt thanh khoản cho trái phiếu, có thể tận dụng được biến động lãi suất mạnh trong 3 năm qua), mặt khác còn cho thấy các ngân hàng nhóm này đóng vai trò là nhà phân phối TPCP đến các tổ chức, đơn vị khác thông qua thị trường thứ cấp.

Nhóm ngân hàng chuyên cho vay doanh nghiệp có mức gia tăng đầu tư TPCP trong năm 2024, với mức tăng trưởng hơn 40%, trong khi các nhóm ngân hàng khác đều duy trì ở mức không đổi. Xét về mức tương đối thì tỷ trọng phần trăm nắm giữ TPCP của nhóm các ngân hàng sụt giảm đáng kể trong những năm qua. Điều này có thể được giải thích bởi xu hướng lãi suất duy trì ở mức thấp trong hai năm qua.

|

Dư địa hấp thụ là khả thi

Trong nhóm ngân hàng có vốn Nhà nước chi phối, BIDV là đơn vị nắm giữ danh mục TPCP lớn nhất, với tổng giá trị ước tính gần 131.500 tỷ đồng. Trong đó, khoảng 80% tổng giá trị TPCP thuộc danh mục nắm giữ đến ngày đáo hạn. Tỷ trọng này cao hơn đáng kể so với mức 62% của năm 2023 và chưa đến 50% trong giai đoạn 2020 - 2022. Việc tăng mạnh tỷ trọng trái phiếu ở danh mục này phản ánh sự điều chỉnh chiến lược phân bổ tài sản thận trọng của BIDV để đảm bảo duy trì thanh khoản và cân bằng với phần dư nợ tăng trưởng mạnh cho khu vực doanh nghiệp.

So với BIDV, Vietinbank và VCB nắm giữ TPCP ở mức thấp hơn, lần lượt đạt 80.970 tỷ đồng và 89.434 tỷ đồng. Tuy nhiên, chiến lược phân bổ danh mục giữa hai ngân hàng này có sự khác biệt rõ rệt: Vietinbank chủ yếu nắm giữ TPCP sẵn sàng để bán, trong khi VCB có sự cân bằng hơn với tỷ trọng 50% ở danh mục giữ đến ngày đáo hạn và 50% còn lại thuộc nhóm sẵn sàng bán và chứng khoán kinh doanh.

Đối với nhóm ngân hàng chuyên cho vay doanh nghiệp, các ngân hàng có quy mô lớn của nhóm đều thể hiện sự gia tăng trong tỷ lệ đầu tư TPCP. MBB và TCB là hai ngân hàng đứng đầu về giá trị TPCP nắm giữ trong năm 2024. Trong giai đoạn 2019 - 2024, TCB chiếm trung bình 10% tổng khối lượng trúng thầu trên thị trường sơ cấp cũng như có doanh số giao dịch lớn trên thị trường thứ cấp, chiếm khoảng 10% thị phần toàn thị trường. Đáng chú ý, cả MBB và TCB đều phân bổ gần như 100% danh mục TPCP vào khoản mục chứng khoán sẵn sàng để bán, thể hiện chiến lược linh hoạt trong quản lý thanh khoản và tối ưu hóa danh mục đầu tư để tối ưu hóa nguồn thu nhập trong bối cảnh các nguồn thu nhập phi tín dụng của nhóm ngân hàng này sụt giảm mạnh.

Ở nhóm ngân hàng chuyên cho vay cá nhân, xu hướng phân bổ TPCP có sự khác biệt giữa các ngân hàng. ACB ghi nhận mức giảm mạnh về giá trị TPCP nắm giữ trong năm 2024 và kéo dài xu hướng giảm đầu tư TPCP. Ngân hàng đã kiếm khoản lãi lớn từ việc bán chứng khoán đầu tư khi lãi suất giảm mạnh từ giữa năm 2023 đến nay. Ngược lại, Sacombank lại gia tăng mạnh lượng TPCP nắm giữ, nâng tổng quy mô lên gần 70.000 tỷ đồng trong bối cảnh việc giải ngân tín dụng cá nhân gặp nhiều khó khăn trong hai năm qua, chủ yếu tập trung vào danh mục giữ đến ngày đáo hạn. Các ngân hàng khác trong nhóm này duy trì quy mô TPCP ổn định trong năm qua, với phần lớn danh mục thuộc nhóm chứng khoán sẵn sàng để bán.

Nhóm ngân hàng khác nắm giữ TPCP với quy mô khiêm tốn hơn. Hai ngân hàng ghi nhận mức tăng đáng kể trong năm là EIB và VBB, với chiến lược phân bổ tương tự các năm trước: trên 2/3 giá trị TPCP thuộc danh mục giữ đến ngày đáo hạn. Từ đó, có thể thấy quy mô TPCP ở các ngân hàng không tăng trưởng đáng kể ở các ngân hàng thương mại trong những năm qua, do đó, dư địa để hấp thụ lượng TPCP lớn trong năm nay là hoàn toàn khả thi, đặc biệt từ nhóm các ngân hàng quốc doanh.

Với kế hoạch phát hành 500.000 tỷ đồng TPCP trong năm 2025, tăng 25% so với mức 400.000 tỷ đồng của năm 2024, danh mục nắm giữ TPCP của các ngân hàng dự kiến sẽ tiếp tục mở rộng nhanh chóng. Điều này đặt ra yêu cầu cấp thiết về hoạt động tăng cường huy động vốn của các ngân hàng nhằm đảm bảo khả năng thực hiện đồng thời hai nhiệm vụ: cung ứng vốn cho nền kinh tế theo mục tiêu tăng trưởng tín dụng 16% và duy trì vai trò nhà tạo lập thị trường công cụ nợ của Chính phủ trong bối cảnh phát hành TPCP gia tăng mạnh để hỗ trợ hoạt động đầu tư công.