Những “bà đỡ” mát tay

Ngày 18/12 vừa qua, tại Sở Giao dịch chứng khoán TP.HCM đã diễn ra buổi đấu giá 343,66 triệu cổ phần của Tổng công ty Bia - Rượu - Nước giải khát Sài Gòn (Sabeco).

Đợt đấu giá đã thu hút sự quan tâm đặc biệt của giới đầu tư không chỉ bởi Sabeco là “con gà đẻ trứng vàng”, mà còn vì mức giá khởi điểm lên tới 320.000 đồng/cổ phần.

Cũng có ý kiến cho rằng mức giá chào bán quá cao so với giá trị thực và liệu có doanh nghiệp nào sẵn sàng chi khoản tiền khổng lồ để sở hữu trên 53% cổ phần của Sabeco. Tuy nhiên, đợt chào bán đã thành công, với mức giá đấu bình quân bằng giá khởi điểm, dự kiến mang về cho Nhà nước 110.000 tỷ đồng, tương đương 4,8 tỷ USD.

Đây là đợt bán vốn Nhà nước đạt kỷ lục về giá chào bán cũng như tổng giá trị thu về trên thị trường chứng khoán Việt Nam. Đơn vị tư vấn cho thương vụ này là Công ty Chứng khoán Bảo Việt.

Trước đó, trong tháng 11/2017, Tổng công ty Đầu tư và kinh doanh vốn Nhà nước (SCIC) đã chào bán 3,4% vốn tại CTCP Sữa Việt Nam (Vinamilk).

Sau đợt chào bán thoái vốn lần đầu vào năm 2016 chỉ có khoảng một nửa số lượng cổ phần được đăng ký mua, hơn nữa đây lại là thương vụ mở màn cho hoạt động thoái vốn của SCIC tại một loạt doanh nghiệp niêm yết như Tổng công ty Vinaconex, CTCP FPT, CTCP Phân bón dầu khí Cà Mau, CTCP Nhựa Thiếu niên Tiền phong, CTCP Nhựa Bình Minh... nên áp lực của đợt thoái vốn là rất lớn.

Đợt đấu giá đã thành công, toàn bộ số cổ phiếu mà SCIC chào bán đã được Platium Victory Pte. Ltd mua với giá cao hơn 24% giá khởi điểm, mang về cho Nhà nước gần 9.000 tỷ đồng.

Một thương vụ bán vốn lớn thành công trước đó phải kể đến là đợt IPO của Tổng công ty Đầu tư phát triển đô thị và khu công nghiệp (IDICO) vào đầu tháng 10.

IDICO có vốn điều lệ 3.000 tỷ đồng, tổng tài sản 12.500 tỷ đồng, có vị thế lớn trong lĩnh vực bất động sản khu công nghiệp, sở hữu quỹ đất lên tới hơn 3.270 ha, cùng nhiều nhà máy thủy điện, công trình giao thông, dự án bất động sản lớn.

Đợt IPO thu hút 656 nhà đầu tư, gồm 582 cá nhân, 25 tổ chức trong nước và 9 cá nhân, 40 tổ chức nước ngoài tham gia đấu giá với lượng đặt mua gấp 1,6 lần chào bán. Giá trúng bình quân đạt 23.940 đồng/cổ phiếu, cao hơn 33% so với mức giá khởi điểm (18.000 đồng/cổ phiếu). Sau hơn 1 tháng, cổ phiếu IDC đã đăng ký giao dịch trên sàn UPCoM…

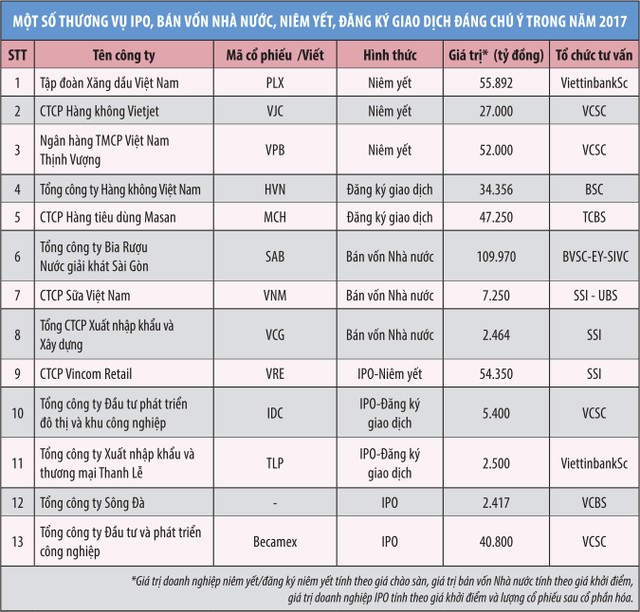

Thị trường chứng khoán tăng trưởng mạnh trong năm 2017, cùng định hướng đẩy mạnh cổ phần hóa, lên sàn chứng khoán, thoái vốn nhà nước khiến các thương vụ tăng mạnh cả về số lượng và giá trị. Nhắc đến thành công của những đợt IPO, niêm yết, chào bán không thể không nhắc đến các công ty chứng khoán trong vai trò là nhà tư vấn cho doanh nghiệp.

Chẳng hạn, CTCP Chứng khoán Bản Việt (VCSC) đã tư vấn IPO cho IDICO; tư vấn chào bán, niêm yết cho CTCP Hàng không Vietjet, Ngân hàng TMCP Việt Nam Thịnh Vượng. CTCP Chứng khoán Sài Gòn (SSI) tư vấn thoái vốn thành công cho SCIC tại VNM trong liên danh với UBS; tư vấn IPO - niêm yết cho CTCP Vincom Retail.

Hay CTCP Chứng khoán Ngân hàng Công Thương (Viettinbank Sc) gắn tên tuổi với thương vụ tư vấn IPO - đăng ký giao dịch của Tổng công ty Xuất nhập khẩu và thương mại Thanh Lễ - Thalexim, tư vấn niêm yết cho Tập đoàn Xăng dầu Việt Nam – Petrolimex…

Trong vai trò tư vấn cho một thương vụ cổ phần hóa, niêm yết tiến tới thoái vốn nhà nước, tổ chức tư vấn – thường là công ty chứng khoán đang ngày càng tham gia sâu hơn cùng doanh nghiệp trong tất cả các khâu, từ xác định giá trị tài sản, giá khởi điểm, tỷ lệ bán, truyền thông ra thị trường nhằm đảm bảo đợt IPO thành công đến hỗ trợ ban lãnh đạo hoạch định chiến lược sau cổ phần hóa, đưa cổ phiếu lên sàn, tìm kiếm nhà đầu tư chiến lược để giảm tỷ lệ sở hữu nhà nước theo lộ trình…

Thậm chí, tổ chức tư vấn còn tham gia xây dựng định hướng phát triển cho doanh nghiệp, chứ không chỉ dừng lại ở hỗ trợ thực hiện thủ tục, hồ sơ như trước.

Để thành công, không chỉ đòi hỏi nhà tư vấn có uy tín, thương hiệu, mà chất lượng dịch vụ, năng lực tài chính, mối quan hệ phải mạnh mới có thể đáp ứng được yêu cầu của khách hàng. Ngoài ra, nhà tư vấn còn phải sáng tạo, linh động, khéo léo trong dàn xếp, xử lý vấn đề phát sinh phù hợp với đặc thù từng ngành nghề, doanh nghiệp. Có khi một tổ chức không đủ để thực hiện, mà phải hình thành liên doanh để tận dụng mối quan hệ, kinh nghiệm và hỗ trợ lẫn nhau.

Tổ chức tư vấn không chỉ cần theo sát kế hoạch của doanh nghiệp, mà còn phải chủ động gắn lộ trình này với hoạt động truyền thông đến nhà đầu tư qua các roadshow, báo cáo phân tích, hội thảo, thậm chí kết nối ba bên: tư vấn - doanh nghiệp - đơn vị truyền thông độc lập…, nhất là với các đợt cổ phần hóa lớn luôn nhận được sự chú ý sát sao từ thị trường đến cơ quan quản lý cũng như hướng tới tìm kiếm các nhà đầu tư chiến lược nước ngoài, những tổ chức, cá nhân đến từ thị trường tài chính phát triển, yêu cầu cao về tính minh bạch, chuyên nghiệp.

Với khối lượng công việc như vậy, nhưng chi phí cổ phần hóa bị khống chế ở mức tối đa như hiện nay, một chuyên gia tư vấn chia sẻ, nếu chỉ tính lợi ích trực tiếp, doanh thu có khi không đủ bù đắp chi phí cho công ty chứng khoán, đặc biệt với thương vụ cho những doanh nghiệp có quy mô vốn và tài sản lớn, cấu trúc công ty con, liên doanh, liên kết phức tạp đòi hỏi công ty chứng khoán phải tốn nhiều thời gian, nhân lực. Tuy nhiên, lợi ích gián tiếp thu về không hề nhỏ.

Sau khi IPO, chào bán, niêm yết thành công, công ty chứng khoán thiết lập được mối quan hệ, tạo dựng uy tín tốt với doanh nghiệp, bộ phận tư vấn có thể tiếp tục chào bán các dịch vụ như quản lý cổ đông, công bố thông tin, tổ chức sự kiện, truyền thông.

Trong khi, bộ phận môi giới tăng doanh thu nhờ thực hiện lưu ký và hỗ trợ giao dịch, ký quỹ cho ban lãnh đạo, cổ đông lớn, cổ đông nội bộ. Mối quan hệ tốt cũng giúp bộ phận phân tích có thể tiếp cận, trao đổi sớm những thông tin độc quyền, ghi điểm với nhà đầu tư cá nhân, tổ chức hay hỗ trợ bộ phận tự doanh đầu tư vào chính doanh nghiệp khi nhận ra tiềm năng lợi nhuận và giảm rủi ro nhờ hiểu rõ nội tình.

Đây là lý do vì sao dù không hề dễ dàng, mảng tư vấn doanh nghiệp luôn được lãnh đạo các công ty chứng khoán quan tâm đầu tư. Những công ty chứng khoán top đầu về thị phần, quy mô vốn như SSI, VCSC, BSC, BVSC, ViettinbankSc… đã trở thành “bà đỡ” mát tay cho nhiều thương vụ “khủng”.

Cơ hội 2018

Sau một năm 2017 thăng hoa, thị trường chứng khoán trong nước được dự báo tiếp tục tăng trưởng tích cực trong 2018. Trong bối cảnh đó, hoạt động cổ phần hóa, niêm yết, thoái vốn nhà nước được đẩy mạnh với sự góp mặt tại nhiều tên tuổi lớn.

Về hoạt động cổ phần hóa, bên cạnh giải quyết “hàng tồn kho” trong giai đoạn 2011 - 2016 và năm 2017 chuyển sang, theo Quyết định số 991/TTg-ĐMDN của Thủ tướng Chính phủ, năm 2018 sẽ có 64 doanh nghiệp cổ phần hóa với nhiều tổng công ty có giá trị vốn rất lớn.

Để đẩy nhanh tiến độ, ngày 16/11/2017, Chính phủ đã ban hành Nghị định 126/2017/NĐ-CP về cổ phần hóa doanh nghiệp nhà nước, có hiệu lực từ 1/1/2018. Bên cạnh các quy định thắt chặt nhằm ngăn chặn thất thoát vốn nhà nước, Nghị định còn gỡ nhiều khó khăn vướng mắc trong cổ phần hóa như quy định xử lý tài chính trong một số trường hợp đặc thù, cho phép sử dụng phương pháp “dựng sổ”, nhất là trao quyền tự chủ - tự chịu trách nhiệm chi phí cổ phần hóa cho doanh nghiệp, thay vì khống chế mức trần như trước.

Ngay trong tháng 1 tới sẽ diễn ra ba đợt IPO của doanh nghiệp ngành dầu khí là Tổng công ty Dầu Việt Nam (PV Oil), Tổng công ty Điện lực Dầu khí (PV Power), Công ty TNHH Lọc hóa dầu Bình Sơn (BSR). Với tổng vốn điều lệ hơn 65.000 tỷ đồng, đây dự kiến sẽ là những “bom tấn” ngay trong quý I/2018. Trước đó, liên danh BSC – Công ty Kiểm toán và tư vấn UHY ACA đã vượt qua nhiều đối thủ để được chọn là nhà tư vấn xác định giá trị doanh nghiệp và lập phương án cổ phần hóa tại BSR.

Về hoạt động thoái vốn nhà nước, theo Quyết định 1232/QĐ-TTg, năm 2018 sẽ thực hiện thoái vốn tại 181 doanh nghiệp, như vậy, mỗi tháng bình quân phải thoái vốn hơn 15 doanh nghiệp, chưa tính số doanh nghiệp từ năm 2017 chuyển sang và lượng doanh nghiệp thoái vốn tại SCIC thực hiện theo kế hoạch riêng. Sau khi tạm hoãn trong tháng 12/2017, SCIC cũng được dự báo sớm hoàn tất thoái vốn khỏi DMC, FPT, BMP, NTP ngay trong quý I/2018.

Trong bối cảnh như vậy, mảng dịch vụ tư vấn tiếp tục là mảnh đất màu mỡ để công ty chứng khoán khai thác. Tuy nhiên, việc Chính phủ ngày càng mở rộng cho các tổ chức tư vấn nước ngoài đủ điều kiện được phép tham gia sâu vào cung cấp dịch vụ tư vấn buộc các công ty trong nước phải không ngừng nâng cao chất lượng, dịch vụ mới đủ sức cạnh tranh với các tổ chức quốc tế dày dặn kinh nghiệm, tiềm lực tài chính và sở hữu lực lượng nhân sự hùng hậu.