Hơn một thập kỷ đã trôi qua nhưng đối với nhiều nhà đầu tư hay các chuyên gia kinh tế trên thế giới thì những bài học xương máu mà cuộc khủng hoảng tài chính toàn cầu 2008 để lại dường như vẫn còn vẹn nguyên. Đó cũng là lý do mà cuộc khủng hoảng này được nhắc đến nhiều nhất khi đặt trong tương quan với giai đoạn biến động hiện nay.

Câu hỏi được quan tâm nhất lúc này có lẽ là liệu một kịch bản tương tự hoặc thậm chí tàn khốc hơn năm 2008 có tái diễn đối với nền kinh tế và thị trường tài chính toàn cầu trong năm 2020 hay không?

Hãy cùng chúng tôi nhìn lại những đặc điểm khác biệt của hai giai đoạn lịch sử để đi tìm lời giải cho bài toán không hề đơn giản này.

KHÁC BIỆT TỪ NGUỒN GỐC ĐẾN GIẢI PHÁP ỨNG PHÓ KHỦNG HOẢNG

1. Nguồn gốc của khủng hoảng

Sự khác biệt rõ rệt nhất giữa hai cuộc khủng hoảng đó là nguồn gốc khởi phát. Một cuộc khủng hoảng bắt nguồn từ vấn đề trong hệ thống tài chính hay thị trường bất động sản và một cuộc khủng hoảng có xuất phát điểm từ cú sốc phi tài chính hay khủng hoảng y tế mang tên đại dịch Covid-19.

Khủng hoảng tài chính 2008

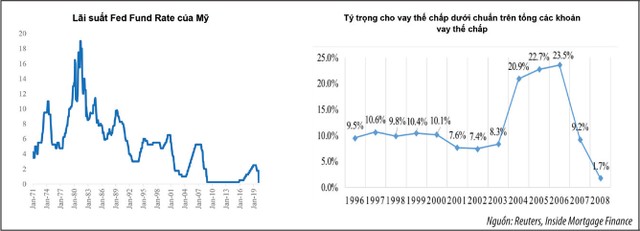

Sau suy thoái kinh tế 2001 (do sự đổ vỡ của bong bóng dot-com), Cục Dự trữ liên bang Mỹ (Fed) đã liên tiếp giảm lãi suất cơ bản từ 6,5%/năm xuống còn 1,75%/năm, kéo theo lãi suất cho vay của tín dụng thứ cấp cũng giảm xuống thấp. Các biện pháp nới lỏng tiền tệ mạnh mẽ này đã góp phần kích thích sự phát triển của phân khúc bất động sản và nhu cầu vay tiền mua nhà của người dân. Trong khi đó, các tổ chức tín dụng (TCTD) lại sẵn sàng cho vay đầu tư mạo hiểm, nới lỏng các quy định tiêu chuẩn của hoạt động tín dụng, từ đó dẫn đến sự bùng nổ của các khoản vay dưới chuẩn.

Cụ thể, giai đoạn 2004 - 2006, cho vay thế chấp dưới chuẩn chiếm khoảng 21% tổng các khoản vay thế chấp, tăng so với mức 9% giai đoạn 1996 - 2004, trong đó chỉ tính riêng năm 2006, tổng giá trị các khoản vay thế chấp dưới chuẩn lên đến 600 tỷ USD, bằng 1/5 thị trường cho vay mua nhà của Mỹ.

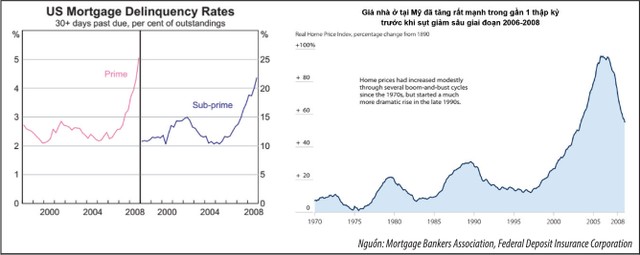

Tuy nhiên, tỷ lệ khoản vay/giá trị tài sản (loan - to - value ratio) của các khoản nợ dưới chuẩn lại tăng mạnh từ năm 2001 lên mức đỉnh vào năm 2006 và tỷ lệ nợ quá hạn đối với các khoản vay thế chấp (mortgage delinquency rate) cũng đạt mức cao nhất (hơn 20%) vào năm 2007 - 2008 cho thấy rủi ro gia tăng của phân khúc này.

Hệ quả là khi bong bóng nhà ở tại Mỹ bị vỡ vào năm 2006, giá nhà ở giảm đột ngột, làm cho những người nắm giữ, đầu cơ bất động sản bị giảm lợi nhuận, gặp khó khăn trong việc trả nợ, thậm chí tuyên bố phá sản. Các TCTD cho vay mua nhà ở cũng rơi vào nguy cơ đổ vỡ khi không thu hồi được nợ, tỷ lệ nợ xấu tăng cao, lợi nhuận và xếp hạng tín nhiệm sụt giảm mạnh.

Sự đổ vỡ không chỉ dừng lại ở các ngân hàng thương mại cho vay nhà ở mà còn lan rộng ra các định chế tài chính khác. Nguyên nhân xuất phát từ xu hướng chứng khoán hóa các khoản vay, khi mà hai định chế lớnFannie Mae và Freddie Mac được chính phủ bảo trợ chuyên mua các khoản vay mua nhà trả góp từ ngân hàng thương mại, biến chúng thành loại chứng từ được bảo đảm bằng các khoản vay thế chấp để rồi bán lại cho các công ty, các ngân hàng đầu tư lớn khác như Bear Stearms, Merrill Lynch…

Các công ty tài chính, ngân hàng đầu tư này lại phát hành trái phiếu trên cơ sở các chứng từ cho vay thế chấp đó để bán cho các ngân hàng Mỹ khác và ngân hàng nhiều nước trên thế giới làm tài sản tích trữ. Chuỗi đầu cơ này đã góp phần kích hoạt một cuộc đổ vỡ liên hoàn khi bong bóng bất động sản nổ ra, giá nhà ở sụt giảm kéo theo giá trị các loại chứng khoán đảm bảo bằng tài sản thế chấp như CDO, MBS cũng giảm mạnh theo…

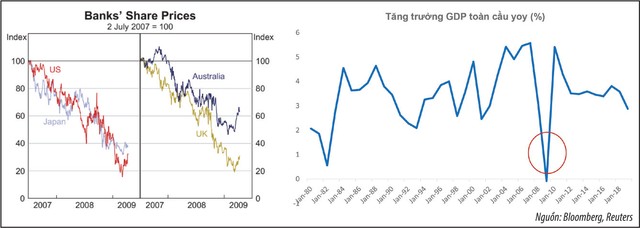

Các tập đoàn cho vay thế chấp lớn bị mất thanh khoản nghiêm trọng, hàng loạt ngân hàng đầu tư không chỉ ở Mỹ mà trên thế giới phải tuyên bố phá sản. Fannie Mae và Freddie Mac cũng buộc phải được Chính phủ tiếp quản để tránh nguy cơ đóng cửa…

Thị trường chứng khoán toàn cầu chao đảo với tổng giá trị vốn hóa bốc hơi khoảng 17.000 tỷ USD trong năm 2008. Sản xuất, tiêu dùng bị ngừng trệ, tăng trưởng GDP của các quốc gia trên thế giới lao dốc về mức thấp nhất kể từ cuộc khủng hoảng những năm 1980.

Như vậy nguyên nhân sâu xa của cuộc khủng hoảng 2008 - 2009 xuất phát từ sự buông lỏng, thiếu chặt chẽ trong cơ chế quản lý nền kinh tế và giám sát thị trường tài chính, ngân hàng, chứng khoán của Mỹ, tạo điều kiện cho các hoạt động đầu cơ, bán khống vô căn cứ, các mô hình cho vay dưới chuẩn bùng nổ không kiểm soát.

Cụ thể, Đạo luật Gramm - Leach - Bliley đã cho phép các ngân hàng thương mại đa năng ở Mỹ được tham gia vào các lĩnh vực kinh doanh mạo hiểm như nghiệp vụ chứng khoán hóa và bán các khoản vay cầm cố bất động sản. Cùng với đó, sự phát triển quá nhanh về quy mô của các tổ chức tài chính phi ngân hàng khi tham gia vào thị trường các chứng khoán phái sinh, đặc biệt phái sinh từ các khoản cầm cố bất động sản trong bối cảnh hệ thống giám sát tài chính của Mỹ chưa theo kịp đã làm gia tăng rủi ro trong hệ thống tài chính - ngân hàng của Mỹ.

Ngay cả các quy định của Hiệp ước Basel II mà Mỹ đã bắt đầu tuân thủ kể từ 2004 cũng cho thấy những lỗ hổng như không áp dụng đối với các tổ chức cho vay phi ngân hàng, các ngân hàng đầu tư và các tổ chức xếp hạng tín nhiệm. Ngoài ra, việc cho phép các TCTD duy trì đòn bẩy tài chính quá cao trong bối cảnh Fed liên tục triển khai chính sách nới lỏng tiền tệ sau khủng hoảng 2001 và chính sách cho vay mua nhà đối với người thu nhập thấp cũng được xem là một trong những yếu tố kích hoạt bong bóng nhà ở và khủng hoảng nợ dưới chuẩn trong giai đoạn này.

Khủng hoảng 2020

Sự bùng phát của dịch Covid-19bắt đầu từ Trung Quốc và lan rộng ra hơn 198 quốc gia và vùng lãnh thổ trên toàn cầu với tổng số người nhiễm bệnh đã vượt mức 1,5 triệu người cho đến tuần đầu tháng 4/2020. Số ca nhiễm bệnh không ngừng tăng cho thấy diễn biến phức tạp khó lường của dịch bệnh đã khiến tâm lý hoảng loạn lan rộng và một loạt quốc gia đã phải áp dụng các biện pháp phong tỏa, cách ly, đóng cửa biên giới và tạm dừng các hoạt động công cộng, tập trung đông người.

Chính tâm lý lo ngại và các biện pháp kiểm soát dịch bệnh đã tạo nên tác động tiêu cực đối với nền kinh tế thế giới, vốn đang ở thể trạng rất yếu, đặc biệt sau ảnh hưởng của chiến tranh thương mại Mỹ - Trung giai đoạn 2018 - 2019. Quá trình tác động làm suy yếu nền kinh tế có thể diễn ra theo hướng tác động cả ở phía cung và phía cầu.

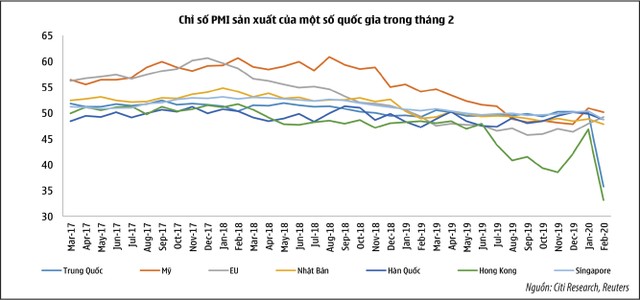

Cụ thể về phía cung, khi chuỗi giá trị toàn cầu bị đứt gãy do các biện pháp đóng cửa biên giới, tạm ngưng giao thương hay bản thân các mắt xích quan trọng như Trung Quốc bị ngưng trệ do ảnh hưởng của dịch bệnh, thì hoạt động sản xuất toàn cầu cũng không tránh khỏi những cú sụt giảm nghiêm trọng do thiếu hụt nguồn cung nguyên vật liệu.

Chỉ số PMI sản xuất của nhiều quốc gia trên thế giới giảm mạnh trong tháng 2, đặc biệt ở Trung Quốc đã cho thấy những tác động tiêu cực ban đầu của dịch bệnh.

Về phía cầu, các lĩnh vực như du lịch, vận tải, bán lẻ, tiêu dùng… chịu ảnh hưởng nặng nề nhất do các lệnh đóng cửa biên giới, phong tỏa thành phố, hạn chế tụ tập đông người, du lịch... trong bối cảnh dịch bệnh lây lan mạnh, đặc biệt ở châu Âu và Mỹ.

Theo WTTC, ngành du lịch và vận tải toàn cầu chiếm 10,4% GDP, đạt doanh thu khoảng 12.350 tỷ USD và tạo ra 319 triệu việc làm trong năm 2018. Do đó, theo ước tính của Citi Research, nếu du lịch và vận tải toàn cầu chậm lại hay bị đình trệ thì có thể góp phần làm sụt giảm GDP toàn thế giới từ 0,2 - 1,7% trong năm 2020.

Diễn biến phức tạp của dịch bệnh kéo theo tâm lý hoảng loạn và lo ngại lan rộng trên thị trường tài chính. Các chỉ số đo lường độ biến động của thị trường như VIX, CDS spread đều biến động tăng mạnh. Thị trường chứng khoán toàn cầu cũng rơi vào trạng thái bán tháo mạnh nhất kể từ 2008 trong khi giá dầu trên thế giới cũng sụt giảm mạnh gần 70% từ đầu năm đến nay do tác động kép cả từ phía cung và cầu.

2. Nền tảng vĩ mô và thị trường tài chính tại thời điểm khởi phát khủng hoảng

Trước thềm khủng hoảng 2007-2009

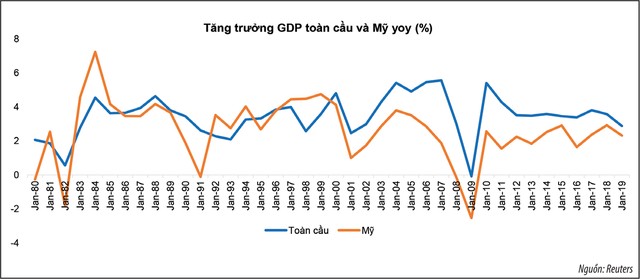

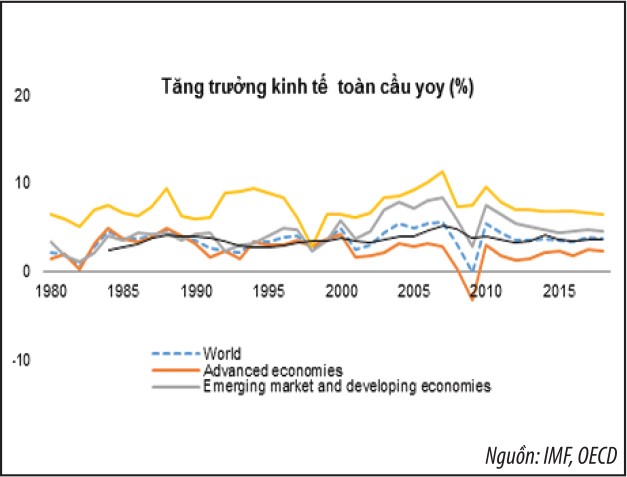

Sau suy thoái giai đoạn 2001 - 2002, kinh tế thế giới có xu hướng phục hồi trở lại mạnh mẽ trong giai đoạn 2004 - 2006; trong đó, nhóm các nước đang phát triển có tốc độ tăng trưởng ấn tượng nhất (Trung Quốc, Ấn Độ). Nhóm các quốc gia phát triển duy trì tốc độ tăng trưởng cao nhưng có dấu hiệu chững lại trong giai đoạn 2006 - 2007, đặc biệt là Mỹ cũng bắt đầu cho thấy dấu hiệu của sự giảm tốc do ảnh hưởng của bong bóng trên thị trường bất động sản.

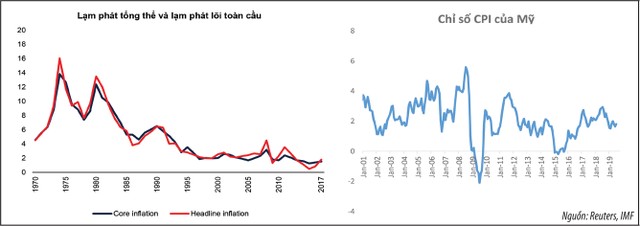

Trong khi đó, lạm phát ở các quốc gia trên thế giới giai đoạn 2000 - 2006 tiếp tục trong tầm kiểm soát, tuy nhiên giá cả một số hàng hóa cơ bản như giá kim loại, thực phẩm đã tăng nhanh trong giai đoạn 2005 - 2007 (giá kim loại tăng 18%, giá thực phẩm tăng 9% trong năm 2007). Đáng chú ý, giá dầu mỏ cuối năm 2007 đã có lúc vượt 98 USD/thùng, gần gấp hai lần mức giá đầu năm và là mức cao nhất trong 30 năm trước đó.

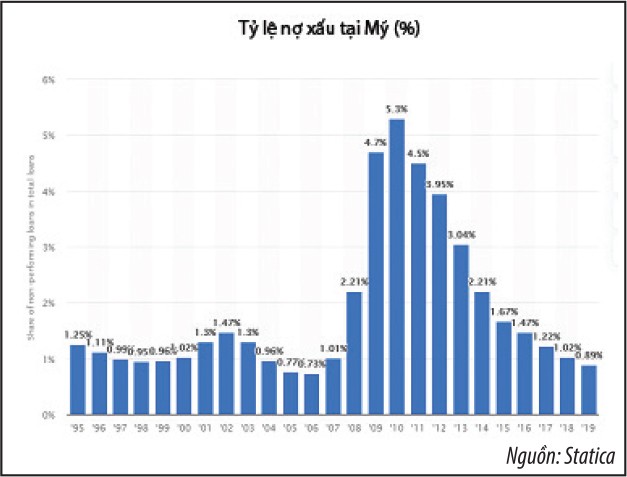

Tuy nhiên, như phân tích ở trên, do sự buông lỏng, thiếu chặt chẽ trong cơ chế quản lý, giám sát hệ thống tài chính tại Mỹ trong bối cảnh làn sóng cho vay dưới chuẩn và chứng khoán hóa các khoản vay thế chấp bất động sản gia tăng nên hệ thống tài chính ngân hàng Mỹ giai đoạn này cũng bắt đầu bộc lộ những điểm yếu và tiềm ẩn rủi ro như tỷ lệ nợ xấu có xu hướng gia tăng, đòn bẩy tài chính ở mức cao và sự phụ thuộc nhiều vào nguồn vốn ngắn hạn…

Bối cảnh hiện nay, giai đoạn 2019 - 2020

Sau khủng hoảng 2007 - 2009, kinh tế thế giới đã có xu hướng phục hồi nhưng vẫn chưa thể lấy lại được phong độ của giai đoạn trước đó. Đáng chú ý, trong khoảng thời gian 2018 - 2019, tăng trưởng kinh tế toàn cầu có xu hướng chững lại do tác động tiêu cực của chiến tranh thương mại Mỹ - Trung

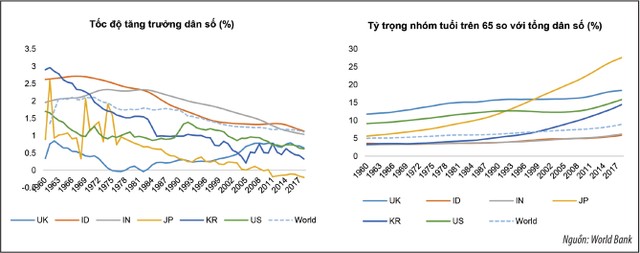

Các yếu tố khác như tăng trưởng dân số có xu hướng giảm dần, tỷ lệ người cao tuổi có xu hướng gia tăng và quá trình đô thị hóa trên đà chậm lại cũng góp phần làm suy yếu thể trạng chung của nền kinh tế toàn cầu.

Những yếu tố này càng trở nên thách thức với kinh tế thế giới trong bối cảnh dịch bệnh lan rộng và nguy cơ nhiễm bệnh cũng như tử vong do dịch bệnh này ở người cao tuổi được đánh giá là rất cao.

Lạm phát toàn cầu và lạm phát Mỹ có xu hướng giảm rõ nét trong một vài năm gần đây do sự thay đổi cả về cấu trúc của nền kinh tế (như nguồn cung sản xuất nhiều hơn, nhu cầu tiêu dùng chậm lại cùng với kỳ vọng về tăng trưởng kinh tế chưa có đột phá…).

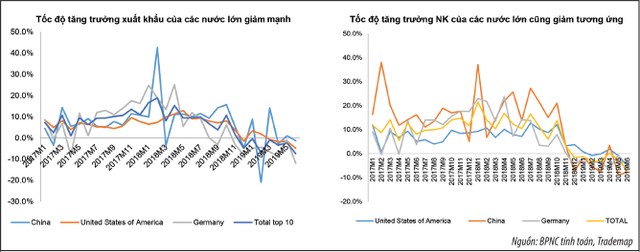

Trong khi đó, tăng trưởng thương mại toàn cầu lại chứng kiến xu hướng sụt giảm mạnh trong 2 năm gần đây do ảnh hưởng tiêu cực của chiến tranh thương mại Mỹ - Trung.

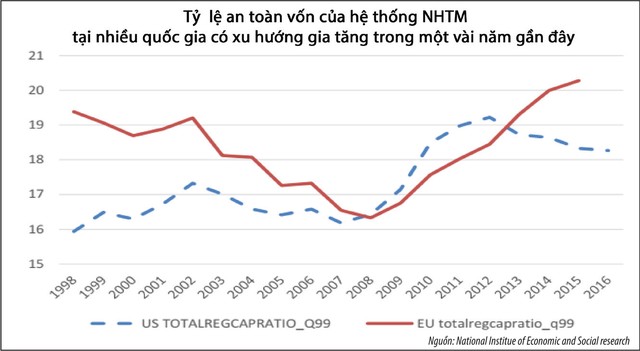

Tuy nhiên, điểm đáng lưu ý là mức độ an toàn hệ thống tài chính có xu hướng ổn định hơn so với thời điểm khủng hoảng 2008 khi nhiều quốc gia trên thế giới đã áp dụng các quy định chuẩn mực an toàn trên hệ thống như Basel II, Basel III theo hướng chặt chẽ hơn.

Tóm lại, nền tảng kinh tế toàn cầu trước thềm khủng hoảng 2020 đặt trong tương quan với thời điểm 2008 vừa cho thấy những điểm sáng như sự ổn định và lành mạnh hơn của hệ thống tài chính dưới tác động của các mô hình quản lý, giám sát chặt chẽ hơn, nhưng đồng thời cũng bộc lộ những điểm yếu đến từ xu hướng già hóa dân số hay sự sụt giảm của thương mại và xu hướng giảm tốc của một số quốc gia phát triển do ảnh hưởng của căng thẳng thương chiến Mỹ - Trung kéo dài từ 2018 đến nay.

3. Phản ứng của cơ quan quản lý

Có thể thấy, so với khủng hoảng 2008, biện pháp can thiệp lần này của các quốc gia đã cho thấy sự quyết liệt, khẩn cấp hơn ngay từ giai đoạn ban đầu, bao gồm cả các biện pháp tài khóa và tiền tệ để giải quyết song song hai vấn đề: kiểm soát dịch bệnh và giảm thiểu tác động tiêu cực đối với nền kinh tế cũng như ổn định tâm lý thị trường.

Trong đó, nhiều chính sách lần đầu tiên được sử dụng như việc Fed ban hành công cụ hoàn toàn mới - mua lại trái phiếu doanh nghiệp trên thị trường sơ cấp và thứ cấp, đồng thời công bố gói nới lỏng định lượng không giới hạn hay gói kích thích kinh tế lớn nhất trong lịch sử của Mỹ với tổng giá trị lên đến 2.000 tỷ USD và bao gồm những khoản chi trả trực tiếp cho người dân (helicopter money)…

Tuy nhiên, nhìn lại nền tảng kinh tế của các quốc gia vào thời điểm này, có thể thấy dư địa để sử dụng các biện pháp nới lỏng tiền tệ hay kích thích tài khóa trên không còn nhiều khi mặt bằng lãi suất thực của nhiều nước đã khá thấp và tỷ lệ nợ công của một số nước như Mỹ, châu Âu hiện đang ở mức rất cao.

Ngoài ra, điểm khác biệt quan trọng trong các biện pháp can thiệp của các chính phủ lần này lại nằm ở các giải pháp kiểm soát và ngăn ngừa dịch bệnh. Đây cũng là yếu tố chính quyết định tác động của cuộc khủng hoảng lần này đối với nền kinh tế và thị trường tài chính. Tuy nhiên, các quốc gia lại có những lựa chọn khác nhau dẫn đến tình hình lây nhiễm và mức độ nghiêm trọng của dịch bệnh tại các quốc gia này cũng khác nhau, có thể tạm chia làm các nhóm chính:

Nhóm 1: (áp dụng các biện pháp kiểm soát bắt buộc, quyết liệt): Trung Quốc, Việt Nam và một số nền kinh tế châu Á

Là quốc gia đầu tiên bùng phát dịch bệnh với tốc độ lây lan nhanh chóng, Trung Quốc đã phải sử dụng tất cả biện pháp với tần suất và mức độ kiểm soát cao nhất để khống chế được dịch như hiện tại.

Trong khi đó, một số khu vực như Đài Loan (Trung Quốc), Singapore, Việt Nam đã áp dụng các biện pháp về xét nghiệm, kiểm soát lộ trình để cách ly những người liên quan, tuyên truyền giáo dục về dịch bệnh… ngay từ đầu một cách triệt để nhằm tránh việc áp dụng những biện pháp tốn kém hơn như phong tỏa, đóng cửa… và hiện vẫn kiểm soát được tình hình lây nhiễm ở mức thấp.

Hàn Quốc cũng là quốc gia mà dịch bùng phát rất mạnh sau Trung Quốc nhưng đã kiểm soát được khá nhanh do áp dụng các biện pháp xét nghiệm nhanh hiệu quả trên diện rộng và tăng cường việc minh bạch thông tin trong theo dõi, cách ly, tuyên truyền nên không cần phải dùng đến các biện pháp phong tỏa quá mạnh.

Nhóm 2: Các quốc gia châu Âu như Ý, Tây Ban Nha, Pháp, Thụy Sĩ và hiện tại là Mỹ, Anh.

Các quốc gia này đã khá chủ quan, thiếu chặt chẽ khi triển khai những biện pháp xét nghiệm, theo dõi, cách ly ngay từ đầu nên đến khi dịch bệnh lan mạnh đã phải sử dụng đến ngay những biện pháp hết sức tốn kém như đóng cửa các thành phố, thậm chí cả quốc gia.

Nhóm 3: Các quốc gia Iran, Indonesia, Malaysia, Bangladesh do ảnh hưởng của yếu tố văn hóa, tôn giáo nên các biện pháp cách ly, tránh tụ tập đám đông thiếu hiệu quả giai đoạn đầu, dẫn đến tình hình lây lan kéo dài.

Đây mới chỉ là giai đoạn đầu của cuộc chiến với bệnh dịch, vẫn còn chặng đường dài và thử thách phía trước, kể cả đối với những quốc gia đã gần như khống chế được dịch bệnh vì cho đến khi vắc xin được chế tạo và thử nghiệm thành công (ít nhất 12- 18 tháng nữa) thì rủi ro dịch bệnh vẫn có thể quay lại bất kỳ lúc nào.

Như vậy, nhiệm vụ của chính phủ các quốc gia nói chung và Việt Nam nói riêng trong giai đoạn hiện nay trở nên khó khăn hơn vì không thể chỉ đơn thuần tập trung kích cầu hay xử lý những tồn tại của hệ thống tài chính như giai đoạn trước, mà còn phải tập trung giải quyết cùng lúc nhiều vấn đề. Trong đó, quan trọng nhất vẫn là kiểm soát đại dịch - một cuộc chiến khốc liệt mà những bài học hay kinh nghiệm từ quá khứ dường như không có mấy tác dụng và hiệu quả trong giai đoạn này.

KỊCH BẢN NÀO CHO 2020?

1. Cơ chế truyền tải

Nhìn lại cuộc khủng hoảng 2008-2009, có thể thấy cơ chế truyền dẫn bắt nguồn từ bong bóng thị trường bất động sản Mỹ đổ vỡ, kéo theo sự sụp đổ của hệ thống ngân hàng, từ đó dẫn đến khủng hoảng thị trường tài chính Mỹ và hiệu ứng domino lan sang thị trường tài chính toàn cầu. Suy thoái kinh tế hình thành, trong đó chịu ảnh hưởng nặng nề nhất vẫn là Mỹ và các nước phát triển có quan hệ tài chính, thương mại mật thiết với quốc gia này.

Trong khi đó, khủng hoảng 2020 với một cơ chế truyền tải hoàn toàn khác, từ vấn đề dịch bệnh và các biện pháp kiểm soát dịch bệnh như phong tỏa, đóng cửa, cách ly… dẫn đến nguy cơ suy thoái kinh tế toàn cầu khi sự sụt giảm cả về cung và cầu đang và sẽ diễn ra ở tất cả quốc gia. Viễn cảnh suy thoái kinh tế, cộng hưởng với mối lo về dịch bệnh lan nhanh có thể tạo nên khủng hoảng thị trường tài chính tại các quốc gia vốn sẵn có nền tảng yếu hay chịu ảnh hưởng nặng nề từ dịch bệnh như Trung Quốc hay các quốc gia phát triển đang trên đà giảm tốc như Nhật Bản, châu Âu, thậm chí là Mỹ.

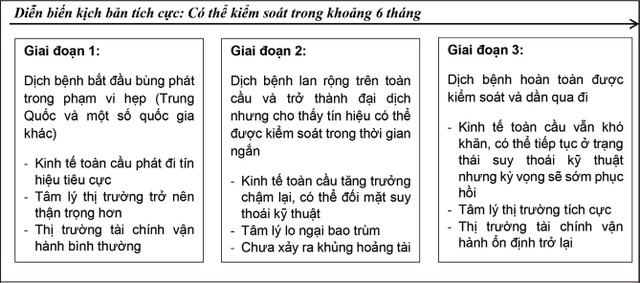

2. Kịch bản kiểm soát dịch bệnh

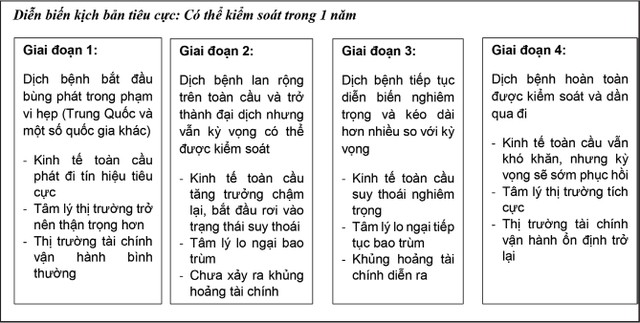

Kinh tế toàn cầu đang đứng trước ngưỡng cửa của một cuộc khủng hoảng mới với quy mô và mức độ thậm chí còn lớn hơn cuộc khủng hoảng tài chính toàn cầu 2008 - 2009 dưới tác động của đại dịch Covid-19. Với những yếu tố đặc thù xuất phát từ nguồn gốc, cuộc khủng hoảng lần này nếu diễn ra có thể tiến triển qua 3 - 4 giai đoạn, tùy thuộc vào kịch bản dịch bệnh là tích cực hay tiêu cực (kịch bản tích cực là dịch bệnh trên toàn cầu cơ bản được kiểm soát vào quý II, kịch bản tiêu cực là dịch bệnh trên toàn cầu cơ bản được kiểm soát vào quý IV). Đối với kịch bản dịch bệnh tích cực thì có thể trải qua 3 giai đoạn và kịch bản tiêu cực có thể trải qua 4 giai đoạn (xem bảng trên).

Nếu dịch bệnh diễn biến phức tạp và kéo dài hơn thì tác động đến nền kinh tế cũng như thị trường tài chính toàn cầu nói chung cũng sẽ mạnh và nghiêm trọng hơn rất nhiều. Cụ thể, khi việc đóng cửa, phong tỏa kéo dài, các doanh nghiệp phải ngừng trệ hoạt động, dẫn đến tỷ lệ phá sản cũng như thất nghiệp gia tăng, kéo theo nguy cơ nợ xấu và rủi ro đối với hệ thống ngân hàng thương mại và thị trường tài chính.

Theo kịch bản này, GDP toàn cầu có thể giảm mạnh về mức 0 - 0,5% trong năm 2020 và thị trường tài chính một lần nữa rơi vào khủng hoảng, với mức độ thậm chí lớn hơn so với cuộc khủng hoảng tài chính 2008 - 2009.

Dựa trên những diễn biến mới nhất về tình hình dịch bệnh cũng như những nỗ lực đối phó với khủng hoảng của các quốc gia trên thế giới, chúng tôi kỳ vọng xác suất dịch bệnh trên toàn cầu có thể kiểm soát được trong quý II và quý III (kịch bản tích cực) là khoảng 70%, và khoảng 30% là kịch bản sẽ diễn biến theo hướng tiêu cực hơn khi dịch bệnh phải mất ít nhất 1 năm mới có thể kiểm soát.