VN-Index mở màn phiên giao dịch đầu năm khá chậm, cùng thanh khoản thấp dần và kết thúc bằng một phiên giảm điểm mạnh nhất trong 4 tháng qua đã ít nhiều ảnh hưởng đến tâm lý thị trường. Ông/bà có góc nhìn như thế nào về xu hướng thị trường trong tuần tới?

Ông Phan Dũng Khánh, Giám đốc Tư vấn đầu tư CTCK Maybank Investment Bank

Thị trường vẫn chưa thể vượt nổi mốc 1.300 "huyền thoại" suốt từ năm ngoái. Mỗi lần thị trường tiến sát ngưỡng này các NĐT đều rất thận trọng và việc nhìn nhau xem ai hành động trước cũng khiến thị trường sụt giảm thanh khoản khi giá tiến lên gần mốc này.

Bên cạnh đó, việc NĐTNN có một năm bán ròng kỷ lục cũng làm cho các NĐT khác thận trọng hơn trước những ngưỡng quan trọng như vậy. Tuy nhiên nhìn chung vùng hỗ trợ vẫn khá vững và thị trường biến động trong biên độ hẹp nên dù chưa thể qua được mốc 1.300 nhưng cũng khó xuống sâu. Do đó trong ngắn hạn thị trường vẫn trong xu hướng này, dự kiến biên độ khoảng 1.220 đến dưới 1.300.

Ông Nguyễn Thế Minh, Giám đốc Phân tích, CTCK Yuanta Việt Nam

Chỉ số VN-Index đã giảm mạnh dưới đường trung bình 20 phiên và xuyên thủng mức 1.260 điểm cho nên xu hướng ngắn hạn của thị trường chung đã bị hạ xuống mức giảm cho nên chỉ số VN-Index có thể tiếp tục đà giảm trong tuần giao dịch tới và chỉ số VN-Index có thể sẽ hướng về 2 mức hỗ trợ quan trọng là 1.250 điểm và thấp hơn là 1.238 điểm.

|

Ông Nguyễn Thế Minh |

Ông Trương Thái Đạt, Giám đốc phân tích, CTCK DSC

Với ảnh hưởng từ áp lực tỷ giá, áp lực chốt lời ở một số cổ phiếu Ngân hàng, cùng dòng tiền chững lại ở những ngày đầu năm, nhịp điều chỉnh diễn ra ở đầu năm là điều dễ hiểu.

Theo thống kê, trong ngắn hạn chu kỳ trước Tết của thị trường là tích cực, chu kỳ tháng 11-12 và tháng 1-2 cũng là những tháng có xác suất tăng điểm cao. DSC cũng đặt nhiều kỳ vọng cho VNIndex trong năm 2025 với mức mục tiêu 1.420 điểm, do đó kỳ vọng nhịp giảm sẽ sớm kết thúc khi chỉ số chạm vùng hỗ trợ 1.240 – 1.250 điểm.

Ông Nguyễn Anh Khoa, Giám đốc phân tích, CTCK Agriseco

Dự báo diễn biến tuần tới, thị trường có thể tiếp tục quán tính giảm điểm trong phiên đầu tuần sau khi đã xuất hiện mô hình 2 đỉnh. Mốc 1.250 điểm, tương ứng MA50 ngày sẽ là điểm đỡ ngắn hạn và có thể xuất hiện nhịp kiểm định. Điểm tích cực là áp lực bán hoảng loạn không gia tăng đáng kể; đa phần các cổ phiếu thuộc nhóm VN30 gặp áp lực bán nhưng vẫn bảo lưu được đường xu hướng.

|

Ông Nguyễn Anh Khoa |

Ngoài áp lực về mặt tỷ giá, chúng tôi cho rằng hiện không có áp lực nội địa nào thật sự đáng kể để khiến thị trường xảy ra hiện tượng bán tháo. Trong bối cảnh mặt bằng định giá P/E vẫn ở mức thấp so với cả năm 2024, kỳ vọng lực cầu trung hạn sẽ tham gia trở lại giúp chỉ số trở lại xu hướng tăng.

Ông Lâm Gia Khang, Phụ trách phân tích chiến lược thị trường, CTCK VietinBank

Hiện tại dòng tiền trên thị trường vẫn đang rất yếu, thể hiện qua việc thị trường vừa trải qua phiên giảm điểm mạnh vào cuối tuần qua dù lực bán chỉ ở mức trung bình trong giai đoạn gần đây. Với việc mùa công bố KQKD quý IV vẫn chưa vào giai đoạn cao điểm và diễn biến tỷ giá USD/VND tiếp tục phức tạp dù vừa hạ nhiệt xuống mốc 25.400, xu hướng thận trọng của dòng tiền dự kiến vẫn tiếp tục trong tuần tới, khiến chỉ số VN-Index duy trì xu hướng giảm điểm và dao động trong biên độ 1.235 – 1.260 điểm.

Ông Lương Duy Phước, Giám đốc phân tích, CTCK Kafi

Dòng tiền trong các phiên cuối năm có dấu hiệu chốt lời tại nhóm vốn hoá vừa và nhỏ và chuyển dịch dần sang các cổ phiếu vốn hóa lớn. Tuy nhiên, đà tăng của nhóm lớn cũng sớm chững lại trong khi quá trình chốt lời tại nhóm vừa và nhỏ vẫn đang mạnh mẽ, đã khiến dòng tiền tham gia trở nên e dè. Thanh khoản thu hẹp trở lại mức thấp và biên độ giảm cũng nới rộng hơn do không có lực cầu bắt đáy. Thanh khoản thấp do trong giai đoạn cuối năm các nhóm nhà đầu tư tổ chức như nước ngoài và trong nước đang hạn chế giao dịch trước thềm năm mới nhiều bất định khi chính quyền mới của Tổng thống đắc cử Trump nhận chức.

Việc chỉ số đồng USD leo thang tạo áp lực tỷ giá cũng đang tạo áp lực lên tâm lý giao dịch của các nhà đầu tư chung trên thị trường. Do đó, tôi nhận thấy khả năng thị trường trong tuần tới vẫn sẽ gặp khó khăn. Tuy nhiên, mức điều chỉnh sẽ không cao khi lượng khớp lệnh tại vùng đỉnh không quá nhiều, lực bán cũng khó ép giá giảm sâu hơn. Chúng tôi kỳ vọng VN-Index sẽ thoái lui kiểm tra hỗ trợ 1.240-1.250 và tạo vùng cân bằng quanh mốc 1.250 trong tuần tới.

Năm 2025, tỷ giá USD/VND dự kiến tiếp tục đối mặt nhiều thách thức khi các chính sách thương mại của Tổng thống Mỹ đắc cử Donald Trump được triển khai. Việc áp thuế 60% lên hàng hoá Trung Quốc và 20% với hàng nhập khẩu từ các quốc gia khác khiến đồng USD tăng giá, gây áp lực giảm giá lên VND. Nhiều ý kiến cho rằng, Ngân hàng Nhà nước Việt Nam có thể điều hành linh hoạt để giảm bớt biến động thông qua việc tăng lãi suất các ngân hàng Big4. Việc điều chỉnh nâng trần lãi suất sẽ tác động như thế nào đến dòng vốn chảy vào TTCK, theo các ông/bà?

Ông Phan Dũng Khánh, Giám đốc Tư vấn đầu tư CTCK Maybank Investment Bank

Xu hướng thị trường được tác động bởi nhiều yếu tố và cũng tùy thời điểm thị trường quan tâm đến yếu tố nào nhiều hơn. Do đó, nếu lãi suất có tăng nhưng giúp kinh tế phát triển và thị trường ổn định thì vẫn sẽ là yếu tố tích cực. Như nhiều năm qua tỷ giá khá ổn định với sự chính sách quản lý linh hoạt nên về lâu dài tác động tích cực vẫn nhiều hơn với thị trường tài chính và TTCK.

Ông Nguyễn Thế Minh, Giám đốc Phân tích, CTCK Yuanta Việt Nam

Hiện nay, chỉ số USD đang tăng mạnh do các nhà đầu tư cũng lo ngại về áp lực lạm phát có thể gia tăng trở lại trong năm 2025 cho nên việc điều hành chính sách tiền tệ cũng cần trở nên linh hoạt hơn khi nguồn dự trữ USD của chúng ta không quá dồi dào, nhiều khả năng NHNN cũng cần linh hoạt đến công cụ lãi suất trên thị trường OMO cùng với hoạt động hút tiền vì hiện tại Chính phủ cũng đang ưu tiên duy trì mặt bằng lãi suất thấp để hỗ trợ tăng trưởng cho các doanh nghiệp. Tuy nhiên, tôi đánh giá động thái điều hành lãi suất hiện nay có thể không tác động tiêu cực lên thị trường vì mặt bằng lãi suất vẫn đang có mức nền thấp và mức hấp dẫn của TTCK vẫn bù đắp được khi lãi suất tăng lên.

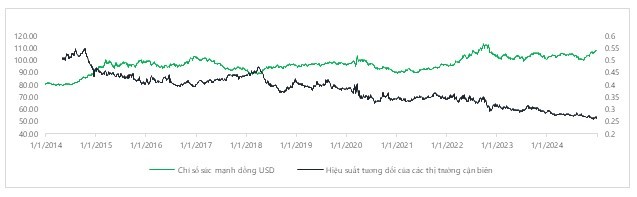

Điều cần quan tâm ở giai đoạn này là khi nào đồng USD chững lại đà tăng với hai mức kháng cự hiện này là mức 109 và 110 điểm. Đồng thời, một việc tác động từ tỷ giá là áp lực bán ròng của nhà đầu tư nước ngoài, nhưng tôi cho rằng dư địa bán ròng của các nhà đầu tư nước ngoài sẽ không còn lớn như năm 2024 vì phần lớn tỷ trọng các nhà đầu tư nước ngoài đang nắm giữ còn lại là các nhà đầu tư chiến lược.

Ông Trương Thái Đạt, Giám đốc phân tích, CTCK DSC

Trong năm 2024, NHNN đã linh hoạt điều hành nhằm ổn định tỷ giá thông qua các công cụ như: bán USD (ước tính gần 10 tỷ USD), bán tín phiếu để làm tăng lãi suất liên ngân hàng và thu hẹp chênh lệch lãi suất với Mỹ, từ đó làm giảm áp lực lên tỷ giá. Tính đến 31/12/2024, giá bán USD/VND tại VCB tăng 4,6% YTD, tương đương xu hướng mất giá với các đồng tiền khác trong khu vực.

|

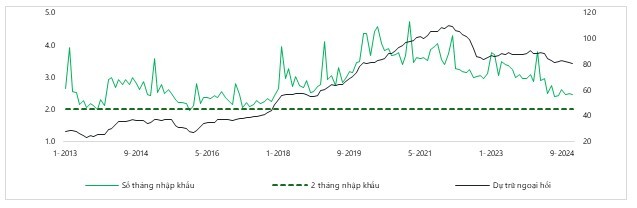

Biểu đồ: Dự trữ ngoại hối không còn dồi dào (tỷ USD) . (Nguồn: IMF, DSC tổng hợp) |

Tuy nhiên,chúng tôi đánh giá áp lực lên chính sách tiền tệ đang gia tăng, dự báo nền lãi suất sẽ tăng từ 0,25 – 0,5% thông qua lãi suất huy động các kỳ hạn của các ngân hàng Big4 (có thị phần lớn và tác động lan tỏa):

(1) Dự trữ ngoại hối không còn dồi dào: Dự trữ ngoại hối ước tính còn khoảng 80 tỷ USD, tương đương 2,5 tháng nhập khẩu, thấp hơn giai đoạn tháng 9/2022 (thời điểm NHNN tăng lãi suất điều hành trước đó để ổn định tỷ giá) và thấp hơn 3 tháng theo khuyến nghị của IMF.

(2) Nguồn cung ngoại tệ dự báo kém khả quan hơn do Việt Nam đang nằm trong top các quốc gia có thặng dư thương mại lớn với Mỹ (nguồn cung USD quan trọng), gia tăng rủi ro bị áp thuế khi Tổng thống Donald Trump nhậm chức.

(3) Tỷ lệ LDR thuần (Cho vay/Huy động) của các ngân hàng đã tăng cao để tối ưu NIM, gia tăng áp lực huy động.

(4) Các ngân hàng thương mại ngoại trừ Big4 đều đã tăng lãi suất huy động kể từ tháng 6 nhiều kỳ hạn sau khi NHNN bán USD và hút tín phiếu khiến thanh khoản hệ thống không còn dồi dào.

|

Biểu đồ: Tương quan ngược giữa hiệu suất tương đối của các thị trường cận biên và US Dollar Index. (Nguồn: DSC ước tính, Investing) |

Tại Mỹ, chiến lược “American First” của tổng thống mới đắc cử Donald Trump tiếp tục là nhân tố chi phối, thúc đẩy dòng tiền đầu tư chảy về các tài sản sử dụng USD, gián tiếp gây sức ép lên các thị trường cận biên và mới nổi. Áp lực này dự kiến sẽ tiếp tục được duy trì trong nửa đầu 2025.

Ông Nguyễn Anh Khoa, Giám đốc phân tích, CTCK Agriseco

Trong năm 2025 khi những chính sách thuế quan của Tổng thống Mỹ đắc cử Trump được triển khai, đồng USD được dự báo sẽ tiếp tục mạnh lên. Hiện tại, tỷ giá USD/VND đã tăng mạnh trong bối cảnh DXY tăng nhanh trở lại tiệm cận vùng đỉnh cũ và cao nhất trong vòng 1 năm trở lại đây. Điều này đã khiến NHNN phải thực hiện các biện pháp nhằm kìm hãm đà tăng của tỷ giá như công cụ thị trường mở hay bán USD, qua đó phần nào ảnh hưởng thanh khoản hệ thống.

Dự trữ ngoại hối tính tới quý IV/2024 đang ở mức khoảng 82 tỷ USD, tương ứng 2,5 tháng nhập khẩu. Đây là mức cận dưới theo khuyến nghị của IMF về lượng dự trữ ngoại hối tối thiểu. Bởi vậy, NHNN cũng sẽ không còn nhiều dư địa để bán USD nhằm điều tiết tỷ giá.

Giới đầu tư đang lo ngại nếu áp lực tỷ giá tiếp tục căng thẳng, lãi suất có thể sẽ phải tăng lên và điều này sẽ trở thành rào cản tâm lý lớn đối với nhà đầu tư và tác động lớn tới các thị trường tài sản trong đó có TTCK.

Với mặt bằng lãi suất cao hơn, dòng tiền vào các kênh tài sản như TTCK sẽ bị ảnh hưởng, hoạt động sản xuất kinh doanh của doanh nghiệp cũng gặp bất lợi hơn khi chi phí lãi vay gia tăng.

Ông Lâm Gia Khang, Phụ trách phân tích chiến lược thị trường, CTCK VietinBank

Việc nâng trần lãi suất huy động khiến kênh chứng khoán trở nên kém hấp dẫn hơn khi dòng tiền có xu hướng dịch chuyển nhiều hơn vào kênh gửi tiết kiệm. Đồng thời, việc nâng trần lãi suất huy động cũng sẽ khiến các ngân hàng nâng lãi suất cho vay nhằm đảm bảo duy trì lợi nhuận, qua đó gián tiếp gây sức ép đến các doanh nghiệp sử dụng đòn bẩy tài chính lớn. Ngoài ra, lãi suất cho vay cao hơn cũng sẽ khiến các ngân hàng đối diện nhiều áp lực trong việc thực hiện mục tiêu tăng trưởng tín dụng trong năm 2025.

Ông Lương Duy Phước, Giám đốc phân tích, CTCK Kafi

Đầu tiên, cần xét đến sự ảnh hưởng của lãi suất trong thời gian vừa qua. Có thể thấy, việc lãi suất Mỹ được giữ ở mức tương đối cao đã khiến cho dòng vốn từ các thị trường, trong đó có cả Việt Nam bị rút ròng rất mạnh. Do đó, nếu việc nâng trần lãi suất được diễn ra, khoảng cách giữa lãi suất Mỹ và Việt Nam có thể được thu hẹp, từ đó thu hút dòng vốn đầu tư quay về thị trường Việt Nam.

Tất nhiên, nếu tỷ giá được giữ ổn định, dòng vốn đầu tư cũng tự tin hơn trong việc lựa chọn Việt Nam là điểm đến an toàn, bởi việc tỷ giá không thay đổi nhiều cũng tác động một phần đến lợi nhuận của nhóm nhà đầu tư ngoại. Trong bối cảnh Việt Nam đang bước vào giai đoạn quan trọng trong tiến trình nâng hạng thị trường, việc giữ ổn định tỷ giá cũng là một yếu tố quan trọng trong việc thu hút dòng vốn nước ngoài.

|

Ông Lương Duy Phước |

Ở đây, ngoài việc hướng dòng vốn đầu tư vào thị trường Việt Nam, chúng ta cũng có thể kỳ vọng sự cải thiện ở ngành ngân hàng nếu kịch bản tăng lãi suất được diễn ra. Có thể thấy chi phí vốn của nhóm ngân hàng có xu hướng tăng trong khi lãi suất đầu ra gần như đi ngang trong thời gian dài, dẫn đến việc NIM của các ngân hàng bị thu hẹp. Nếu lãi suất tăng, có thể đưa NIM của ngân hàng tăng trở lại, và cũng hỗ trợ rất mạnh cho tăng trưởng lợi nhuận của nhóm ngân hàng.

Mùa công bố KQKD quý IV cũng như cả năm 2024 cũng đang chuẩn bị bước vào giai đoạn sôi động với kỳ vọng nhiều ngành, doanh nghiệp tiếp tục duy trì được đà tăng trưởng tốt. Liệu điều này có giúp thị trường tạo những “gợn sóng” lăn tăn ở một số ngành, cổ phiếu?

Ông Phan Dũng Khánh, Giám đốc Tư vấn đầu tư CTCK Maybank Investment Bank

|

Ông Phan Dũng Khánh |

Sóng KQKD vốn đã nói rất nhiều nhưng chúng ta cũng thấy 2 quý vừa qua thị trường hầu như không thay đổi mấy. Bởi thế kỳ vọng lớn nhất là KQKD năm và định hướng phát triển những năm tới của DN đặc biệt trong thời đại công nghệ thì việc ứng dụng công nghệ để tạo đột phá trong kinh doanh là rất quan trọng. Điều này sẽ được đón nhận, thu hút dòng tiền nhiều hơn là những số liệu vốn đã thuộc về quá khứ. Do đó hứa hẹn những DN có thể ứng dụng tốt có thể tạo sự đột phá cho năm 2025.

Ông Nguyễn Thế Minh, Giám đốc Phân tích, CTCK Yuanta Việt Nam

Thông thường trong giai đoạn tháng 01 là giai đoạn nhà đầu tư tỏ ra tích cực với diễn biến thị trường vì đây thường là giai đoạn mùa báo cáo KQKD và cũng như kế hoạch kinh doanh cho năm mới cho nên thị trường sẽ cũng được đón nhận các thông tin tích cực này. Do đó, tôi kỳ vọng thị trường cũng sẽ xuất hiện những cơ hội ở từng nhóm cổ phiếu hay nhóm ngành, nhất là những nhóm cổ phiếu đang có mức tăng trưởng cao trong giai đoạn quý 4/2024.

Ông Trương Thái Đạt, Giám đốc phân tích, CTCK DSC

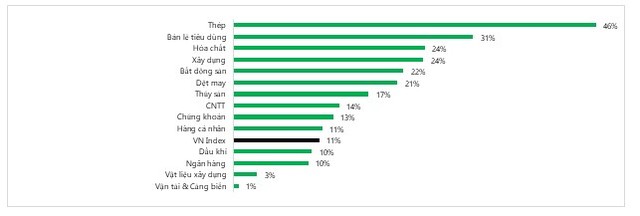

Đây là bảng dự phóng tăng trưởng lợi nhuận sau thuế của các ngành mà chúng tôi đánh giá cao trong năm 2025.

|

Biểu đồ: Tỷ trọng vốn hóa và tăng trưởng lợi nhuận theo ngành 2025. (Nguồn: Fiinpro, DSC dự phóng) |

Một số ngành có tính chu kỳ trong năm sẽ tăng trưởng tốt so với quý trước như Xây dựng, Vật liệu xây dựng và Bán lẻ, nhưng duy trì mức tăng trưởng so với cùng kỳ thì cần hoạt động kinh doanh ổn định hơn như ngành Ngân hàng, Công nghệ thông tin và Hàng tiêu dùng cá nhân.

Ông Nguyễn Anh Khoa, Giám đốc phân tích, CTCK Agriseco

Hiện tại, đang là giai đoạn bản lề trước khi bước vào mùa công bố KQKD quý IV. Trong quý IV, tôi cho rằng, lợi nhuận toàn thị trường sẽ tiếp tục tăng trưởng cùng với sự phục hồi của nền kinh tế. Câu chuyện đầu tư giai đoạn cuối năm cũng sẽ xoay quanh các nhóm ngành, các doanh nghiệp có lợi nhuận tăng trưởng mạnh.

Các nhóm ngành có thể thu hút dòng tiền với KQKD quý IV tích cực có thể kể đến như nhóm bán lẻ, logistics, xây dựng và vật liệu.

Với nhóm bán lẻ, quý IV thường là giai đoạn cao điểm KQKD với nhu cầu tăng cao trong dịp lễ Tết, kỳ vọng lợi nhuận có thể duy trì tăng trưởng mạnh trên mức nền thấp cùng kỳ.

Nhóm logistics cũng được kỳ vọng có KQKD tích cực khi hoạt động xuất nhập khẩu tiếp tục khởi sắc, kim ngạch xuất nhập khẩu các tháng trong quý IV duy trì tăng trưởng cao trên 15% so với cùng kỳ.

Đối với nhóm xây dựng và vật liệu, bên cạnh kỳ vọng lợi nhuận tăng trưởng so với cùng kỳ nhờ nền kinh tế phục hồi, nhóm này cũng sẽ thu hút dòng tiền nhờ kỳ vọng vào câu chuyện đầu tư trong năm 2025 khi đầu tư công sẽ được đẩy mạnh giải ngân.

Ông Lâm Gia Khang, Phụ trách phân tích chiến lược thị trường, CTCK VietinBank

|

Ông Lâm Gia Khang |

Hiện dòng tiền đổ vào thị trường đang rất yếu, do vậy việc công bố KQKD quý IV có lẽ chỉ thu hút dòng tiền tham gia tại một vài cổ phiếu đơn lẻ khi giá các cổ phiếu này đã được chiết khấu về mức hợp lý đồng thời vẫn duy trì triển vọng tăng trưởng trong năm 2025.

Ông Lương Duy Phước, Giám đốc phân tích, CTCK Kafi

Có thể thấy, trong năm vừa qua, đã có nhiều ngành thể hiện sự phục hồi vượt bậc khi đạt tốc độ tăng trưởng hai con số, đưa lợi nhuận của một số ngành quay trở về mức đỉnh, thậm chí là vượt mức đỉnh cũ trong lịch sử.

Tại thời điểm hiện tại, mức định giá chung của VN-Index đang ở mức không hẳn là quá rẻ để hấp dẫn dòng tiền mạnh, nhưng cũng không hề đắt. Do đó, việc các doanh nghiệp duy trì mức đà tăng trưởng là một động lực tích cực để thu hút dòng tiền.

Ở đây có thể điểm qua một số nhóm ngành được kỳ vọng có thể tiếp tục tăng trưởng mạnh như xuất nhập khẩu, cảng biển. Thậm chí, nhóm ngành lớn nhất trên thị trường là ngân hàng cũng được chúng tôi kỳ vọng có thể tiếp tục tăng trưởng khi hoạt động tín dụng giai đoạn cuối năm diễn ra mạnh.

Hiện tại, mức định giá của VN-Index nhiều khả năng đã phản ánh một phần kỳ vọng của thị trường về câu chuyện tăng trưởng. Tuy nhiên, bức tranh kinh doanh cuối năm thường ẩn chứa nhiều sự bất ngờ, và sự đột biến trong kết quả kinh doanh cuối năm có thể tạo ra một số đợt sóng ở một số cổ phiếu và ngành, chúng tôi kỳ vọng trong ngắn hạn, thị trường sẽ có nhiều diễn biến tích cực hơn.

Hiện tượng “bán quá mức” được dự báo có khả năng sớm xuất hiện nếu tiếp tục xảy ra lực bán tương tự phiên cuối tuần đồng nghĩa với khả năng trạng thái tiết cung cũng sẽ đồng thời được thiết lập và kìm hãm đà giảm chung. Vậy đâu là chiến lược phù hợp ở giai đoạn này, theo các ông/bà?

Ông Phan Dũng Khánh, Giám đốc Tư vấn đầu tư CTCK Maybank Investment Bank

Các nhóm ngành có định hướng mang lại giá trị tương lai lâu dài, xu hướng của thế giới trong dài hạn (tránh những nhóm có yếu tố đầu cơ, lướt sóng thuần túy) dễ dàng mang lại lợi nhuận tốt hơn như nhóm công nghệ, bán dẫn giữa xu hướng AI toàn cầu hiện nay.

Bên cạnh đó, những nhóm ngành truyền thống nhưng ứng dụng tốt công nghệ, AI vào hoạt động sản xuất kinh doanh là những khoản đầu tư tiềm năng trong cả ngắn trung và dài hạn.

NĐT có thể sử dụng chiến lược đầu tư ngắn hạn trong dài hạn và ngược lại bằng cách cơ cấu những khoản đầu tư như vậy để nắm giữ lâu dài nhưng có thể trích ra một phần tỷ lệ vừa phải để đầu tư ngắn hạn chung với các nhóm cổ phiếu penny, cổ phiếu có tính biến động lớn để kinh doanh ngắn hạn nhưng vẫn giữ được những khoản đầu tư chiến lược mang lại lợi nhuận bền vững hơn.

Ông Nguyễn Thế Minh, Giám đốc Phân tích, CTCK Yuanta Việt Nam

Tôi cho rằng giai đoạn này nhà đầu tư nên tạm thời dừng trạng thái mua mới và tuân thủ quản trị rủi ro lúc này, có thể ưu tiên hạ margin hoặc đưa tỷ trọng cổ phiếu về mức 50-55% danh mục.

Ông Trương Thái Đạt, Giám đốc phân tích, CTCK DSC

|

Ông Trương Thái Đạt |

Từ nền móng của thị trường đi ngang (Sideway Market), với độ biến động giảm dần và đáy sau cao hơn đáy trước, hứa hẹn mở ra cơ hội thị trường bước vào sóng tăng giá trong năm 2025.

Chúng tôi đang nghiêng về khả năng VN-index sẽ bước vào trạng thái Bull-Market (thị trường tăng giá) trong năm 2025 với sự dẫn dắt của các cổ phiếu vốn hóa lớn hưởng lợi theo làn sóng nâng hạng.

Trong thị trường Bull-Market, thời điểm tham gia mua vào lý tưởng nhất là khi thỏa mãn các điều kiện sau đây:

(1) Chỉ số điều chỉnh gãy mốc trung bình 50 ngày (MA50) nhưng cao hơn trung bình 200 ngày (MA200). Nhịp điều chỉnh từ 5-10% so với đỉnh.

(2) Chỉ báo RSI trong vùng 30-40 điểm đúng với tính chất của nhịp điều chỉnh lành mạnh.

(3) Khối lượng giao dịch thấp hơn so với mức trung bình 20 phiên gần nhất ít nhất 30% báo hiệu cạn kiệt lượng cung bán ra.

Ông Nguyễn Anh Khoa, Giám đốc phân tích, CTCK Agriseco

Quan sát thị trường trên nhiều khung thời gian, chúng tôi cho rằng thị trường có mốc 1.252 điểm, tương ứng MA50 ngày là hỗ trợ ngắn hạn; trong khi mốc 1.240 điểm sẽ là chốt chặn báo hiệu đảo chiều xu hướng nếu có. Vì vậy, với việc chưa đánh mất 2 mốc hỗ trợ này, chúng tôi cho rằng thị trường vẫn chưa đánh mất xu hướng tăng ngắn hạn.

Chúng tôi khuyến nghị nhà đầu tư tiếp tục nắm giữ danh mục với các cổ phiếu có sẵn; các nhịp điều chỉnh như hiện tại là cơ hội để nhà đầu tư thực hiện tại cơ cấu danh mục với những cổ phiếu yếu hơn thị trường chung. Những nhóm có kỳ vọng KQKD quý IV tăng trưởng tích cực có thể là nhóm để thực hiện cơ cấu tăng tỷ trọng.

Ông Lương Duy Phước, Giám đốc phân tích, CTCK Kafi

Với khả năng thị trường cân bằng và bật hồi sớm trong tuần sau, nhà đầu tư nên tận dụng điều chỉnh để tái cơ cấu danh mục theo bán chốt lời tại nhóm có dấu hiệu dòng tiền suy yếu và tăng mua tại hỗ trợ của các cổ phiếu mạnh hơn thị trường khi dòng tiền sẽ dần chú ý đến các cổ phiếu có kết quả kinh doanh tích cực. Tuy nhiên, lưu ý giữ tỷ trọng cổ phiếu ở mức hợp lý và chờ tín hiệu cân bằng của chỉ số để đánh giá lại mức độ lợi nhuận/rủi ro tiếp theo của thị trường.