Tốc độ lạm phát chóng mặt gần đây chắc chắn sẽ làm thay đổi những kỳ vọng đối với chính sách tiền tệ của nền kinh tế lớn nhất toàn cầu. Theo Bộ Thương mại Mỹ, trong 5 tháng qua, chỉ số giá tiêu dùng (CPI) đã tăng với tốc độ nhanh nhất trong 13 năm. Cùng với việc nền kinh tế Mỹ mở cửa trở lại và thị trường lao động đang cần nguồn nhân lực rất lớn, những điều kiện này đang khiến Fed có thêm lý do để rút gói hỗ trợ sớm hơn.

Giới đầu tư đang đổ dồn sự quan tâm vào cuộc họp ngày 2 - 3/11/2021 của Ủy ban Thị trường mở liên bang Mỹ, với thông tin Fed dự kiến sẽ cắt giảm 120 triệu USD tiền mua trái phiếu hàng tháng.

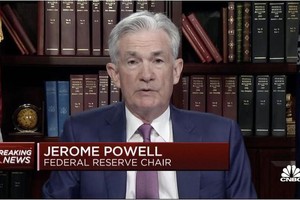

Trước thềm cuộc họp này, Chủ tịch Fed Jerome Powell đã đưa ra thông điệp, tình trạng lạm phát cao có khả năng kéo dài đến năm 2022 và “chúng ta cần đảm bảo rằng chính sách được điều chỉnh để phù hợp với những việc có thể xảy ra tiếp theo”.

Từ các dự báo gần đây của các quan chức Fed, có thể phỏng đoán lộ trình chính sách của Fed theo hướng chỉ triển khai một lần tăng lãi suất 25 điểm cơ bản vào cuối năm 2022, tiếp theo là ba lần tăng vào năm 2023 và ba lần nữa vào năm 2024.

Các quan chức của Fed cũng dự kiến mục tiêu lãi suất cho vay sẽ tăng lên 2,5%/năm trong dài hạn, từ mức hiện tại là 0 - 0,25%/năm.

Ở một kịch bản khác, mặc dù các nhà phân tích cho là ít có khả năng xảy ra hơn, đó là Fed có thể tiếp tục tăng lãi suất cho đến khi vượt mức 3%/năm, một mức chưa từng thấy kể từ đầu năm 2008.

Sự gia tăng liên tục của lạm phát trên toàn thế giới khi các nền kinh tế phục hồi sau đại dịch khiến những dự báo về việc các ngân hàng trung ương trên thế giới sẽ nâng lãi suất trong những năm tới xuất hiện nhiều hơn.

Cho đến nay, Fed đã cam kết để lạm phát vượt quá mục tiêu 2% để bù đắp cho lạm phát thấp trong vài năm qua, nhưng sau 5 tháng liên tiếp chỉ số lạm phát đều ở mức cao và đã có những mốc cao kỷ lục thì giới chuyên gia và các nhà đầu tư lại đang bày tỏ lo ngại về vấn đề này.

Paul Ashworth, Kinh tế trưởng của Capital Economics, quỹ đầu tư có trụ sở tại Toronto, Canada cho biết: “Chúng ta đã có một thập kỷ mà chỉ số lạm phát tại các nước phát triển đều ở dưới mức lạm phát mục tiêu. Đột nhiên, chỉ số này tăng cao hơn những gì chúng ta có thể xử lý và các ngân hàng trung ương hiện đang phải đối mặt với một vấn đề hoàn toàn khác so với những gì họ mong đợi”.

Ông cũng đặt câu hỏi: “Đến khi nào họ mới nhận ra rằng những gì chúng ta đang trải qua không phải là nhất thời và có thể kéo dài khá lâu?”.

Các nhà phân tích cũng dự báo rằng chỉ số giá tiêu dùng (CPI) của Mỹ sẽ ở mức 5,9% vào tháng 10 và 6,4% trong tháng 11 và tháng 12.

Cùng với dự báo về việc điều chỉnh lãi suất của Mỹ, theo Credit Suisse's Cohn, Ngân hàng Trung ương Anh dự kiến sẽ tăng lãi suất vào cuối năm 2022, Ngân hàng Trung ương Châu Âu cũng dự kiến sẽ tăng lãi suất thêm 25 điểm cơ bản vào đầu năm 2023 và Fed dự kiến sẽ có 4 - 5 lần thay đổi lãi suất cho đến năm 2023.

Lợi suất của các loại trái phiếu kỳ hạn 10 năm và 30 năm đã giảm mạnh trong bối cảnh tâm lý thị trường trái phiếu trở nên thận trọng sau khi Fed để ngỏ khả năng thu hẹp chương trình thu mua tài sản hàng tháng và cân nhắc việc tăng lãi suất trong thời gian tới.

Trong khi đó, lợi suất của trái phiếu kỳ hạn ngắn hơn lại tăng lên, điều này phản ánh kỳ vọng về việc chu kỳ tăng lãi suất tiếp theo có thể diễn ra vào năm sau, sau khi Fed giảm bớt lượng mua trái phiếu hàng tháng.

Tuy nhiên, đây cũng là một dấu hiệu cho thấy nền kinh tế đang bị giảm tốc hoặc chu kỳ tăng lãi suất có thể tương đối ngắn. Fed được cho là sẽ công bố kế hoạch bắt đầu quá trình cắt giảm tại cuộc họp chính sách vào ngày 2-3/11.