Tỷ lệ bồi thường năm 2014 là 41%

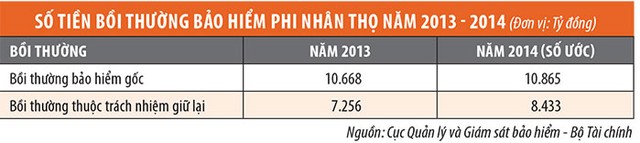

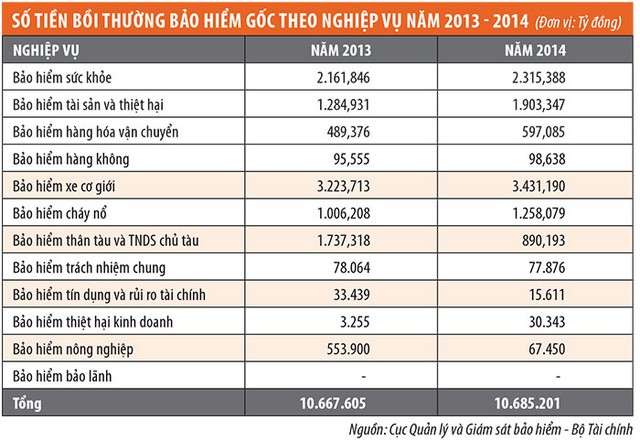

Theo thống kê của Cục Quản lý và Giám sát bảo hiểm, số tiền thực bồi thường bảo hiểm gốc năm 2014 là hơn 10.685 tỷ đồng, trong đó số tiền bồi thường bảo hiểm thuộc trách nhiệm giữ lại là 8.433 tỷ đồng, góp phần đề phòng, khắc phục và hạn chế tổn thất cho các đối tượng tham gia bảo hiểm, giảm nhẹ gánh nặng cho ngân sách nhà nước.

Tính trên con số 27.307 tỷ đồng doanh thu phí bảo hiểm của khối phi nhân thọ, tỷ lệ bồi thường của khối này là 41%, thấp hơn so với mức 44,3% của năm 2013.

Tỷ lệ bồi thường giảm là kết quả của những nỗ lực của các doanh nghiệp bảo hiểm trong việc kiểm soát rủi ro ngay từ khâu cấp đơn, tăng cường hiệu quả khai thác dịch vụ. Tuy nhiên, so với năm 2012 thì tỷ lệ bồi thường vẫn ở mức cao (tỷ lệ này trong năm 2012 là 38,8%).

Dù xảy ra không ít sự kiện bảo hiểm bất ngờ, với giá trị bồi thường lớn, như sự cố tại Bình Dương, Đồng Nai, Hà Tĩnh hồi tháng 5/2014, nhưng năm 2014 vẫn là một năm khá thành công của ngành bảo hiểm trong kiểm soát tỷ lệ bồi thường, với tỷ lệ bồi thường giảm còn 41% như đã nêu trên.

2 tháng đầu năm 2015, số tiền thực bồi thường bảo hiểm ước đạt 1.483 tỷ đồng. Tỷ lệ thực bồi thường/doanh thu phí là 29,7%, cao hơn so với cùng kỳ năm 2014 (27,2%), nhưng được coi là chấp nhận được do tổng doanh thu phí bảo hiểm gốc khối phi nhân thọ tăng trưởng gần 17% so với cùng kỳ năm ngoái, ước đạt 4.987 tỷ đồng. Có 19/30 doanh nghiệp bảo hiểm có tỷ lệ bồi thường bảo hiểm gốc thấp hơn tỷ lệ bồi thường của toàn thị trường. Báo cáo riêng lẻ từ một số doanh nghiệp bảo hiểm cho thấy, việc kiểm soát bồi thường đang được đẩy mạnh và có dấu hiệu cải thiện.

Cái khó của doanh nghiệp bảo hiểm

Mặc dù nỗ lực giảm phí bồi thường bảo hiểm, nhưng vì nhiều nguyên nhân, một số doanh nghiệp bảo hiểm vẫn có mức bồi thường trong năm 2014 tăng so với năm trước.

Tại Bảo Minh, tính riêng nghiệp vụ bảo hiểm xe cơ giới, tỷ lệ bồi thường nghiệp vụ này trong năm 2014 là 51%/doanh thu, trong khi năm trước đó là 50,3%.

Tại một doanh nghiệp bảo hiểm khác, năm 2014, dù chỉ thực chi bồi thường hơn 80 tỷ đồng, nhưng số tiền bồi thường chưa giải quyết lên tới gần 270 tỷ đồng. Theo đó, tính trên doanh thu bảo hiểm gốc, tỷ lệ bồi thường thực chi là 26%, nhưng tỷ lệ bồi thường thực chất lên tới gần 80%, tăng gần 25% so với năm 2013.

2 tháng đầu năm 2015, trong 11 doanh nghiệp bảo hiểm có tỷ lệ thực bồi thường bảo hiểm gốc cao hơn tỷ lệ bồi thường của toàn thị trường, 2 doanh nghiệp có tỷ lệ này ở mức cao là Cathay (111,6%) và UIC (82,5%).

Nguyên nhân khách quan khiến tỷ lệ bồi thường ở một số nghiệp vụ còn cao, thậm chí gia tăng đã được các doanh nghiệp bảo hiểm nhìn nhận để tìm hướng khắc phục trong thời gian tới. Đó là do tình hình tai nạn tổn thất và thiên tai bất khả kháng gia tăng. Trong năm 2014, nhiều vụ tai nạn giao thông, nhiều vụ cháy xảy ra, trong đó có cháy xe giường nằm. Xảy ra các vụ tổn thất lớn thuộc nhóm 3 và nhóm 4 khiến doanh nghiệp bảo hiểm phải bỏ ra số tiền bồi thường không nhỏ.

Trong khi đó, giá cả nguyên liệu, nhân công, sửa chữa, thay thế, chi phí thuốc men tăng cao dẫn đến chi phí bồi thường tăng. Chưa kể, tình trạng trục lợi bảo hiểm vẫn nhức nhối, đặc biệt đối với nghiệp vụ bảo hiểm xe cơ giới, bảo hiểm sức khỏe.

Nguyên nhân chủ quan cũng đã được chỉ ra, đó là một bộ phận doanh nghiệp bảo hiểm “chiều” khách hàng, chạy theo doanh thu bằng mọi giá… Một số đơn vị trực thuộc doanh nghiệp bảo hiểm còn lỏng lẻo trong công tác giải quyết bồi thường bảo hiểm sức khỏe con người, trong khi theo thống kê, trục lợi ở nghiệp vụ này khá cao, cao cả về số lượng hồ sơ lẫn số tiền đòi bồi thường. Ngoài ra, vẫn còn tình trạng chưa chặt chẽ, chưa thực hiện đúng quy trình trong quản lý khai thác, cấp hợp đồng bảo hiểm, thu phí bảo hiểm, cho nợ phí bảo hiểm.

Cái khó của doanh nghiệp bảo hiểm còn do số tiền bồi thường cao. Bồi thường cao khiến những doanh nghiệp nhỏ, tiềm lực tài chính yếu chậm trễ trong công tác bồi thường. Có doanh nghiệp có số tiền bồi thường bảo hiểm chưa giải quyết gấp hơn 4 lần số tiền thực chi bồi thường.

Năm 2015, nhiều doanh nghiệp bảo hiểm tiếp tục đặt kế hoạch giảm tỷ lệ bồi thường, thậm chí xuống dưới mức 40%, thực hiện công tác giám định bồi thường theo ngành dọc từ trụ sở chính đến các đơn vị thành viên để giám sát chất lượng bồi thường. Tuy nhiên, các doanh nghiệp thừa nhận, cái khó trong giảm bồi thường vẫn hiện hữu.

“Thời gian gần đây, các doanh nghiệp bảo hiểm giao chỉ tiêu hiệu quả kinh doanh xuống từng đơn vị thành viên/chi nhánh, trong đó có cả chỉ tiêu bồi thường bảo hiểm. Thế nhưng, doanh nghiệp vẫn giao chỉ tiêu tăng trưởng doanh thu cùng chính sách thi đua. Nếu tiếp tục giao chỉ tiêu doanh thu ở mức cao thì e rằng tỷ lệ bồi thường sẽ khó giảm”, trưởng chi nhánh một doanh nghiệp bảo hiểm chia sẻ.