Nhưng điều đó có thể thay đổi từ năm tới khi làn sóng nguồn cung giá rẻ bắt đầu hình thành ở Tây Phi, làm giảm chi phí trung bình của ngành và buộc giá phải phản ánh tốt hơn sự suy giảm dài hạn của ngành thép Trung Quốc - nước tiêu thụ quặng sắt lớn nhất.

Dự trữ quặng sắt chưa được khai thác lớn nhất thế giới ở Simandou của Guinea đang tăng cường chuẩn bị cho khai thác. Theo Macquarie Group, dự án có thể cung cấp tới 5 triệu tấn quặng sắt bắt đầu từ năm 2025 trước khi tăng dần lên 90 triệu tấn mỗi năm từ năm 2028.

Liz Gao, nhà phân tích cấp cao của công ty tư vấn CRU Group cho biết, công suất mỏ là 120 triệu tấn, là mức có thể đạt được trong vòng 5 - 7 năm. “Vào thời điểm đó, thị trường sẽ tái cân bằng, khi các nhà sản xuất giá thành cao rời bỏ thị trường để nhường chỗ cho sản lượng mới này từ Simandou”, bà cho biết.

Khai thác quặng sắt là một công việc kinh doanh tuyệt vời đối với một số công ty khai thác lớn nhất thế giới. Sự tăng trưởng nhanh chóng của Trung Quốc và sự tập trung mạnh mẽ vào việc giảm chi phí đã mang lại lợi nhuận bội thu hàng năm cho các công ty khai thác lớn như Rio và BHP. Nhưng, sự kết hợp giữa nhu cầu suy giảm ở Trung Quốc và nguồn cung ngày càng tăng hiện có nguy cơ làm đảo lộn triển vọng lợi nhuận của các công ty này.

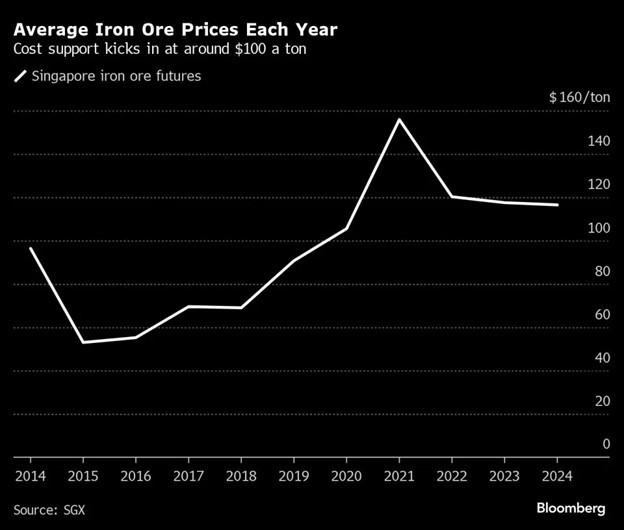

Hợp đồng tương lai quặng sắt đã giảm 23% trong năm nay xuống còn khoảng 109 USD/tấn do mức tiêu thụ của Trung Quốc chậm lại. Hai lần trong những tháng gần đây, hợp đồng tương lai quặng sắt ở Singapore đã giảm xuống dưới mức 100 USD và nhanh chóng phục hồi do mối đe dọa rằng các công ty khai thác có chi phí cao hơn trên khắp thế giới sẽ buộc phải cắt giảm sản lượng nếu giá vẫn ở dưới mức 100 USD. Nhưng sự hỗ trợ đó có thể ngày càng trở nên mong manh.

Các điều kiện ở Trung Quốc là điềm xấu cho triển vọng nhu cầu quặng sắt dài hạn. Nền kinh tế không còn phát triển nhanh như trước và ngày càng ít sử dụng thép hơn khi nền kinh tế trưởng thành. Lĩnh vực bất động sản đang phải đối mặt với một cuộc khủng hoảng kéo dài. Chính phủ đang cố gắng hạn chế sản xuất thép bằng hoặc thấp hơn mức của năm trước để giảm dư thừa công suất và cắt giảm khí thải. Ngành công nghiệp này cũng đang bổ sung thêm nhiều lò hồ quang điện để tái chế thép hiện có và sử dụng ít carbon hơn.

|

Hợp đồng tương lai giá quặng sắt ở Singapore |

Mỏ ở Simandou sẽ cung cấp một lượng lớn trong số 1,6 tỷ tấn quặng sắt được bán ra thị trường toàn cầu mỗi năm. Các công ty khai thác Úc hiện chiếm hơn một nửa khối lượng đó. Rio Tinto, nhà cung cấp lớn nhất thế giới, BHP và Fortescue khai thác quặng với chi phí từ 18 đến 24 USD/tấn (số liệu không bao gồm chi phí chế biến và vận chuyển). Công ty khai thác quặng sắt lớn thứ hai thế giới là Vale SA của Brazil sản xuất ở mức 21 USD/tấn.

Điều đó có nghĩa là các công ty khai thác lớn vẫn thu được lợi nhuận béo bở bất chấp giá quặng sắt giảm. Nhưng chi phí tại Simandou sẽ tương đương với nguồn cung rẻ nhất hiện có. Theo nhà phân tích Vivek Dhar của Commonwealth Bank of Australia, vào cuối thập kỷ này, phần phía nam của dự án có thể sẽ đạt sản lượng ở mức 20 USD/tấn và phần phía bắc ở mức 35 USD/tấn.

Ngoài ra, còn có những vấn đề về nguồn cung khác cần phải giải quyết. Dự án Guinea, trong đó có các nhà đầu tư Trung Quốc cũng như Rio, là một phần trong nỗ lực của Trung Quốc nhằm nâng khả năng tự cung cấp quặng sắt cao cấp lên 45% vào năm 2025. Để đạt được bước nhảy vọt từ 17% vào năm 2023, quốc gia này ít nhất phải tăng gấp đôi nguồn cung vào năm tới, điều này có thể sẽ gây thêm áp lực lên giá cả.

Simandou không phải là mỏ lớn duy nhất mở rộng hoạt động. Dự án của Mineral Resources Ltd. ở Onslow, Australia sẽ đạt công suất 35 triệu tấn/năm vào tháng 6/2025. Dự án này đã giao lô hàng quặng sắt đầu tiên cho Tập đoàn thép Baowu Trung Quốc trước thời hạn vào tháng 5.

Ngay cả khi quặng của Simandou không được tung ra thị trường, một số mỏ có chi phí cao hơn vẫn đang bị đóng cửa. Mineral Resources cho biết sẽ đóng cửa dự án Yilgarn ở Tây Úc từ đầu năm tới vì lý do chi phí.

Người mua Trung Quốc đã được cung cấp đầy đủ trong năm nay ngay cả khi sản lượng ở nước ngoài tăng lên. Hàng tồn kho tại cảng đã tăng lên mức cao nhất trong hơn hai năm.

Soni Kumari, chiến lược gia hàng hóa tại ANZ cho biết, khi nền kinh tế chậm lại tiếp tục kéo giá cả xuống, các nhà đầu tư đang tập trung vào việc liệu Trung Quốc có đưa ra thêm hỗ trợ chính sách để vực dậy thị trường bất động sản hay không và vẫn còn phải xem ngành sẽ thâm dụng quặng sắt như thế nào.

Atilla Widnell, Giám đốc điều hành của Navigate Commodities Pte cho biết, tình hình hiện tại gợi nhớ đến động lực thị trường cách đây một thập kỷ, khi nhu cầu nội địa “khủng khiếp” ở Trung Quốc và nguồn cung dồi dào đã kéo giá xuống dưới 40 USD/tấn.

“Hy vọng rằng lịch sử không lặp lại”, ông cho biết.