Chính thức đăng ký giao dịch trên UPCom vào năm 2017, Tổng CTCP Công trình Viettel – Viettel Construction (Mã CK: CTR) là doanh nghiệp đầu tiên thuộc “họ Viettel” lên sàn chứng khoán.

Kể từ đó tới nay, CTR luôn là một trong những cổ phiếu “hot” nhất sàn UPCom với mức tăng trưởng vượt trội cùng thanh khoản cao, lên tới hàng trăm nghìn đơn vị mỗi phiên.

Trong năm 2019, CTR là một trong những cái tên đình đám nhất thị trường khi có thời điểm tăng 3,5 lần (tính theo giá điều chỉnh).

Việc đẩy mạnh đầu tư sang các lĩnh vực mới như Vận hành khai thác, Hạ tầng cho thuê (TowerCo), Giải pháp tích hợp được giới đầu tư đặt nhiều kỳ vọng, kéo theo đà tăng mạnh của giá cổ phiếu.

Năm 2020, trong bối cảnh thị trường chịu ảnh hưởng nặng nề bởi dịch Covid-19, CTR cũng không ngoại lệ khi bước vào nhịp điều chỉnh trong tháng 3.

Tuy vậy, CTR đã mau chóng hồi phục và trong tháng 11, thị giá đã lên tới vùng 60.000 đồng, tăng gần gấp đôi so với đầu năm, qua đó thiết lập đỉnh lịch sử kể từ khi lên sàn chứng khoán. Trong khi đó, chỉ số VN-Index hiện mới tăng khoảng 4% so với thời điểm đầu năm.

Có thể nói, CTR không chỉ hoàn thành vai trò “trú bão” cho nhà đầu tư trước đại dịch Covid-19 mà còn mang lại tỷ suất lợi nhuận đáng kể.

Kinh doanh ổn định, không chịu ảnh hưởng bởi Covid-19

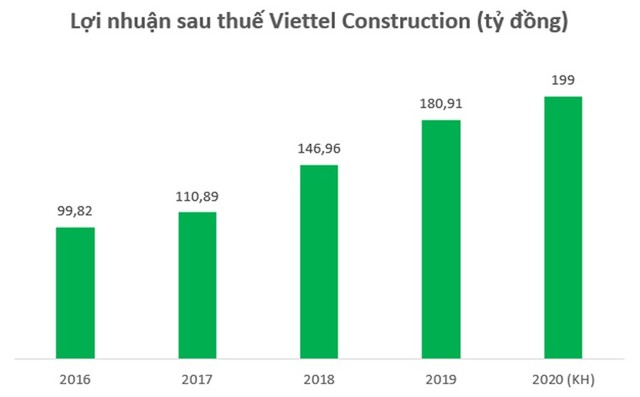

Yếu tố hỗ trợ tích cực cho giá cổ phiếu CTR thời gian qua là kết quả kinh doanh tăng trưởng ổn định. Kể từ khi lên sàn chứng khoán tới nay, CTR luôn duy trì tăng trưởng năm sau hơn năm trước.

Trong năm 2019, CTR ghi nhận doanh thu 5.054 tỷ đồng, tăng 18%; Lợi nhuận sau thuế 181 tỷ đồng, tăng 23% so với năm trước đó.

Quý 3 năm 2020, bất chấp những khó khăn của dịch Covid-19, hoạt động kinh doanh của CTR vẫn vượt trội với mức lãi kỷ lục, tăng trưởng 46% so với cùng kỳ năm trước. Tổng doanh thu 9 tháng đạt 4.235 tỷ đồng, tăng 15% và lợi nhuận sau thuế đạt 168,3 tỷ đồng – tăng 35% so với cùng kỳ năm 2019.

Năm 2020, CTR đặt kế hoạch doanh thu 6.000 tỷ đồng và lợi nhuận sau thuế 199 tỷ đồng. So với kế hoạch đề ra, CTR đã hoàn thành 70,6% chỉ tiêu doanh thu và 84,6% chỉ tiêu lợi nhuận.

Tại ĐHCĐ diễn ra vào đầu tháng 6 vừa qua, Tổng giám đốc CTR, ông Phạm Đình Trường cho biết với đặc thù hoạt động trong lĩnh vực viễn thông, CTR không gặp nhiều ảnh hưởng từ dịch Covid-19 và tự tin sẽ hoàn thành kế hoạch kinh doanh năm 2020.

|

Chi trả cổ tức đều đặn qua các năm

Một điểm khiến CTR trở nên hấp dẫn trong con mắt giới đầu tư là tỷ lệ chi trả cổ tức ổn định. Trong những năm gần đây, CTR áp dụng chính sách trả cổ tức bằng cổ phiếu kết hợp tiền mặt. Mới đây, CTR đã thực hiện chi trả cổ tức năm 2019 với tỷ lệ 26%, bao gồm 10% tiền mặt và 16% cổ phiếu.

Việc chi trả cổ tức đều đặn hàng năm cho thấy hoạt động kinh doanh CTR ổn định với dòng tiền lành mạnh. Tính tới cuối quý 3/2020, CTR có 967 tỷ đồng tiền và các khoản tương đương, chiếm 28% tổng tài sản công ty.

Định giá hấp dẫn so với nhiều TowerCo

Theo lộ trình hoạt động, CTR sẽ đẩy mạnh đầu tư hạ tầng cho thuê (TowerCo) với mục tiêu đến năm 2025 trở thành TowerCo số 1 Việt Nam.

Với nhu cầu hạ tầng ngày càng tăng của các nhà mạng, cùng xu thế gia tăng dùng chung hạ tầng được cho là yếu tố hỗ trợ tích cực cho mảng kinh doanh mới của CTR.

Báo cáo của CTCK Dầu Khí (PSI) đánh giá mảng Hạ tầng cho thuê của CTR sẽ tăng trưởng mạnh trong giai đoạn 2021 – 2025 nhờ vào (1) Xu thế dùng chung trạm của các nhà mạng; (2) Thiết bị 5G dần trở nên phổ biến đòi hỏi cần phủ sóng nhiều trạm Smallcell, IBS tại các khu vực để đảm bảo nhu cầu kết nối và (3) Tập đoàn mẹ Viettel là chủ sở hữu các trạm BTS lớn nhất Việt Nam.

Trước đây CTR thuần là đơn vị cung cấp dịch vụ; trong giai đoạn tới, công ty xây dựng định hướng chuyển sang đơn vị đầu tư, sở hữu và kinh doanh hạ tầng.

Theo Tổng giám đốc Phạm Đình Trường, biên lợi nhuận mảng Hạ tầng cho thuê ít nhất cao gấp đôi lãi suất đi vay ngân hàng, tốt hơn nhiều so với việc làm dịch vụ.

Số liệu từ Bloomberg cho biết các TowerCo tại Mỹ như American Tower Co, SBA Communications, Crown Castle International Corp… đều được định giá khá cao với P/E hàng chục lần, vượt trội so với thị trường chung.

Trong khi đó, P/E CTR hiện chỉ quanh 14, đây được coi là mức giá hấp dẫn nếu xét đến tiềm năng tăng trưởng TowerCo của CTR.

Tính đến tháng 6/2020, quy mô hạ tầng của CTR bao gồm 700 trạm BTS, 2.600 km cáp quang, 2,5 triệu m2 DAS và 300 Mwp pin năng lượng mặt trời.

Tuy vậy, do mới triển khai kinh doanh được hơn 1 năm nên hạ tầng của CTR còn rất nhỏ so với quy mô của Tập đoàn Viettel khi số trạm BTS chỉ bằng 1,5% số trạm của Viettel (47.000 trạm) và số km cáp quang chỉ bằng 0,78% số km Viettel sở hữu (332.000 km). Điều này cho thấy tiềm năng phát triển hạ tầng khổng lồ của CTR trong tương lai.