Hụt hơi sau M&A

Tháng 9/2018, thông tin Đại hội đồng cổ đông Fecon Mining thông qua tờ trình của Hội đồng quản trị về việc cho phép Công ty cổ phần Đầu tư Phan Vũ mua 51% cổ phần của Công ty đã gây chú ý trên thị trường chứng khoán cũng như thị trường vật liệu xây dựng.

Thời điểm đó, Phan Vũ đang chiếm thị phần lớn sản phẩm cọc bê tông tại phía Nam, còn Fecon Mining là một trong những đơn vị cung cấp cọc bê tông dự ứng lực lớn nhất Việt Nam, công suất lên tới 9.000 m3/ngày, nắm thị phần trọng yếu ở phía Bắc.

Việc hai doanh nghiệp này “về một nhà” được các thành viên thị trường kỳ vọng tạo ra cục diện mới trên thị trường cọc bê tông dự ứng lực, nhất là đối trọng với hai nhà cung cấp lớn còn lại là Kiến Hoa và Minh Đức (4 doanh nghiệp là những đơn vị cung cấp bê tông dự ứng lực lớn nhất Việt Nam).

Chính tại đại hội cổ đông 2018, ông Hà Thế Phương, Chủ tịch Hội đồng quản trị Fecon Mining chia sẻ, với việc trở thành công ty con của Phan Vũ, Công ty sẽ được tiếp cận về công nghệ, nguồn vốn vay từ ngân hàng nước ngoài với lãi suất thấp, kinh nghiệm quản trị tài chính, phát triển nguồn nhân lực, từ đó nâng cao năng lực cạnh tranh, giành thị phần từ các đối thủ.

“Phan Vũ hiện đang sở hữu công nghệ sản xuất, thi công cọc ly tâm ứng xuất trước được chuyển giao từ Japan Pile - tập đoàn cọc bê tông ly tâm lớn nhất Nhật Bản. Điều này sẽ giúp Fecon Mining có thêm những sản phẩm mới, theo kịp thời đại. Theo đó, Fecon Mining sẽ tái cấu trúc nguồn vốn để cùng Phan Vũ đầu tư thêm một dây chuyền cọc có đường kính lớn (D700 – D1200), mở rộng nhà máy Fecon Nghi Sơn (công ty con của Fecon Mining)”, ông Phương nói.

Trong khi đó, đại diện Phan Vũ cho biết, việc nắm giữ Fecon Mining sẽ giúp Công ty vươn dài “cánh tay” ra thị trường miền Bắc và tận dụng được hết thế mạnh ở vùng nguyên liệu rẻ nhất Việt Nam để nâng cao năng suất. Hai bên có thể mở rộng thị trường ra nước ngoài.

Thực tế, vài tháng trước đó, phía Phan Vũ ký kết hợp tác toàn diện với Công ty cổ phần Fecon (mã FCN), một trong những nhà thầu nền móng công trình lớn nhất Việt Nam. Đây cũng chính là công ty mẹ của Fecon Mining trước khi bán phần vốn góp cho Phan Vũ. Việc ký kết hợp tác toàn diện với Fecon là cách để Phan Vũ mở đường cho việc cung cấp các sản phẩm cọc bê tông dự ứng lực với các công trình do Fecon đang triển khai trên cả nước khi thâu tóm Fecon Mining.

Tuy vậy, trái với kỳ vọng của giới đầu tư cũng như của chính lãnh đạo hai công ty, kể từ khi trở thành công ty con của Phan Vũ, kết quả kinh doanh của Fecon Mining có chiều hướng đi lùi.

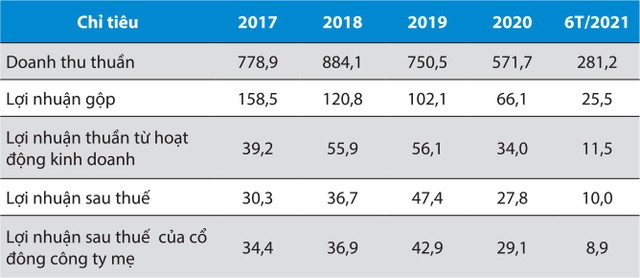

|

Năm 2018, năm đầu tiên có cổ đông lớn mới, Fecon Mining báo cáo doanh thu 884,1 tỷ đồng, lợi nhuận hơn 36,7 tỷ đồng. Đây cũng là năm ghi nhận doanh thu cao nhất của Fecon Mining kể từ khi niêm yết tới nay.

Các năm tiếp theo, doanh thu của Fecon Mining bắt đầu giảm dần. Năm 2019, doanh thu và lợi nhuận của Công ty đạt lần lượt 750,5 tỷ đồng và 47,4 tỷ đồng. Năm 2020, doanh thu và lợi nhuận sụt giảm mạnh, lần lượt đạt 571,7 tỷ đồng và 27,8 tỷ đồng.

Sáu tháng đầu năm nay, doanh thu hợp nhất của Fecon Mining ghi nhận 281,1 tỷ đồng, tăng 3% so với cùng kỳ năm ngoái, nhưng lợi nhuận sau thuế hợp nhất lại giảm tới 51%, chỉ đạt hơn 10 tỷ đồng.

Nguyên nhân được Công ty giải trình là do giá nguyên liệu đầu vào của ngành xây dựng (giá thép) liên tục tăng mạnh khiến chi phí đầu vào tăng cao, trong khi các hợp đồng đã ký kết từ năm 2020 và đang triển khai trong 6 tháng đầu năm 2021 không được điều chỉnh tăng giá bán.

Thống kê của Hiệp hội Nhà thầu Việt Nam cho thấy, ước tính, giá thép đã tăng khoảng 30% trong 6 tháng đầu năm, có loại tăng đến 50%. Ngoài giá thép, các nguyên vật liệu khác như cát, đá... cũng tăng gần 100% và xi măng, vận tải (logistic) đều tăng giá.

Giá thép tăng gây ảnh hưởng rất lớn đến các doanh nghiệp sản xuất cấu kiện bê tông đúc sẵn như Fecon Mining, bởi thép chiếm khoảng 40 - 50% giá thành sản phẩm.

Cách đây không lâu, ông Phan Khắc Long, Chủ tịch Hội đồng quản trị Phan Vũ Group chia sẻ, nếu giá thép tăng 30% sẽ làm cho giá thành sản phẩm của Công ty tăng khoảng 15%, còn nếu giá thép tăng 50% đồng nghĩa với giá thành sản phẩm tăng từ 20 - 25%.

Bài toán thách thức tương lai

Không chỉ gặp bất lợi từ thị trường, Fecon Mining cũng có những khó khăn từ bên trong.

Tại Đại hội cổ đông thường niên 2021, diễn ra hồi cuối tháng 6/2021, báo cáo của Hội đồng quản trị độc lập và Ban Kiểm soát Fecon Mining cho biết, Công ty đang gặp rất nhiều thách thức, nhất là khi nhiều máy móc sản xuất cũ kỹ, lạc hậu.

Kỳ vọng của Fecon Mining sau khi về với Phan Vũ là sẽ nhận được sự hỗ trợ đầu tư nhà máy sản xuất với công nghệ mới tới từ Nhật Bản. Tuy vậy, dịch bệnh Covid-19 đã cản trở tiến trình chuyển đổi của doanh nghiệp.

Trong đó, dự án xây dựng nhà máy bê tông Thái Hà tại huyện Lý Nhân, Hà Nam, do ảnh hưởng của đại dịch, tới thời điểm hiện tại mới tiến hành đền bù giải tỏa mặt bằng được 75%. Tới cuối tháng 6/2021, chi phí xây nhà máy này mới đạt hơn 20,5 tỷ đồng.

Một vấn đề lớn của Công ty là khoản phải thu của khách hàng chiếm tỷ trọng lớn trong tổng tài sản, lên tới 443 tỷ đồng trên tổng tài sản 875 tỷ đồng trên báo cáo hợp nhất bán niên 2021 sau soát xét, tương đương tỷ lệ hơn 50%.

Khoản công nợ phải thu này tập trung ở một số đối tác lớn, nhất là các khoản công nợ với Công ty cổ phần Fecon, từng là công ty mẹ của Fecon Mining, hiện đang nắm giữ trên 5% vốn điều lệ của doanh nghiệp này.

Cụ thể, giá trị phải thu ngắn hạn của khách hàng tại Fecon Mining là hơn 243,6 tỷ đồng, trong đó có hơn 108,4 tỷ đồng phải thu ngắn hạn từ Fecon và hơn 85 tỷ đồng phải thu từ công ty mẹ là Phan Vũ.

Ngoài các khoản phải thu các bên liên quan, các khoản phải thu ngắn hạn từ một số khách hàng khác như Công ty Hiệu Thắng, Công ty Bảo Phúc, Công ty Nền móng Hải Đăng… cũng khá lớn, lên tới hơn 197 tỷ đồng. Tính chung, các khoản phải thu ngắn hạn khách hàng của Fecon Mining chiếm tới 64% tài sản ngắn hạn.

Phải thu công nợ của khách hàng và tồn kho của Fecon Mining chiếm tới trên 90% giá trị tài sản ngắn hạn tại thời điểm cuối tháng 6/2021.

Cùng với chỉ tiêu hàng tồn kho ghi nhận tới hết ngày 30/6/2021 là hơn 185,8 tỷ đồng, hai khoản nêu trên chiếm hơn 90% tổng tài sản ngắn hạn và là nguyên nhân khiến lưu chuyển tiền tệ thuần từ kinh doanh của Fecon Mining rơi vào tình trạng âm trong nửa đầu năm 2021.

Đến nay, Công ty chưa công bố báo cáo tài chính quý III/2021, nhưng dự báo kết quả kinh doanh kém khả quan, do khó khăn về yếu tố đầu vào và đầu ra. Đợt bùng phát dịch bệnh lần thứ tư kéo dài, nhiều địa phương thực hiện giãn cách xã hội kéo dài, nhiều công trình xây dựng bị dừng thi công hoặc thi công cầm chừng.

Tiến độ triển khai các dự án chậm, bàn giao nghiệm thu lùi tiến độ cũng ảnh hưởng tới công tác thu hồi vốn của Fecon Mining. Về đầu ra, việc đàm phán lại giá hợp đồng với các nhà thầu cung cấp lớn do ảnh hưởng bởi giá nguyên vật liệu đầu vào tăng vọt cũng không dễ dàng.

Kỳ vọng lớn nhất hiện nay đối với Fecon Mining là việc Chính phủ thúc đẩy nhanh việc giải ngân các hoạt động đầu tư công và khôi phục các hoạt động sản xuất - kinh doanh của các chủ đầu tư từ đầu quý IV. Tuy vậy, nếu bài toán công nghệ sản xuất không sớm được giải quyết, khó có thể kỳ vọng Fecon Mining bứt phá trong tương lai gần.