Nguồn dữ liệu phân tán và rào cản khai thác dữ liệu

Chúng ta đang bước vào kỷ nguyên phát triển mới với nhiều đặc trưng, từ góc độ của thông tin và dữ liệu, có thể coi đây là kỷ nguyên trọng liệu (data-drivenism) mà dữ liệu có vai trò then chốt trong mọi quyết định, góp phần thúc đẩy các dòng luân chuyển chính trong nền kinh tế như giao thương, luân chuyển vốn và đầu tư.

Trong kỷ nguyên trọng liệu, dữ liệu thường được ví như “động lực tăng trưởng mới”, thúc đẩy đổi mới sáng tạo và định hình xu hướng phát triển của các ngành kinh tế, đặc biệt là lĩnh vực tài chính - ngân hàng. Các dịch vụ và ứng dụng D&A đóng vai trò then chốt trong việc khai thác giá trị từ dữ liệu.

Hiện tại, nguồn dữ liệu trong ngành tài chính - ngân hàng đến từ 4 nguồn: một là, nguồn khách hàng tự cung cấp (zero party), gồm các thông tin định danh cá nhân, sở thích, mối quan tâm, yêu cầu về sản phẩm, dịch vụ; hai là, nguồn ngân hàng tự thu thập (first party) từ các tương tác trực tiếp với khách hàng qua các kênh gồm lịch sử giao dịch, chi tiêu qua thẻ tín dụng/debit, chuyển khoản, thanh toán hóa đơn, hoạt động trên các kênh khác nhau như web, mobile, chi nhánh, lịch sử quan hệ với ngân hàng; ba là, nguồn từ các bên thứ hai (second party), thường được chia sẻ trực tiếp giữa các tổ chức có quan hệ hợp tác với ngân hàng như đối tác bảo hiểm (bancassurance), đối tác bán lẻ, trung tâm thông tin tín dụng, trung gian thanh toán; bốn là, nguồn từ các bên thứ ba (third party), thường là các tổ chức hoặc nhà cung cấp dữ liệu độc lập như các công ty nghiên cứu thị trường, phân tích ngành, phân tích hành vi, xếp hạng tín nhiệm, công ty kiểm toán, công ty thẩm định giá, sàn giao dịch dữ liệu.

|

| Ông Nguyễn Văn Nam, Phó giám đốc Khối Thông tin doanh nghiệp, phụ trách Mô hình rủi ro và phân tích dữ liệu, FiinGroup |

Một cách phân chia khác là chia theo các nguồn truyền thống và các nguồn dữ liệu mới. Nguồn truyền thống bao gồm hồ sơ lịch sử tín dụng, thông tin giao dịch tài chính, thông tin cá nhân và doanh nghiệp do khách hàng trực tiếp cung cấp. Nguồn dữ liệu mới là dữ liệu phát sinh từ hoạt động kinh tế số như dữ liệu thương mại điện tử, viễn thông, tiện ích (tiêu thụ điện, tiêu thụ nước), mạng xã hội, đi lại và di chuyển qua các ứng dụng công nghệ và các giao dịch điện tử khác.

Đặc điểm đầu tiên là các nguồn dữ liệu này thường bị phân mảnh và đóng kín trong từng tổ chức. Thị trường hiện chưa có các tiêu chuẩn để đồng bộ hóa dữ liệu, nguyên tắc chia sẻ và tích hợp nhiều bên nhằm phục vụ bản thân từng tổ chức hoặc sử dụng bởi các bên thứ ba. Ví dụ, việc kiểm tra chéo thông tin sao kê tài khoản giữa các ngân hàng vẫn đòi hỏi tác nghiệp thủ công từ khách hàng, thay vì trực tiếp kết nối giữa ngân hàng với nhau.

Thứ hai, một số cơ sở dữ liệu quan trọng như thông tin tín dụng thương mại hay thông tin tín dụng thay thế từ Fintech hiện chưa phát triển tại Việt Nam.

Thứ ba, do hạn chế về nguồn và khả năng tiếp cận dữ liệu nên các dịch vụ D&A từ bên ngoài vẫn còn rất hạn chế, cụ thể ở các khía cạnh như phân tích theo thời gian thực hay tính cá nhân hóa.

Về dữ liệu khu vực công, các dịch vụ phân tích dựa trên cơ sở dữ liệu từ Trung tâm Thông tin tín dụng quốc gia hay Cơ sở dữ liệu quốc gia về dân cư đã và đang cho thấy hiệu quả thiết thực, đóng vai trò quan trọng trong hoạt động của các tổ chức tài chính. Tuy nhiên, nhu cầu về kết nối các cơ sở dữ liệu khác như thuế, bảo hiểm xã hội, viễn thông và tiện ích hay thông tin tài sản là cấp thiết đối với các tổ chức tài chính và doanh nghiệp cung cấp dịch vụ D&A bên thứ ba nhằm hướng tới nâng cao chất lượng sản phẩm, dịch vụ trong lĩnh vực tài chính - ngân hàng.

Có thể thấy, nhu cầu về D&A rất lớn và ngày càng tăng cao, nhưng vẫn còn khoảng cách lớn về sự sẵn có của các nguồn dữ liệu, tính đa dạng và chất lượng dữ liệu. Đây là các thách thức mà Open API có thể giải quyết.

|

Nguồn: FiinGroup, hội thảo Phát triển ngành dịch vụ dữ liệu và phân tích bên thứ ba, tháng 11/2024 |

Open API - Chìa khóa thúc đẩy dịch vụ và ứng dụng D&A

Nhiều quốc gia trên thế giới đã và đang áp dụng quy định Open API, nhằm thúc đẩy ứng dụng D&A thông qua việc tăng cường quyền kiểm soát dữ liệu cá nhân và khai thác giá trị của dữ liệu.

Tại châu Âu, các khung pháp lý như Chỉ thị dịch vụ thanh toán sửa đổi (PSD2) và Quy định bảo vệ dữ liệu chung (GDPR) giúp khách hàng và các bên liên quan yên tâm khi chia sẻ dữ liệu qua Open API, tạo điều kiện cho các dịch vụ dựa trên dữ liệu phát triển. Trên cơ sở đó, thị trường đã ghi nhận nhiều nền tảng tài chính mới ra đời, cung cấp các dịch vụ dựa trên phân tích dữ liệu và tư vấn cá nhân hóa.

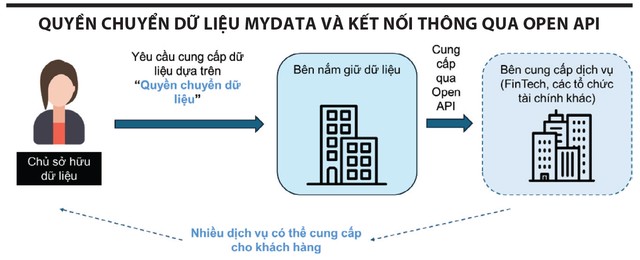

Tại Hàn Quốc, quy định về MyData, còn được gọi là “Thư ký tài chính trong lòng bàn tay” triển khai từ năm 2021, là một ví dụ điển hình về cách sử dụng dữ liệu để thúc đẩy đổi mới trong lĩnh vực tài chính. MyData là một hình thức ứng dụng Open API tiêu chuẩn hóa, nhưng được triển khai trong một khung pháp lý và vận hành đặc thù. MyData nhấn mạnh quyền kiểm soát dữ liệu cá nhân, theo đó người dùng có thể cho phép các tổ chức được cấp phép truy cập và phân tích dữ liệu của mình để cung cấp các dịch vụ như quản lý tín dụng, phân tích tiêu dùng và gợi ý sản phẩm tài chính cá nhân hóa. Quy định này không chỉ áp dụng trong ngành tài chính, mà còn ở các lĩnh vực khác như y tế, viễn thông, thương mại, nơi dữ liệu từ nhiều nguồn được kết hợp với nhau để tạo ra các giá trị mới.

|

MyData đã cải thiện trải nghiệm khách hàng thông qua cơ chế tập hợp thông tin tài chính, giao dịch, nhân khẩu học từ nhiều nguồn, tạo ra cái nhìn toàn diện hơn về hồ sơ của một cá nhân. Khung quy định này đã thúc đẩy cạnh tranh, so sánh công khai các sản phẩm tài chính, khuyến khích các tổ chức cải thiện dịch vụ, tăng cường sáng tạo. Đồng thời, MyData thúc đẩy vai trò của các công ty Fintech như trung gian dữ liệu, giúp đổi mới các ngành kinh tế dựa trên dữ liệu.

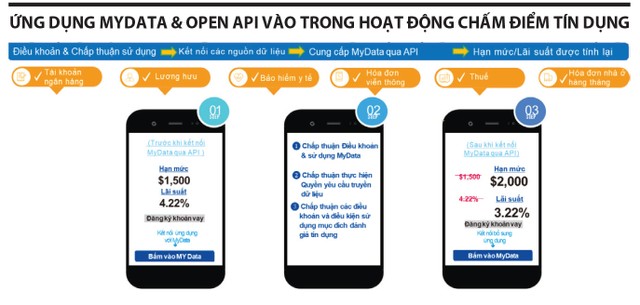

Lấy ví dụ về ứng dụng MyData vào chấm điểm tín dụng. MyData cho phép các công ty chấm điểm tín dụng sử dụng dữ liệu từ tài khoản ngân hàng, giao dịch viễn thông, bảo hiểm, chứng khoán và các nguồn khác để đánh giá tín dụng một cách toàn diện hơn. Dữ liệu từ MyData giúp cải thiện khả năng phân biệt rủi ro, tăng độ chính xác của hệ thống chấm điểm. Đồng thời, cơ chế chấm điểm tín dụng như vậy sẽ phù hợp với những khách hàng không có lịch sử tín dụng (thin-file). Các khách hàng này vẫn có thể nhận được đánh giá tín dụng chính xác dựa trên dữ liệu giao dịch hoặc hành vi tài chính tích cực.

MyData tại Hàn Quốc là một hình thức ứng dụng Open API tiên tiến, được hỗ trợ bởi khung pháp lý rõ ràng và hạ tầng kỹ thuật phát triển. Đây không chỉ là một nền tảng công nghệ, mà còn là một hệ sinh thái dữ liệu minh bạch, an toàn và hướng đến người dùng, mở ra những cơ hội lớn trong kinh tế số.

|

Một số khuyến nghị để tận dụng cơ hội từ Open API

Open API không chỉ là một công nghệ, mà còn là chất xúc tác quan trọng để định hình lại ngành tài chính - ngân hàng trong bối cảnh kinh tế số. Việc mở rộng quyền truy cập và chia sẻ dữ liệu thông qua các giao diện lập trình ứng dụng mở mang lại cơ hội to lớn cho các dịch vụ và ứng dụng D&A. Từ việc tích hợp dữ liệu phi truyền thống đến phát triển các ứng dụng chấm điểm tín dụng tiên tiến, Open API đã chứng minh giá trị của mình trong việc tạo ra các sản phẩm và dịch vụ tài chính cá nhân hóa, minh bạch và hiệu quả hơn.

Học hỏi từ những mô hình thành công như PSD2 và GDPR tại châu Âu, hay MyData tại Hàn Quốc, Việt Nam có tiềm năng xây dựng một hệ sinh thái dữ liệu phát triển, đáp ứng nhu cầu ngày càng cao của thị trường, đồng thời giúp thị trường phát triển. Tuy nhiên, để hiện thực hóa tiềm năng này, cần có một cách tiếp cận toàn diện và tổng thể, bao gồm xây dựng khuôn khổ pháp lý tường minh, đầu tư vào hạ tầng kỹ thuật, tăng cường chia sẻ và kết nối dữ liệu giữa các bên liên quan, hình thành các chuẩn mực về chia sẻ và khai thác dữ liệu, thúc đẩy việc ứng dụng D&A trong các mảng phi truyền thống.

Open API có thể giải quyết các thách thức về sự sẵn có của các nguồn dữ liệu, tính đa dạng và chất lượng dữ liệu.

Bên cạnh đó, việc nâng cao nhận thức về quyền dữ liệu cá nhân và đảm bảo an ninh thông tin cũng như sự thông suốt trong chia sẻ thông tin và dữ liệu đóng vai trò then chốt trong việc xây dựng lòng tin từ người dùng và thúc đẩy sự tham gia của toàn bộ hệ sinh thái, qua đó thúc đẩy sự phát triển của thị trường.

Open API đòi hỏi có hệ sinh thái phụ trợ kèm theo, với sự kết hợp, chia sẻ, liên thông của các bên thứ hai và bên thứ ba với ngân hàng. Điển hình nhất là mối quan hệ với các bên có nhiều dữ liệu giao dịch như bán lẻ, thương mại điện tử, bảo hiểm, Fintech, trung gian thanh toán. Các bên tham gia trên cơ sở cùng có lợi và chia sẻ dữ liệu đảm bảo theo quy định pháp luật và các yêu cầu về tuân thủ.

Open API được khai thác tốt sẽ tạo ra những trải nghiệm vượt trội cho khách hàng, khi API thiết kế thân thiện với các nhà phát triển, dễ dàng tích hợp, tối ưu hóa hiệu suất đảm bảo thông suốt khi sử dụng, phát triển các dịch vụ tiện ích mới dựa trên dữ liệu khách hàng như phân tích tài chính cá nhân hoặc thanh toán tự động.

Open API không chỉ mang lại giá trị kinh tế, mà còn thúc đẩy sự đổi mới sáng tạo, đưa Việt Nam đến gần hơn với mục tiêu trở thành quốc gia dẫn đầu trong khu vực về kinh tế số. Triển khai Open API thành công trong ngành ngân hàng tại Việt Nam đòi hỏi sự kết hợp giữa hạ tầng công nghệ hiện đại, bảo mật dữ liệu, tuân thủ pháp lý và hợp tác chặt chẽ với đối tác. Đồng thời, tập trung vào trải nghiệm khách hàng và cải thiện liên tục sẽ giúp các ngân hàng tối ưu hóa hoạt động, thúc đẩy đổi mới sáng tạo, góp phần vào sự phát triển của hệ sinh thái tài chính số và tài chính bao trùm (financial inclusion).