Các quỹ ETF và quỹ chủ động hút vốn

Bất chấp diễn biến kém tích cực của thị trường chứng khoán Việt Nam năm 2022, dòng tiền từ các quỹ ETF và quỹ chủ động có diễn biến khởi sắc, đặc biệt trong quý IV, sau sự kiện “thiên nga đen” liên quan đến thị trường bất động sản và trái phiếu doanh nghiệp.

Theo số liệu từ Công ty Chứng khoán SSI, trong số 14 quỹ được theo dõi, có 8 quỹ nhận được dòng vốn tăng thêm trong tháng cuối năm 2022, với tổng giá trị 5.883 tỷ đồng. Trong đó, nổi bật là các quỹ Fubon (2.230 tỷ đồng), VanEck (1.499 tỷ đồng), VNDiamond (1.264 tỷ đồng), FTSE Vietnam (480 tỷ đồng). Ngược lại, chỉ có 2 quỹ bị rút vốn với giá trị không đáng kể là SSIAM VNX50 (58 tỷ đồng) và Mirae Assets VN30 (23 tỷ đồng).

Tổng giá trị vào ròng của các quỹ ETF đạt 5.800 tỷ đồng trong tháng 12/2022, nâng tổng giá trị cả năm 2022 lên 24.220 tỷ đồng (năm 2021 là 13.500 tỷ đồng), trong đó, quý IV ghi nhận mức vào ròng hơn 14.100 tỷ đồng. Năm 2022 đánh dấu là năm huy động thành công nhất của các quỹ ETF trên thị trường Việt Nam.

Đối với các quỹ chủ động, quán tính dòng tiền vào ròng trong tháng 12/2022 còn tích cực hơn, với cường độ giải ngân đồng đều và ghi nhận là tháng vào ròng thứ 3 liên tiếp. Tổng giá trị vào ròng tháng cuối năm 2022 ghi nhận hơn 2.500 tỷ đồng, cao nhất kể từ tháng 1/2010. Điều này đã giúp các quỹ chủ động đảo chiều vào ròng gần 2.000 tỷ đồng trong năm 2022, trong đó, quý IV vào ròng hơn 4.000 tỷ đồng.

Trong quá khứ, có 2 giai đoạn các quỹ chủ động ghi nhận mức vào ròng liên tục trong 3 - 6 tháng với khối lượng trung bình trên 10 triệu USD mỗi tháng là cuối năm 2017 - đầu năm 2018 và cuối năm 2019.

Như vậy, xu hướng dòng vốn vào thị trường chứng khoán Việt Nam trong tháng 12/2022 tiếp tục quán tính tích cực như kỳ vọng, đặc biệt là nhóm quỹ chủ động khi các yếu tố về tâm lý được cải thiện, cũng như Chính phủ và Ngân hàng Nhà nước có những thông điệp rõ ràng hơn về mặt chính sách để duy trì sự ổn định các cân đối vĩ mô của nền kinh tế.

“Xét về chu kỳ kinh tế, năm 2023 được nhìn nhận là một năm Việt Nam sẽ gặp nhiều thách thức (và khó dự đoán), tuy nhiên, đây cũng thường là thời kỳ các dòng tiền lớn giải ngân vào thị trường chứng khoán. Các yếu tố khác hỗ trợ thị trường mang tính chất dài hạn như việc Trung Quốc nới lỏng chính sách kiểm soát Covid-19 kích hoạt dòng tiền chảy vào các quốc gia sẽ được hưởng lợi về xuất khẩu và du lịch, hay các cơ quan quản lý đã bước đầu triển khai các biện pháp giúp Việt Nam có thể nâng hạng lên thị trường mới nổi”, báo cáo của SSI đánh giá.

Đặt niềm tin VN-Index leo dốc

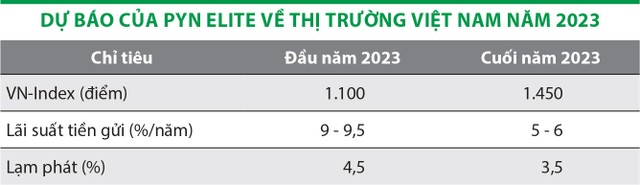

Trong bối cảnh mới của thị trường năm 2023, PYN Elite, quỹ đến từ Phần Lan có quy mô 682,2 triệu euro (cuối năm 2022) đánh giá, chỉ số VN-Index có thể vượt 1.450 điểm tính tới cuối năm nay.

|

Theo PYN Elite, VN-Index đã chạm mức thấp là 911 điểm vào tháng 11/2022, nhiều khả năng sẽ có xu hướng tăng trong 3 năm tới, với động lực là tăng trưởng lợi nhuận doanh nghiệp, môi trường lãi suất phù hợp, trong khi một số yếu tố gây sốc với thị trường thời gian qua đã đưa định giá về mức hấp dẫn.

Hiện tại, thị trường chứng khoán Việt Nam đang giao dịch ở mức P/E 10 - 11 lần, thấp hơn nhiều so với trung bình trong giai đoạn trước.

PYN Elite cho rằng, năm 2023, kinh tế Việt Nam sẽ tăng trưởng khoảng 5,5%, ngay cả khi xuất khẩu suy giảm. Nguồn lực đầu tư công sẽ thúc đẩy nhu cầu nội địa và thị trường tiêu dùng cá nhân tạo động lực cho tăng trưởng.

Đối với các doanh nghiệp niêm yết, PYN Elite dự báo, tăng trưởng lợi nhuận trung bình có thể đạt 14%. Tới cuối năm 2023, VN-Index có thể đạt 1.450 điểm.

Cùng chung góc nhìn tích cực về Việt Nam, AFC Vietnam Fund đánh giá, Việt Nam đang là một trong những nền kinh tế tăng trưởng nhanh nhất thế giới, với GDP năm 2022 tăng 8,02% và dự kiến năm 2023 tăng 6%. Vậy nên, đà giảm gần đây của thị trường chứng khoán đã đưa định giá thị trường xuống mức hấp dẫn, với P/E dự phóng năm 2023 ở mức 8,1 lần, trong khi thị trường Philippines là 11,5 lần, Malaysia là 12,5 lần, Thái Lan là 14,8 lần.

Trong khi đó, theo VinaCapital, điểm sáng về kinh tế của Việt Nam trong 3 - 5 năm tới cùng triển vọng về nâng hạng thị trường chứng khoán sẽ là động lực quan trọng để thu hút dòng tiền của nhà đầu tư cả trong lẫn ngoài nước.

Quy mô của thị trường chứng khoán sẽ còn mở rộng nhờ vào thanh khoản tăng lên và vẫn còn nhiều doanh nghiệp có khả năng niêm yết mới trong các năm tới (cả doanh nghiệp tư nhân và cổ phần hóa, hoặc thoái vốn doanh nghiệp nhà nước).

Cả nền kinh tế và thị trường chứng khoán Việt Nam vẫn đang ở trong giai đoạn tăng trưởng cao trong ít nhất 5 năm tới và VinaCapital tin rằng, các nhà đầu tư trong ngoài nước sẽ không bỏ qua cơ hội này.

“Chúng tôi vẫn lạc quan về thị trường chứng khoán Việt Nam trong dài hạn. Sự hấp dẫn của thị trường trong trung và dài hạn dựa trên sự tăng trưởng một cách bền vững và có tính hệ thống của nền kinh tế và các doanh nghiệp, mục tiêu tăng trưởng dài hạn của Việt Nam, các cải cách chính sách tiếp tục được thực thi”, chuyên gia của VinaCapital chia sẻ.

Theo báo cáo chiến lược năm 2023 của Công ty cổ phần FIDT, dựa trên diễn biến thị trường chứng khoán và tăng trưởng lợi nhuận trên mỗi cổ phần (EPS) sau các chu kỳ kinh tế và phục hồi sau các đợt hoảng loạn, định giá P/B sẽ dao động mạnh theo hướng tăng dần. FIDT dự phóng, tăng trưởng EPS toàn thị trường năm 2023 ở mức 2,9%. Đây được cho là mức hợp lý khi chính sách tiền tệ đang thắt chặt chống lạm phát và hoạt động kinh tế toàn cầu đang suy giảm.

Với triển vọng EPS vẫn tăng trưởng và lợi nhuận trên vốn chủ sở hữu (ROE) của thị trường 2023 dự kiến ở mức 14%, định giá P/B phù hợp với VN-Index là 1,9 - 2,3 lần.

“Chúng tôi đánh giá, thị trường phù hợp cho việc đầu tư trong 6 - 12 tháng tới, với triển vọng tương đối tích cực. Với dự phóng định giá trên, kịch bản chỉ số VN-Index sẽ đạt 1.195,35 điểm vào giữa năm nay và 1.384,28 điểm vào cuối năm 2023”, FIDT dự báo.