Riêng với ngành ngân hàng, theo đánh giá của nhiều chuyên gia, tăng vốn là yêu cầu cấp bách trong năm nay. Bởi vậy, cuộc đua tăng vốn sẽ khốc liệt hơn bao giờ hết để đáp ứng tiêu chuẩn Basel II vào năm 2020.

Các ngân hàng, đặc biệt là các ngân hàng lớn như BIDV, VietinBank, Vietcombank... đều đã lên kế hoạch cho mục tiêu tăng vốn. Trong khi đó, đối với các doanh nghiệp sản xuất, để chuẩn bị nguồn vốn cho các dự án lớn, bên cạnh kênh tín dụng, nhiều doanh nghiệp cũng đã lên kế hoạch huy động vốn qua thị trường chứng khoán.

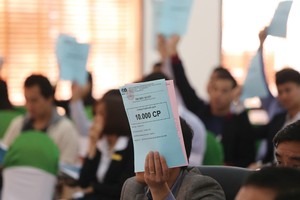

Chẳng hạn, Tổng công ty Ðầu tư và phát triển công nghiệp (mã BCM) vừa lấy ý kiến cổ đông về một loạt kế hoạch phát hành cổ phần để tăng vốn lên gần gấp đôi, từ 10.125 tỷ đồng lên 20.000 tỷ đồng trong giai đoạn 2019-2020.

Mục đích phát hành là để tái cấu trúc tài chính, thanh toán các khoản vay và tài trợ cho các dự án Khu công nghiệp Bàu Bàng mở rộng, Khu công nghiệp Cây Trường, Tổ hợp văn phòng dịch vụ thương mại Becamex và Khu phố thương mại Lê Lợi tại thành phố mới Bình Dương.

Cụ thể, BCM sẽ phát hành 22,4 triệu cổ phiếu ESOP, tương đương 2,2% vốn điều lệ Công ty, giá phát hành 10.000 đồng/cổ phiếu; phát hành hơn 207 triệu cổ phiếu, tương đương 20% vốn, tỷ lệ thực hiện quyền 5:1, giá khuyến khích cổ đông hiện hữu tham gia là 15.000 đồng/cổ phiếu; phát hành tối đa 758 triệu cổ phiếu cho nhà đầu tư tổ chức, cá nhân có tiềm lực tài chính. Hiện nay, giá cổ phiếu BCM đang được giao dịch trên UPCoM quanh mức 25.000 đồng/cổ phiếu.

Tại Hoa Sen Group (mã HSG), lãnh đạo Công ty cho biết, HSG sẽ tổ chức lấy ý kiến cổ đông về việc phát hành cổ phiếu cho cổ đông hiện hữu và đối tác chiến lược, nhà đầu tư khác với giá trị dự kiến từ 500-1.000 tỷ đồng nhằm bổ sung vốn phục vụ hoạt động sản xuất - kinh doanh.

Ðây là một trong những giải pháp để HSG tái cấu trúc, cơ cấu lại tài sản, ổn định hoạt động. Ngoài ra, vào tháng 4 tới, HSG cũng sẽ chốt danh sách cổ đông để phát hành hơn 38,4 triệu cổ phiếu trả cổ tức niên độ tài chính 2017-2018 theo tỷ lệ 10%.

Việc phát hành tăng vốn phụ thuộc rất lớn vào diễn biến thị trường, giá cổ phiếu, cũng như năng lực của doanh nghiệp...

Một số doanh nghiệp tổ chức Ðại hội sớm cũng đã chốt xong phương án tăng vốn. Ðơn cử, cổ đông CTCP Nhựa Tân Phú (mã TPP) đã thông qua kế hoạch chào bán hơn 5,7 triệu cổ phần cho cổ đông hiện hữu, tỷ lệ thực hiện 100:40,47, giá chào bán là 10.000 đồng/cổ phiếu. Hiện cổ phiếu TPP đang được giao dịch quanh mức 13.400 đồng/cổ phiếu.

CTCP Khoáng sản Latca (mã LMC) đã thông qua phương án phát hành 4,5 triệu cổ phiếu với tỷ lệ 1:3 cho cổ đông hiện hữu. Tuy chưa có giá phát hành cụ thể, song số tiền dự kiến thu về sẽ được đầu tư vào CTCP Thủ công mỹ nghệ Green Art, CTCP Tư vấn xây dựng và thương mại Thảo Trang và bổ sung vốn lưu động.

Nhìn vào mức giá phát hành mà các doanh nghiệp đã chốt phương án đưa ra, có thể thấy, ban lãnh đạo doanh nghiệp đã tính đến yếu tố thị trường để đưa ra mức giá an toàn nhằm khuyến khích nhà đầu tư tham gia, qua đó đảm bảo sự thành công cho các đợt phát hành, bởi không phải kế hoạch gọi vốn nào cũng được thực hiện một cách suôn sẻ.

Thực tế, việc phát hành phụ thuộc rất lớn vào diễn biến thị trường chứng khoán, giá cổ phiếu, cũng như năng lực của doanh nghiệp. Trên thị trường, rất nhiều doanh nghiệp từng thất bại trong việc phát hành gọi vốn bởi khi đến thời điểm phát hành, thị giá cổ phiếu xuống thấp hơn cả giá chào bán theo kế hoạch ban đầu.

Có một thực tế là doanh nghiệp thường lựa chọn huy động vốn qua việc phát hành cổ phiếu, hơn là phát hành trái phiếu doanh nghiệp.

Ðược đánh giá là một trong những phương thức hiệu quả, an toàn, song các doanh nghiệp vẫn gặp nhiều khó khăn trong quá trình thực hiện phát hành trái phiếu và đang trông đợi Bộ Tài chính, Ủy ban Chứng khoán Nhà nước sớm công bố dự thảo Thông tư hướng dẫn doanh nghiệp phát hành trái phiếu theo các quy định mới tại Nghị định 163/2018/NÐ-CP để có thể áp dụng trong thực tiễn.