Trong cuộc đua thu hút đầu tư nước ngoài, Việt Nam có các lợi thế về nguồn nhân lực dồi dào, chi phí đầu tư thấp, tài nguyên thiên nhiên đa dạng. Ảnh: Đ.T

Nhiều chính sách thuế mới

Sự ra đời của Cổng thông tin điện tử dành cho nhà cung cấp nước ngoài đã đưa Việt Nam trở thành một trong những nước đi đầu trong khu vực ASEAN trong thu thuế đối với nhà cung cấp nước ngoài xuyên biên giới.

Cuối tháng 12/2023, Cổng thông tin điện tử của ngành thuế ghi nhận, đã có 74 nhà cung cấp nước ngoài đăng ký, kê khai và nộp thuế. Theo đó, tổng số thuế nộp ngân sách nhà nước được xác định là 8.096 tỷ đồng, trong đó 6.896 tỷ đồng khai, nộp trực tiếp qua Cổng thông tin điện tử và 1.200 tỷ đồng do các bên Việt Nam khấu trừ nộp thay.

Như vậy, từ khi Cổng thông tin điện tử dành cho nhà cung cấp nước ngoài được đưa vào vận hành (ngày 21/3/2022) đến nay, các nhà cung cấp nước ngoài đã chủ động đăng ký, kê khai và thực hiện nghĩa vụ thuế hơn 10.000 tỷ đồng. Với chính sách thuế này, sân chơi dành cho các nhà cung cấp nước ngoài (đặc biệt trong lĩnh vực số hóa, thương mại điện tử) trở nên công bằng, từ đó tạo tâm lý yên tâm cho các nhà đầu tư khác.

Năm 2023, Tổng cục Thuế ghi nhận 357 sàn giao dịch thương mại điện tử thực hiện việc cung cấp thông tin. Cơ quan thuế đã tiến hành truy thu, xử lý vi phạm đối với 179 doanh nghiệp và 1.061 cá nhân có hoạt động kinh doanh trên sàn giao dịch thương mại điện tử, với số tiền khoảng 275 tỷ đồng, qua đó lành mạnh hóa môi trường kinh doanh, tạo sân chơi cạnh tranh giữa các thành phần kinh tế khác nhau.

Với mục tiêu tăng cường công tác quản lý thuế, năm 2024, Tổng cục Thuế tiếp tục có những chỉ đạo thống nhất liên quan đến công tác tiếp nhận và xử lý thông tin từ các sàn giao dịch thương mại điện tử trong nước, qua đó quản lý đúng - đủ - kịp thời các đối tượng nộp thuế và các nguồn thu thuế có liên quan, tránh thất thu từ lĩnh vực đầy tiềm năng này.

Luật Quản lý thuế 2019 có nhiều thay đổi trọng yếu liên quan đến thủ tục hoàn thuế giá trị gia tăng (GTGT) và việc triển khai hóa đơn điện tử một mặt giúp cơ quan thuế quản lý hóa đơn chặt chẽ hơn, nhưng mặt khác khiến thủ tục hoàn thuế GTGT gặp nhiều khó khăn, vướng mắc. Trước tình hình đó, Tổng cục Thuế liên tục ban hành nhiều công văn chỉ đạo, đôn đốc các cơ quan thuế địa phương thực hiện nhanh chóng công tác hoàn thuế.

Cụ thể là Công văn 2099/TCT-KK ngày 26/5/2023 và Công văn 2426/TCT-KK ngày 15/6/2023 về việc triển khai chỉ đạo của Thủ tướng Chính phủ, Bộ Tài chính về hoàn thuế GTGT; Công văn 2489/TCT-VP ngày 19/6/2023 về việc đẩy nhanh tiến độ giải quyết hồ sơ hoàn thuế GTGT; Công văn 4919/TCT-KK ngày 3/11/2023 về việc triển khai chỉ đạo của Bộ trưởng Bộ Tài chính về hoàn thuế GTGT; Công văn 5004/TCT-TTKT ngày 9/11/2023 về thực hiện thanh tra, kiểm tra hoàn thuế GTGT.

Đây được đánh giá là tín hiệu tích cực, thể hiện sự quan tâm từ phía lãnh đạo Tổng cục Thuế dành cho cộng đồng doanh nghiệp, góp phần tạo môi trường đầu tư lành mạnh trong tương lai, cũng như tập trung hỗ trợ doanh nghiệp giải quyết các vấn đề về dòng tiền trong ngắn hạn.

Ngày 22/3/2023, tại Paris (Pháp), Tổ chức Hợp tác và Phát triển kinh tế (OECD) tổ chức Lễ ký kết Hiệp định đa phương về hỗ trợ hành chính thuế (MAAC) cho Việt Nam. Là một khuôn khổ pháp lý quốc tế đa phương toàn diện nhất hiện nay, MAAC quy định bao quát các hình thức hợp tác quốc tế về hành chính thuế để giải quyết trốn thuế và tránh thuế, như trao đổi thông tin (theo yêu cầu, tự động, tự nguyện), kiểm tra thuế đồng thời, kiểm tra thuế ở nước ngoài, hỗ trợ thu hồi nợ thuế...

Việc Việt Nam ký MAAC sẽ tạo khuôn khổ pháp lý đa phương để mở rộng hợp tác quốc tế về hành chính thuế, thực hiện chủ trương của Đảng và Nhà nước về chủ động và tích cực hội nhập quốc tế toàn diện, sâu rộng, có hiệu quả, đẩy mạnh và nâng tầm đối ngoại đa phương. Việc gia nhập MAAC là điều kiện cần thiết theo yêu cầu đối với thành viên Diễn đàn Hợp tác thực hiện chống xói mòn cơ sở tính thuế và chuyển lợi nhuận.

Đây cũng là tiêu chí của EU đánh giá mức độ hợp tác của một quốc gia về các vấn đề thuế; góp phần nâng cao uy tín, vị thế của Việt Nam trong các khuôn khổ hợp tác với các tổ chức kinh tế tài chính quốc tế đa phương (APEC, ASEAN…).

|

Triển vọng năm 2024

Năm 2023 kết thúc bằng việc Quốc hội khóa XV đã thông qua Nghị quyết số 107/2023/QH15 về việc áp dụng thuế thu nhập doanh nghiệp bổ sung theo quy định chống xói mòn cơ sở thuế toàn cầu (thuế tối thiểu toàn cầu) tại Kỳ họp thứ sáu.

Thoạt nhìn, việc áp dụng chính sách về thuế tối thiểu toàn cầu sẽ làm cho cơ chế về ưu đãi thuế của Việt Nam không còn giữ được “chức năng” vốn có, nên sẽ mất đi sức hấp dẫn với các nhà đầu tư nước ngoài. Nhưng xét về góc độ toàn cầu, thì thuế tối thiểu toàn cầu sẽ làm cho “sân chơi” đầu tư hấp dẫn và sòng phẳng hơn, khi các quốc gia chủ yếu sử dụng chính sách thuế suất thấp hoặc không thuế nhằm thu hút đầu tư đã không còn giữ được ưu thế nữa.

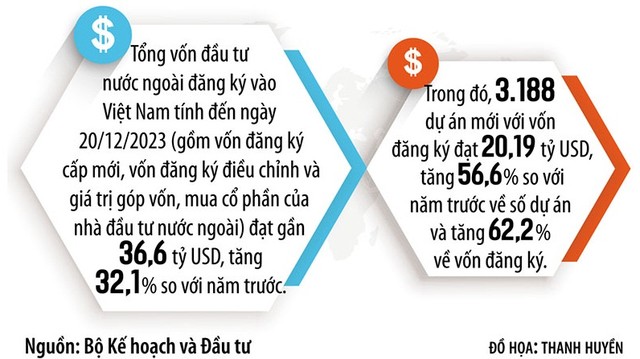

Việt Nam còn có các lợi thế khác như nguồn nhân lực dồi dào, chi phí đầu tư thấp, tài nguyên thiên nhiên đa dạng. Việt Nam hoàn toàn có thể sử dụng những lợi thế này làm đòn bẩy để nghiên cứu các chính sách mới về đầu tư, công nghệ, lao động, môi trường, thủ tục hành chính..., nhằm thu hút nhiều nhà đầu tư nước ngoài hơn, đặc biệt trong các lĩnh vực mà Việt Nam chưa khai thác hết như đầu tư xanh, công nghệ tiên tiến…

Chính phủ cũng vừa ban hành Nghị định số 94/2023/NĐ-CP quy định việc giảm thuế GTGT theo Nghị quyết 110/2023/QH15 của Quốc hội. Theo đó, tương tự những quy định trước đây liên quan đến việc giảm thuế GTGT, hầu hết các hàng hóa và dịch vụ ở tất cả các khâu có thuế suất thuế GTGT 10% đều được giảm 2%; ngoại trừ những hàng hóa và dịch vụ đặc thù như viễn thông, dịch vụ liên quan đến tài chính, liên quan đến yếu tố công nghệ thông tin, và sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt.

Kế thừa chính sách giảm thuế GTGT các năm 2022 và 2023, quy định nêu trên được đánh giá sẽ tiếp tục tạo điều kiện thuận lợi giúp doanh nghiệp giảm được chi phí sản xuất, tăng lợi nhuận, cũng như tăng khả năng kích cầu nền kinh tế.

Dự thảo Luật thuế Thu nhập doanh nghiệp (sửa đổi) đang được Chính phủ xem xét. Dự thảo đề xuất bổ sung đối tượng chịu thuế là doanh nghiệp nước ngoài có phát sinh thu nhập liên quan đến Việt Nam thông qua bán hàng trên nền tảng thương mại điện tử; sửa đổi, bổ sung lĩnh vực, địa bàn được hưởng ưu đãi thuế phù hợp với tình hình kinh tế - xã hội hiện tại, tăng cường công tác nghiên cứu xây dựng những chính sách, cơ chế khác để thu hút đầu tư nước ngoài, luật hóa nội dung của Nghị quyết số 107/2023/QH15, cũng như sửa đổi, bổ sung quy định về chuyển lỗ.

Dự thảo cũng đề xuất luật hóa các khoản mục chi phí được trừ khi xác định thu nhập tính thuế thu nhập doanh nghiệp chỉ đang được quy định tại các văn bản dưới luật, như khoản chi trả lãi vay của doanh nghiệp có giao dịch liên kết, khoản chi cho hoạt động đào tạo nghề nghiệp - hoạt động giáo dục nghề nghiệp cho người lao động theo đúng quy định pháp luật, khoản chi có tính chất phúc lợi chi trực tiếp cho người lao động, giảm mức ngưỡng thanh toán không dùng tiền mặt...

Dự thảo thể hiện rõ ràng quan điểm của Bộ Tài chính là quan tâm sát sao đến việc luật hóa những “thực tiễn áp dụng” của các văn bản dưới luật từ các cơ quan thuế địa phương, tạo tính đồng bộ trong công tác áp dụng pháp luật từ Trung ương đến địa phương, góp phần vào việc diễn giải nhất quán các quy định pháp luật có liên quan, cũng như tạo sự ổn định đối với công tác xây dựng chính sách pháp luật, từ đó tạo tâm lý an tâm đầu tư cho cộng đồng doanh nghiệp đầu tư nước ngoài tại Việt Nam.